Xin ông cho biết những nét chính trong sự phát triển của hoạt động thanh toán không dùng tiền mặt thời gian gần đây?

Các ngân hàng và tổ chức tài chính đã triển khai nhiều dịch vụ mới như thanh toán qua QR code, thanh toán bằng giọng nói, giúp tăng cường tính tiện lợi và trải nghiệm khách hàng. Đến nay, cả nước có trên 21.000 ATM, 83 ngân hàng triển khai Internet Banking, 50 ngân hàng triển khai Mobile Banking, trên 100.000 điểm thanh toán QR, trên 462.000 điểm POS, 50 tổ chức cung ứng dịch vụ trung gian thanh toán…

Bên cạnh đó, sự phát triển của các ứng dụng thanh toán di động và ví điện tử đã giúp tăng cường tính tiện dụng và sự lựa chọn cho khách hàng. Các ứng dụng này cũng được tích hợp với nhiều dịch vụ khác nhau như mua vé máy bay, đặt phòng khách sạn, mua hàng trực tuyến...

Tính đến cuối tháng 6/2023, số lượng thẻ ATM lưu hành đạt 138,98 triệu thẻ (tăng 0,48% so với cùng kỳ năm 2022), trong đó có 10,8 triệu thẻ mở bằng eKYC (27 ngân hàng đang triển khai). Đến hết năm 2022, số người trưởng thành có tài khoản (bao gồm tài khoản thanh toán và thẻ ngân hàng) tại tổ chức tín dụng đạt khoảng 77,41%.

Số lượng giao dịch thanh toán không dùng tiền mặt tăng đáng kể so với cùng kỳ năm trước, cho thấy sự chuyển đổi từ thanh toán bằng tiền mặt sang thanh toán số đang được khách hàng ưa chuộng.

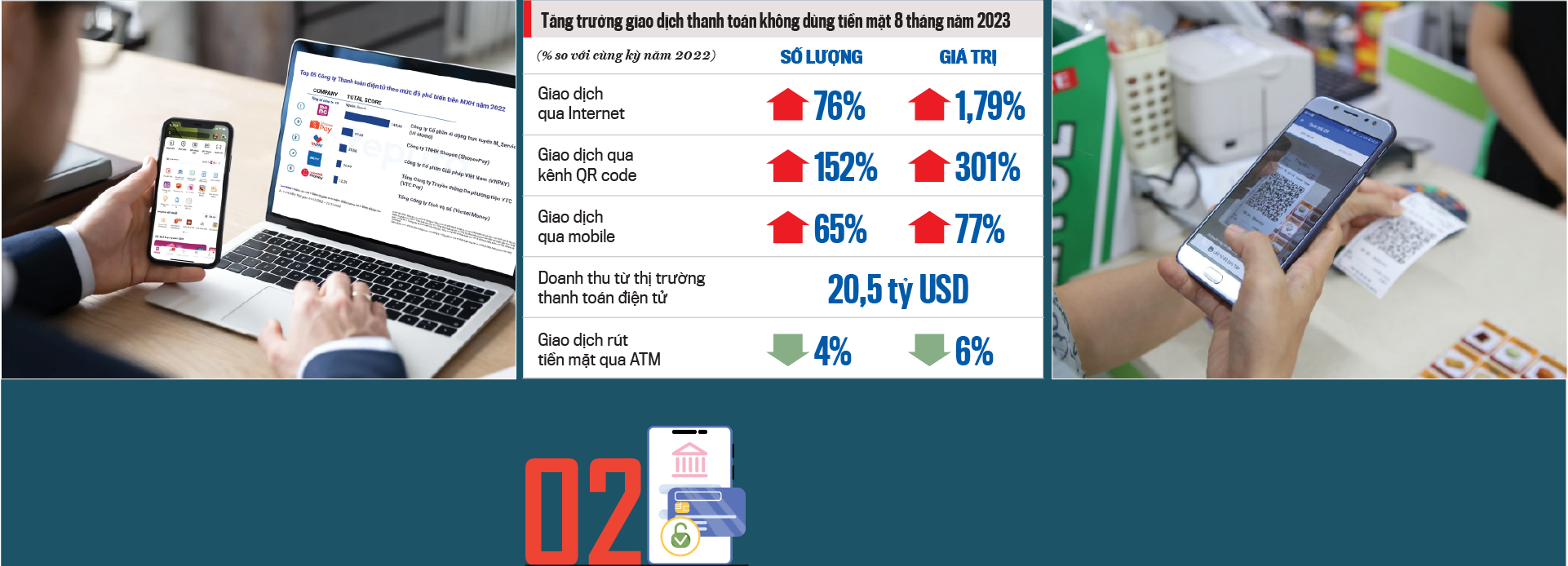

So với cùng kỳ năm 2022, 8 tháng năm 2023, giao dịch qua Internet tăng 76% về số lượng và 1,79% về giá trị; giao dịch qua kênh QR code tăng 152% về số lượng và 301% về giá trị; giao dịch qua mobile tăng 65% về số lượng và 77% về giá trị; doanh thu từ thị trường thanh toán điện tử đạt 20,5 tỷ USD; giao dịch rút tiền mặt qua ATM giảm 4% về số lượng và giảm 6% về giá trị,… đã góp phần thúc đẩy nhanh thanh toán không dùng tiền mặt trong nền kinh tế.

Khi hoạt động chuyển đổi số diễn ra mạnh mẽ như vậy thì những rủi ro là gì và ông đánh giá thế nào về tình hình an toàn thanh toán hiện nay?

Cùng với hoạt động chuyển đổi số diễn ra mạnh mẽ, công tác đảm bảo an toàn thanh toán tại Việt Nam cũng được chú trọng và nâng cao. Tình hình an toàn thanh toán tại Việt Nam hiện nay đã có sự cải thiện đáng kể. Các tổ chức tài chính và ngân hàng đã triển khai nhiều giải pháp bảo mật thông tin và giảm thiểu rủi ro cho khách hàng, bao gồm: mã hóa dữ liệu, xác thực hai yếu tố, giám sát giao dịch, giúp giảm thiểu rủi ro cho khách hàng; tăng cường hoạt động giám sát và phòng chống gian lận, giúp đảm bảo tính minh bạch và trung thực trong các giao dịch thanh toán; nâng cao nhận thức của khách hàng về an toàn thanh toán, thông qua các chương trình truyền thông, giáo dục và tư vấn.

Tuy nhiên, thời gian vừa qua, tình hình tội phạm sử dụng công nghệ cao liên quan đến lĩnh vực ngân hàng tiếp tục gia tăng, diễn biến phức tạp, có xu hướng thay đổi về phương thức, thủ đoạn, tập trung vào một số tội phạm: vi phạm pháp luật trong hoạt động thanh toán thẻ; tấn công, khai thác lỗ hổng bảo mật; sử dụng không gian mạng lừa đảo chiếm đoạt tài sản; cho vay nặng lãi qua các ứng dụng; sử dụng thiết bị giả trạm BTS…

Tình hình tội phạm đánh cắp thông tin thẻ ATM (Skimming) có xu hướng giảm, tuy nhiên, tội phạm lừa đảo trên không gian mạng ngày càng gia tăng, đặc biệt là các tổ chức tội phạm xuyên quốc gia do người nước ngoài cầm đầu sử dụng nhiều phương thức, thủ đoạn tinh vi, chuyên nghiệp: thuê các địa điểm khép kín tại nước ngoài hoạt động với mô hình công ty quy mô lên tới hàng trăm người, dụ dỗ, lôi kéo người Việt Nam bằng thủ đoạn “việc nhẹ, lương cao”, “giao chỉ tiêu” mỗi ngày phải lừa đảo được một số lượng bị hại nhất định. Đồng thời, móc nối với các đối tượng trong nước để thu gom tài khoản thanh toán phục vụ hoạt động nhận, chuyển tiền vi phạm pháp luật (dấu hiệu rửa tiền), sử dụng tiền ảo USDT và các dạng tương tự để làm công cụ rửa tiền, chuyển ra nước ngoài, gây thiệt hại lớn về tài sản cho nhân dân, ảnh hưởng uy tín ngành ngân hàng.

Các thủ đoạn lừa đảo phổ biến của các đối tượng tội phạm: giả danh cơ quan Công an, Viện Kiểm sát, Thuế, Bảo hiểm xã hội yêu cầu người bị hại cài đặt các ứng dụng (APP) giả mạo trên điện thoại (VssID, VNeID, eTax Mobile,…), âm thầm kiểm soát điện thoại, thực hiện giao dịch chuyển tiền chiếm đoạt; tuyển cộng tác viên bán hàng online, người mẫu nhí, làm nhiệm vụ đơn hàng, kêu gọi đầu tư chứng khoán,... sau khi người bị hại chuyển tiền các đối tượng chiếm đoạt, thông qua tiền ảo chuyển ra nước ngoài; lập website, giả mạo nhân viên các ngân hàng, công ty tài chính đăng bài quảng cáo cho vay thủ tục nhanh, gọn, yêu cầu nộp các loại phí để chiếm đoạt tài sản.

Gần đây, các đối tượng tội phạm sử dụng một số thủ đoạn mới như: sử dụng công nghệ AI (Deepfake) để giả mạo khuôn mặt, giọng nói (Deepvoice) liên hệ người thân, bạn bè chuyển tiền; giả mạo dịch vụ lấy lại tiền đã bị lừa đảo; lập doanh nghiệp “ma”, mở tài khoản ngân hàng để nhận tiền đầu tư chứng khoán, Forex,...

Một số nguyên nhân chính tạo điều kiện cho hành vi gian lận thanh toán, bao gồm: giấy tờ tùy thân (đặc biệt là chứng minh thư nhân dân 9 số) bị tội phạm làm giả tinh vi, rất khó phát hiện (trường hợp mở tài khoản tại quầy); hệ thống, giải pháp hậu kiểm, kiểm soát giao dịch theo các dấu hiệu bất thường của các ngân hàng không kịp thời phát hiện.

Trường hợp phát hiện các giao dịch/tài khoản có dấu hiệu bất thường, ngân hàng cần thời gian nhất định trong công tác rà soát, hậu kiểm, định danh lại khách hàng. Tội phạm am hiểu nghiệp vụ nên ứng biến tinh vi để lẩn tránh sự phát hiện dấu hiệu nghi ngờ của ngân hàng, khi nhận tiền xong chuyển đi ngay trên kênh điện tử (ebank) nên ngân hàng thường khó truy vết, hỗ trợ ngăn chặn thiệt hại.

Dự báo trong thời gian tới, hoạt động tội phạm sử dụng công nghệ cao ngày càng phát triển, có xu hướng lợi dụng các thành tựu khoa học, công nghệ như Deepfake, Deepvoice để thực hiện hành vi phạm tội. Các ngân hàng và khách hàng của ngân hàng tiếp tục là mục tiêu của tội phạm.

Cùng với nhiều lỗi khách quan, có ý kiến cho rằng để tội phạm lừa đảo trực tuyến nở rộ, còn có nguyên nhân chủ yếu là người dùng sơ hở bảo vệ thông tin cá nhân khiến những dữ liệu quan trọng lọt vào tay tội phạm, biến thành công cụ lừa đảo. Quan điểm của ông về vấn đề này như thế nào?

Đúng vậy. Việc nâng cao ý thức bảo vệ thông tin cá nhân của người dùng Internet là một yếu tố quan trọng trong việc giảm thiểu tội phạm lừa đảo trực tuyến.

Việc không đủ ý thức và kiến thức về an ninh mạng và bảo mật thông tin khi sử dụng internet có thể dẫn đến việc tiết lộ thông tin cá nhân quan trọng cho các tội phạm. Hiện nay, người dùng có thể chia sẻ thông tin cá nhân quá rộng rãi trên mạng xã hội, diễn đàn hoặc các trang web không tin cậy. Điều này làm cho thông tin cá nhân dễ dàng bị thu thập và sử dụng sai mục đích.

Sử dụng mật khẩu yếu hoặc sử dụng chung mật khẩu cho nhiều tài khoản khác nhau cũng là một lỗ hổng bảo mật lớn. Tội phạm có thể dễ dàng xâm nhập vào tài khoản và lợi dụng thông tin đó để lừa đảo.

Truy cập vào các liên kết không an toàn hoặc mở các tệp đính kèm không rõ nguồn gốc là một cách thường gặp để tải xuống mã độc hoặc tiết lộ thông tin cá nhân. Không cập nhật các phiên bản mới nhất của phần mềm bảo mật cũng có thể để lại các lỗ hổng bảo mật, cho phép tội phạm tấn công và truy cập vào thông tin cá nhân.

Để ngăn chặn tình trạng lừa đảo trực tuyến, người dùng cần nâng cao ý thức bảo vệ thông tin cá nhân, sử dụng mật khẩu mạnh, chỉ chia sẻ thông tin với người tin cậy, kiểm tra liên kết trước khi nhấp vào và duy trì phần mềm bảo mật được cập nhật.

Bên cạnh đó, cần đề cao cảnh giác, tuyệt đối không cung cấp thông tin qua điện thoại, email hay tin nhắn, kể cả với người xưng là nhân viên ngân hàng đến giao dịch trực tiếp. Chủ tài khoản cần chủ động liên lạc với ngân hàng qua đường dây nóng được công bố chính thức, hoặc đến trực tiếp trụ sở của ngân hàng để giao dịch, làm rõ thông tin.

Cần lưu ý rằng các kẻ lừa đảo cũng không ngừng tiến bộ và tìm ra các cách mới để lừa đảo. Do đó, việc duy trì tinh thần cảnh giác và tuân thủ các nguyên tắc bảo mật là rất quan trọng trong việc bảo vệ thông tin cá nhân và tài khoản của bạn

Vài năm gần đây trí tuệ nhân tạo (AI) bùng nổ dẫn đến hình thức lừa đảo mới bằng deepfake. Kẻ lừa đảo có thể chiếm đoạt tài khoản mạng xã hội của người thân sau đó thực hiện cuộc gọi video với khuôn mặt và giọng nói giống người thân, bạn bè và tiếp đó là yêu cầu chuyển tiền. Ông nhận thấy các ngân hàng đang có giải pháp gì nhằm giúp khách hàng tăng cường bảo mật, chống lại các hình thức lừa đảo nói trên?

Các ngân hàng đang triển khai một số giải pháp công nghệ để giúp khách hàng tăng cường bảo mật và chống lại các hình thức lừa đảo mới sử dụng trí tuệ nhân tạo.

Đầu tiên là xác thực đa yếu tố. Để đảm bảo tính xác thực cao, ngân hàng sử dụng các phương pháp xác thực đa yếu tố như xác thực vân tay, nhận diện khuôn mặt hoặc mã OTP (One-Time Password) để xác nhận giao dịch. Ví dụ: khi sử dụng xác thực hai yếu tố, người dùng cần phải cung cấp thông tin xác thực bao gồm mật khẩu và mã xác thực được gửi đến điện thoại di động hoặc email của họ.

Các công nghệ nhận diện sinh trắc học như nhận diện khuôn mặt, nhận diện vân tay, hoặc nhận diện giọng nói cũng được sử dụng để xác thực danh tính của khách hàng. Điều này giúp ngăn chặn việc sử dụng deepfake hoặc các phương pháp lừa đảo khác sử dụng trí tuệ nhân tạo.

Các ngân hàng cũng đang đẩy mạnh mã hóa dữ liệu. Mã hóa dữ liệu là một công nghệ quan trọng để bảo vệ thông tin cá nhân của người dùng khi thực hiện các giao dịch trực tuyến. Khi sử dụng mã hóa dữ liệu, thông tin cá nhân của người dùng sẽ được mã hóa và chỉ có thể được giải mã bởi người dùng chính. Ngân hàng sử dụng mã hóa dữ liệu để bảo vệ thông tin cá nhân và tài khoản khách hàng khỏi việc truy cập trái phép.

Công nghệ blockchain cũng được nhiều ngân hàng sử dụng để bảo vệ tính toàn vẹn của các giao dịch trực tuyến. Khi sử dụng công nghệ blockchain, thông tin của người dùng sẽ được lưu trữ trên nhiều nút khác nhau trên mạng, giúp đảm bảo tính bảo mật và độ chính xác của các giao dịch.

Các tổ chức tín dụng cũng sử dụng các công nghệ giám sát và phát hiện gian lận để phát hiện và ngăn chặn các hoạt động gian lận, lừa đảo trong các giao dịch trực tuyến. Bằng cách so sánh hành vi giao dịch hiện tại với mô hình hành vi đã biết, ngân hàng có thể xác định các giao dịch đáng ngờ và ngăn chặn chúng. Nếu có bất kỳ hoạt động nghi ngờ, ngân hàng có thể yêu cầu xác thực bổ sung từ khách hàng.

Tuy nhiên, việc chống lại các hình thức lừa đảo mới sử dụng trí tuệ nhân tạo là một thách thức không ngừng trong lĩnh vực an toàn thanh toán. Tôi tin rằng các ngân hàng sẽ liên tục nghiên cứu và cập nhật giải pháp công nghệ để đảm bảo an toàn cho khách hàng.

Theo ông, người dân cần làm gì để không bị rơi vào những chiếc bẫy ảo ngày càng tinh vi như vậy?

Vì các hình thức lừa đảo mới sử dụng trí tuệ nhân tạo thường được thiết kế để tránh bị phát hiện, việc đối phó với chúng vẫn là một thách thức lớn. Do đó, việc tăng cường bảo mật và nâng cao nhận thức của người dân vẫn là điều cần thiết để ngăn chặn các hoạt động lừa đảo này.

Để tránh rơi vào các chiêu lừa đảo sử dụng deepfake hay các hình thức lừa đảo khác sử dụng trí tuệ nhân tạo, người dân có thể thực hiện các biện pháp sau.

Thứ nhất, xác thực danh tính. Nếu khách hàng nhận được cuộc gọi hoặc tin nhắn từ một người quen, hãy xác minh danh tính của họ trước khi tiếp tục trò chuyện hoặc thực hiện bất kỳ giao dịch nào.

Thứ hai, cẩn trọng với các yêu cầu chuyển tiền. Nếu nhận được yêu cầu chuyển tiền từ một người thân hoặc bạn bè, hãy xác minh thông tin và đối tượng của yêu cầu đó. Không nên chuyển tiền cho ai đó mà không xác minh được danh tính của họ.

Thứ ba, không chia sẻ thông tin cá nhân của mình trên mạng xã hội hoặc với bất kỳ ai nếu bạn không chắc chắn về tính xác thực của họ.

Thứ tư, sử dụng các công cụ bảo mật như phần mềm diệt virus, tường lửa và các ứng dụng chống phishing để bảo vệ thiết bị của bạn khỏi các mối nguy hiểm trên mạng.

Thứ năm, cần tuân thủ các nguyên tắc về an ninh, bảo mật theo đúng các hướng dẫn của các tổ chức cung ứng dịch vụ thanh toán, tổ chức trung gian thanh toán, đảm bảo sử dụng dịch vụ thanh toán không dùng tiền mặt an toàn; chỉ sử dụng các dịch vụ thanh toán, dịch vụ trung gian thanh toán để thanh toán cho các hàng hóa, dịch vụ hợp pháp, tuân thủ quy định pháp luật.

Thứ sáu, chủ động bảo vệ bí mật các thông tin cá nhân, thông tin tài khoản, thông tin thẻ ngân hàng, ví điện tử. Tuyệt đối không thuê, cho thuê, trao đổi, mua bán, tiết lộ thông tin cá nhân, thông tin tài khoản, thông tin thẻ ngân hàng, ví điện tử dưới mọi hình thức để tránh các trường hợp bị lợi dụng.

Theo ông, trong bối cảnh tội phạm lừa đảo trên không gian mạng phức tạp như hiện nay, các cơ quan quản lý cần điều chỉnh, bổ sung chính sách gì để bảo vệ người tiêu dùng khi thực hiện các giao dịch điện tử; trong đó phổ biến nhất là giao dịch thanh toán?

Trong bối cảnh tội phạm lừa đảo trên mạng phức tạp như hiện nay, các cơ quan quản lý cần điều chỉnh và bổ sung chính sách để bảo vệ người tiêu dùng khi thực hiện các giao dịch điện tử, trong đó phổ biến nhất là giao dịch thanh toán.

Ngân hàng Nhà nước cần tiếp tục nghiên cứu sửa đổi, bổ sung Thông tư 19/2016/TT-NHNN, trong đó có một số quy định như: xây dựng bộ tiêu chí nhận diện các chủ thẻ có dấu hiệu nghi ngờ gian lận, lừa đảo; áp dụng giải pháp công nghệ nhận diện, phát hiện hành vi bất thường, rủi ro cao trong sử dụng thẻ; có biện pháp xác minh, thẩm định, quản lý, giám sát đơn vị chấp nhận thanh toán...

Tăng cường cơ chế phối hợp, chia sẻ thông tin giữa Bộ Công an, Ngân hàng Nhà nước, Hiệp hội Ngân hàng, các tổ chức thẻ quốc tế, Napas và các ngân hàng thương mại.

Tôi rất mong các bộ, ngành phối hợp với các ngân hàng xây dựng chương trình phối hợp và thiết lập hệ thống thông tin chung để phòng ngừa rủi ro gian lận, có kết nối liên thông các tổ chức cung ứng dịch vụ thanh toán, tổ chức cung ứng dịch vụ trung gian thanh toán để hạn chế tình trạng sử dụng tài khoản ngân hàng, ví điện tử không chính chủ, phục vụ ngăn chặn sớm dòng tiền vi phạm pháp luật;…Tăng cường an ninh, bảo mật hệ thống thông tin, phòng chống mã độc, mua bán dữ liệu khách hàng…

VnEconomy 16/10/2023 18:05

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 41-2023 phát hành ngày 09-10-2023. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam