Để đảm bảo sự phát triển lành mạnh của thị trường trái phiếu nói riêng và thị trường vốn nói chung, đòi hỏi sự phát triển đồng bộ của tất cả các thành phần tham gia vào sự vận hành của thị trường. Dù ở góc độ nào, cơ quan quản lý nhà nước, doanh nghiệp, nhà đầu tư, đều phải đặt ra bài toán cân bằng giữa rủi ro và lợi ích.

Về phía cơ quan quản lý nhà nước, một mặt vừa muốn phát triển thị trường, mặt khác, muốn đảm bảo sự phát triển đó phải lành mạnh, không xảy ra khủng hoảng, đứt gãy. Nếu quản lý quá chặt, thị trường không phát triển được, lỏng quá thì gây khủng hoảng, vì vậy, cơ quan quản lý luôn luôn phải quan sát, điều chỉnh chính sách kịp thời và hài hòa.

Đối với doanh nghiệp, nếu lựa chọn phát hành ra công chúng, sẽ tiếp cận được nhà đầu tư rộng hơn, nhưng phải chịu trách nhiệm lớn hơn, như công bố thông tin minh bạch, có xếp hạng tín nhiệm, phải xin phép nhiều thủ tục phức tạp, rườm rà hơn. Tuy nhiên, nền tảng đầu tư rộng hơn, chi phí vốn thấp hơn.

Còn nếu chọn hình thức phát hành trái phiếu riêng lẻ, cơ hội tiếp cận nhà đầu tư thấp hơn rất nhiều, chi phí vốn sẽ cao hơn. Vậy doanh nghiệp sẽ đánh đổi, chọn lựa điều gì?

Điều quan trọng là, khung pháp lý phải đảm bảo các thông tin trong quá trình vận hành của các bên đều chính xác, minh bạch. Doanh nghiệp nào công bố thông tin sai, thiếu minh bạch, thì hệ thống pháp lý phải có khả năng giám sát, kiểm tra. Đồng thời, thực thi pháp luật một cách chuẩn chỉ, xử lý nghiêm những hành vi vi phạm, những hành vi cố tình bóp méo thông tin trên thị trường để lừa đảo, dẫn dắt các nhà đầu tư đi sai hướng.

Tổng mức đầu tư của Đèo Cả vào các dự án giao thông hiện trên 60.000 tỷ đồng. Đặc biệt, trong giai đoạn 2021 - 2030, Chính phủ đặt quyết tâm hoàn thiện 3.800km đường cao tốc, nhu cầu vốn trung và dài hạn của doanh nghiệp vô cùng lớn. Tuy nhiên, hiện nay, tín dụng tăng trưởng thấp, khẩu vị của ngân hàng đối với đầu tư hạ tầng theo hình thức BOT không còn “mặn mà”, room ngành hạ tầng giao thông rất hạn chế.

Vì vậy, Tập đoàn Đèo Cả phải xây dựng chiến lược dài hạn để tái cơ cấu nguồn vốn và chúng tôi có tính đến phương án phát hành trái phiếu doanh nghiệp ngay trong tháng 9, 10/2021 để thực hiện các dự án giao thông theo hình thức PPP vừa trúng thầu như dự án Cam Lâm - Vĩnh Hảo, một dự án thành phần của cao tốc Bắc - Nam với tổng mức đầu tư 9.000 tỷ đồng, dự án Hữu Nghị - Chi Lăng khoảng 7.500 tỷ đồng, dự án Đồng Đăng – Trà Lĩnh 12.000 tỷ.

Nhu cầu hiện rất lớn, nhưng trong quá trình phát hành trái phiếu, còn vài vướng mắc về mặt chính sách cũng như thực tiễn. Cụ thể, theo Điều 6, Nghị định 28/2021/NĐ-CP ngày 26/03/2021 quy định về cơ chế quản lý tài chính dự án đầu tư theo phương thức đối tác công tư, doanh nghiệp dự án PPP chỉ được phát hành trái phiếu không chuyển đổi riêng lẻ. Như vậy, quy định này đã bó hẹp doanh nghiệp.

Chúng tôi kiến nghị là nên cho phép các doanh nghiệp phát hành trái phiếu doanh nghiệp ra công chúng, thậm chí phát hành trái phiếu quốc tế, vì lĩnh vực đầu tư hạ tầng giao thông đòi hỏi nguồn vốn vô cùng lớn, phù hợp với việc phát hành trái phiếu quốc tế. Đồng thời, sớm có quỹ đầu tư hạ tầng, chuyên cho vay vốn mồi, với lãi suất ưu đãi, tạo niềm tin cho các nhà đầu tư mua trái phiếu của doanh nghiệp hạ tầng giao thông.

Phát hành trái phiếu giúp doanh nghiệp tiếp cận vốn để phát triển. Đặc biệt thời gian qua nếu không có kênh huy động vốn này thì ngân hàng rất nặng gánh. Tính riêng giá trị trái phiếu đang lưu hành so với dư nợ ngân hàng đạt khoảng 12% nhưng tính trên phần dư nợ trung và dài hạn chiếm khoảng hơn 30%. Điều này cũng có thể hiểu là, qua từng đấy năm nếu kênh này không có thì nhiều doanh nghiệp sẽ khốn đốn, hệ thống ngân hàng gánh nặng, vốn tự có ngân hàng không đáp ứng được…

Tuy nhiên, theo quan sát của chúng tôi trong hơn 10 năm qua thì thấy rằng có một thực tế trớ trêu là hầu hết các nhà đầu tư cá nhân chuyên nghiệp, theo tiêu chí có tài sản danh mục hơn 2 tỷ đồng, có khi không biết về chỉ số cơ bản.

Còn doanh nghiệp, tổ chức phát hành thì “vàng thau lẫn lộn”. Một số doanh nghiệp có tài sản thế chấp nhưng trong phương pháp luận của xếp hạng tín nhiệm thì tài sản thế chấp không có giá trị nhiều lắm, ngoại trừ với ngân hàng phát hành riêng lẻ.

Nếu đầu tư vào trái phiếu, niêm yết hay không niêm yết, ai dám đảm bảo niêm yết trả nợ tốt hơn. Do đó, với vai trò là tổ chức xếp hạng tín nhiệm dù còn mới nhưng tôi hy vọng sẽ giúp được nhà đầu tư yếu thế nhỏ lẻ giảm bớt rủi ro, đồng thời giúp doanh nghiệp phát hành xây dựng hồ sơ năng lực tín dụng tốt hơn, hỗ trợ cơ quan quản lý xây dựng chính sách quy chuẩn về đầu tư trái phiếu cho hợp lý.

Tại Mỹ, hệ thống ngân hàng chia làm hai phân khúc gồm ngân hàng thương mại và ngân hàng đầu tư. Trong đó, chỉ có ngân hàng đầu tư mới được phép hỗ trợ phát hành trái phiếu. Trái lại, tại Việt Nam, các ngân hàng rất đa chức năng, đồng thời vừa là ngân hàng thương mại vừa là ngân hàng đầu tư.

Sự hỗ trợ của các ngân hàng Việt đối với thị trường trái phiếu doanh nghiệp quan trọng. Họ hỗ trợ về kỹ thuật. Nhờ vậy, trong 6 tháng đầu năm nay, bất chấp dịch bệnh, lượng trái phiếu doanh nghiệp vẫn tăng trưởng rất mạnh.

Hiện người dân, nhà đầu tư nhỏ lẻ đang tiếp cận trái phiếu doanh nghiệp vì họ thấy bóng dáng của ngân hàng đứng đằng sau trái phiếu. Tuy nhiên, chỉ số ít trái phiếu được ngân hàng bảo lãnh thanh toán, tức nhà đầu tư mua trái phiếu của nhà phát hành, trong trường hợp rủi ro, nhà phát hành không trả được nợ, thì ngân hàng sẽ trả thay.

Như vậy, phần lớn số trái phiếu còn lại chỉ được bảo lãnh phát hành. Nghĩa là, nếu phát hành không hết, ngân hàng sẽ cam kết mua toàn bộ số trái phiếu còn lại. Đồng nghĩa rủi ro với nhà đầu tư rất lớn nếu doanh nghiệp phát hành vỡ nợ.

Ngoài ra, lượng trái phiếu đang hiện hành chủ yếu không có tài sản bảo đảm hoặc đảm bảo bằng cổ phiếu. Trong khi, cổ phiếu thì biến động theo thị trường. Trường hợp là tài sản bảo đảm khác thì nhà đầu tư cũng không có quyền lực để thu giữ tài sản bảo đảm như ngân hàng. Thậm chí, khi doanh nghiệp bị vỡ nợ, tài sản bảo đảm cũng sẽ phải trả theo thứ tự ưu tiên: thuế cho Chính phủ; trả lương cho người lao động; trả nợ ngân hàng… gần cuối cùng mới đến người mua trái phiếu.

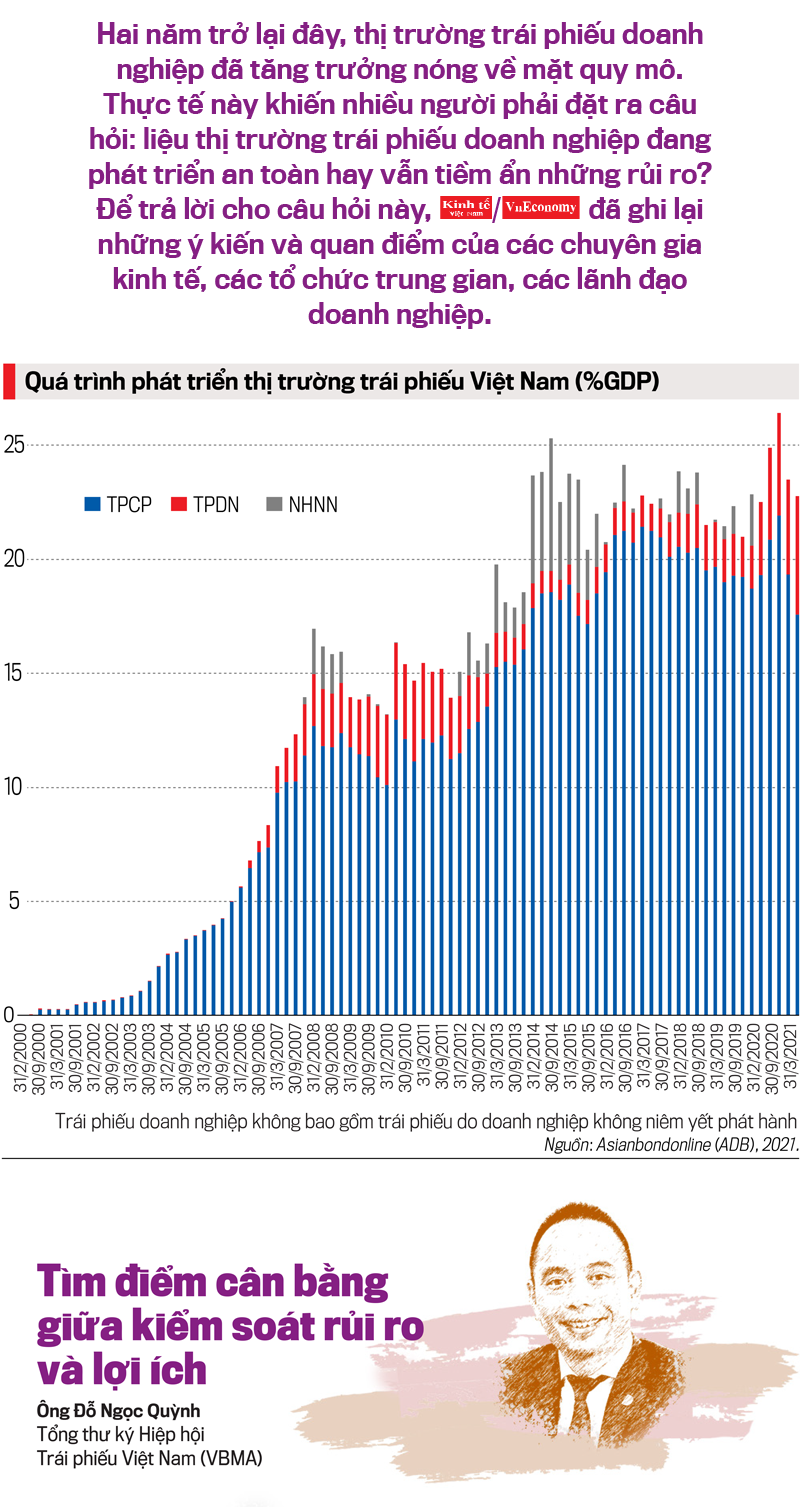

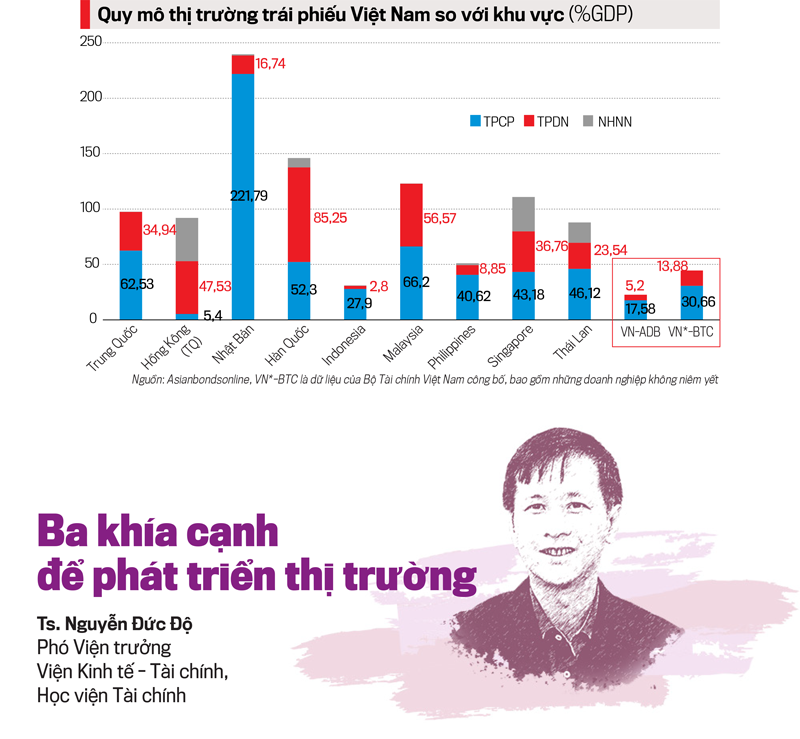

Thời gian tới, thị trường trái phiếu đóng vai trò quan trọng với nền kinh tế. Bởi lẽ, hệ thống ngân hàng đi đến giới hạn về quy mô đạt 1,5% GDP. Đây là mức cao so với thế giới, ngang với các nước phát triển và chỉ kém Trung Quốc. Tuy nhiên, chúng ta không thể so với Trung Quốc được vì họ có tỷ lệ tiết kiệm lớn 40-50% GDP, còn tỷ lệ tiết kiệm của chúng ta trên dưới 30% GDP. Giới hạn nữa là về cơ cấu vốn ngắn hạn, khi càng phát triển càng dùng vốn ngắn hạn nhiều thì rủi ro càng lớn nên phải thay đổi.

Về pháp lý, tôi muốn đề cập ba khía cạnh.

Thứ nhất, với thị trường tài chính nói chung trái phiếu nói riêng thì quan trọng nhất là công bằng và thực thi. Đang có sự bất cân đối về thông tin giữa người bán và người mua, nếu như người bán nắm nhiều thông tin hơn mà không công bố minh bạch thông tin để cho người mua biết thì giá cả có sự sai lệch. Người mua cảm thấy không nắm được chất lượng có tương xứng với giá cả bỏ ra không thì họ không tham gia mua, thị trường trái phiếu sẽ không phát triển được.

Thứ hai, tính hiệu lực của quy định pháp lý. Nhà nước đảm bảo hiệu lực các quy định bằng các thanh tra, giám sát, kiểm tra, xử lý vi phạm nhưng quá trình này tốn nhiều chi phí. Thị trường càng phát triển càng để ngỏ các vi phạm dễ xảy ra nhưng bù lại cần có chế tài xử phạt nghiêm minh, thậm chí có tính răn đe cao thì sản phẩm càng tốt, độ an toàn cao thì người ta sẽ tham gia thị trường tốt hơn.

Thứ ba, khía cạnh hiệu quả thị trường, hiệu quả quy định pháp lý. Các quy định pháp lý một mặt phải nắm bắt được giao dịch của các chủ thể, nhưng mặt khác phải thông thoáng để thị trường phát triển. Tôi cảm nhận cơ quan quản lý chưa theo kịp tốc độ phát triển thị trường.

Công ty chứng khoán có hai vai trò trong thị trường trái phiếu. Thứ nhất là tư vấn cho doanh nghiệp để phát hành thành công. Thứ hai, phân phối trái phiếu cho nhà đầu tư.

Với vai trò tư vấn, chúng tôi rất cần “may đo” theo đúng đề bài mà doanh nghiệp mong muốn phát hành. Đầu tiên chúng tôi phải xét đến các yếu tố như sức khỏe tài chính, tài sản đảm bảo, khả năng tiếp cận vốn tín dụng… Từ đó giải pháp tài chính tổng thể sẽ được đưa ra và trái phiếu doanh nghiệp chỉ là một giải pháp nằm trong đó.

Ví dụ, với một công ty đầu tư hạ tầng, dự án thường kéo dài từ 10-15 năm thì hoàn toàn có thể vay vốn ngoại tệ. Chúng tôi có nhiều định chế tài chính linh hoạt, cả trong và ngoài nước. Họ chuyên về đầu tư phát triển hạ tầng và sẵn sàng cho vay. Và phương án này sẽ hỗ trợ một phần nhu cầu vốn, thay vì đổ dồn gánh nặng vào trái phiếu doanh nghiệp.