Trong báo cáo cập nhật triển vọng cổ phiếu nhóm chứng khoán vừa cập nhật, SSI Research kì vọng kết quả kinh doanh của các công ty chứng khoán trong 2024 sẽ nối tiếp đà phục hồi của năm 2023.

Với kịch bản cơ sở về giá trị giao dịch trung bình ngày tăng 8% trong năm 2024, kết quả kinh doanh từ mảng môi giới và cho vay ký quỹ của các công ty chứng khoán sẽ tiếp tục đươc cải thiện.

Hơn nữa, các chính sách thuận lợi để kích thích thị trường vốn dự kiến sẽ được triển khai, với khả năng Việt Nam sẽ được nâng hạng lên thị trường phát triển của FTSE Russel vào cuối năm 2024 hoặc 2025. Tuy nhiên, định giá hiện tại của công ty chứng khoán đã phản ánh đáng kể về kì vọng dòng tiền vào thị trường trong môi trường lãi suất thấp năm 2024 trong khi ngành vẫn còn phải đối mặt với những rủi ro về chất lượng tài sản hay pháp lý.

Việt Nam bước sang năm 2024 với môi trường vĩ mô tích cực hơn nhiều so với năm 2023, SSI cho rằng chu kỳ kinh tế vẫn đang trong giai đoạn ban đầu của phục hồi và chu kỳ chứng khoán thường đi trước và vẫn có dư địa tăng trưởng hơn nữa trong trung hạn.

Tuy nhiên, trong thời gian đầu của chu kỳ hồi phục, nhiều yếu tố rủi ro vẫn còn hiện hữu và thị trường chứng khoán sẽ có sự biến động mạnh. Về mặt tích cực, sự biến động trong một thị trường tăng vẫn sẽ thu hút được dòng tiền đổ vào thị trường chứng khoán.

Do vậy, với kịch bản cơ sở về thanh khoản nêu trên và giá cổ phiếu ngành chứng khoán tương quan thuận với thanh khoản thị trường sẽ tiếp tục có diễn biến tích cực.

Một câu hỏi quan trọng khác là dòng tiền từ khối ngoại có quay lại thị trường chứng khoán Việt Nam trong năm 2024 hay không. Trên thực tế, khối ngoại đã bán ròng mạnh chứng khoán Việt Nam trong năm 2023, đặc biệt ở nữa cuối năm, tương đồng với xu hướng trong khu vực ASEAN.

Trong ngắn hạn, khả năng dòng vốn khối ngoại khó có thể vào ròng do sức hấp dẫn tương đối của các lựa chọn khác như trái phiếu Kho bạc Mỹ. Tuy nhiên, xu hướng này có thể đảo chiều khi Fed có động thái cắt giảm lãi suất. Xét về quá khứ, dòng tiền thường có xu hướng vào ròng thị trường ASEAN vào thời điểm Fed giảm lãi suất.

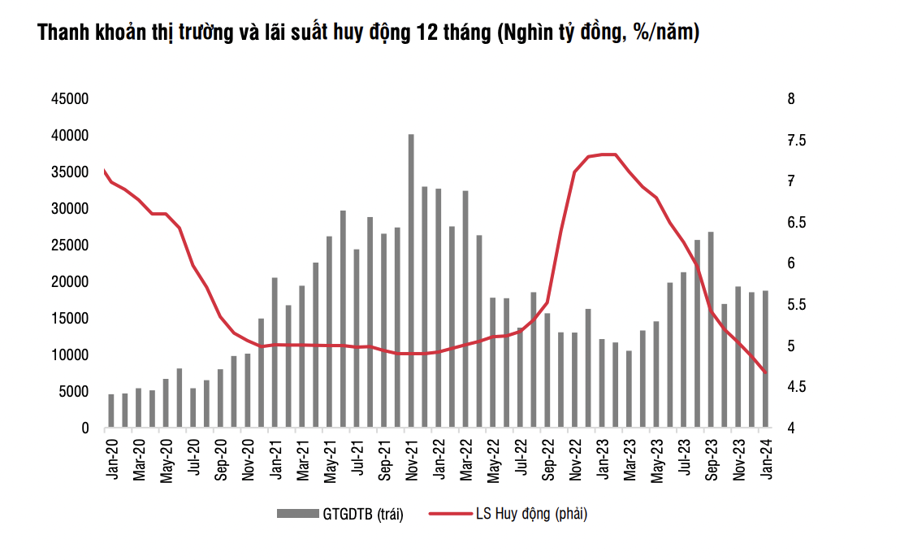

Cũng theo SSI, môi trường lãi suất thấp là yếu tố then chốt giúp dòng tiền cá nhân trong nước tiếp tục vào thị trường chứng khoán và hỗ trợ kết quả kinh doanh của công ty chứng khoán.

Sau giai đoạn Covid-19, thị trường chứng khoán Việt Nam có bước nhảy vọt về số lượng nhà đầu tư trong nước tham gia. Đối với năm 2024, môi trường lãi suất thấp kéo dài trong một thời gian đủ dài sẽ thúc đẩy dòng tiền cá nhân, đặc biệt trong bối cảnh nhà đầu tư trong nước thiếu các lựa chọn thay thế đầu tư hấp dẫn tại Việt Nam.

Tuy nhiên, SSI đưa ra kịch bản về thanh khoản thị trường tương đối thận trọng, khi chỉ tăng 8% trong năm 2024 và thấp hơn khoảng 25% so với mức 2021 do các vấn đề trên thị trường bất động sản và trái phiếu doanh nghiệp vẫn chưa được giải quyết triệt để và sẽ ảnh hưởng tới tâm lý nhà đầu tư.

Đối với các công ty chứng khoán, nghiệp vụ môi giới, cho vay ký quỹ và tự doanh chiếm tỷ trọng lớn nhất trong doanh thu hoạt động và việc cải thiện các yếu tố nền tảng sẽ giúp kết quả kinh doanh của công ty chứng khoán tiếp tục mở rộng trong 2024. Lợi nhuận trước thuế của các công ty chứng khoán đã tạo đáy vào Quý 4/2022 và đã bật tăng mạnh theo xu hướng của thanh khoản thị trường.

Với tình hình nâng hạng, Bộ Tài chính theo kế hoạch trong năm 2024 sẽ sửa đổi một số văn bản pháp lý có liên quan để có thể triển khai mô hình NPS. FTSE Russell sẽ dựa trên phản hồi từ các nhà đầu tư để đánh giá mô hình NPS có hoạt động hiệu quả hay không, và việc quyết định phân loại Việt Nam vào Thị trường Mới nổi của FTSE Russell có thể diễn ra sớm nhất vào tháng 9/2024 (kịch bản tích cực) hoặc tháng 3/2025 (kịch bản cơ sở) và sẽ có hiệu lực vào 6 tháng sau đó.

Với mức vốn hóa free float của thị trường Việt Nam đang vào khoảng 35 tý USD – bằng khoảng ¼ Indonesia và Thái Lan, và từ đó ước tính tỷ trọng của Việt Nam trong chỉ số FTSE EM vào khoảng 0,7%– 1,0% và FTSE Global là 0,1%. Điều này có thể giúp Việt Nam ngay lập tức thu hút được khoảng 1,7 – 2,5 tỷ USD khi quyết định nâng hạng có hiệu lực.

Google translate

Google translate