Tuy nhiên, ở lần sửa đổi này, quyền thu giữ tài sản bảo đảm của tổ chức tín dụng không còn được duy trì như tinh thần tại Nghị quyết 42 về thí điểm xử lý nợ xấu. Bởi vậy, các tổ chức tín dụng sẽ phải cân nhắc và kiểm soát chặt việc cấp tín dụng kể từ khi tiếp cận hồ sơ, quá trình giải ngân, sử dụng vốn vay và thu hồi nợ cũng như xử lý tài sản bảo đảm…

GIẢM ÁP LỰC VÀ TỔN THẤT KHI BÁN THÁO TÀI SẢN VỚI GIÁ THẤP

Sau 7 năm thực hiện, Nghị quyết số 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng đã góp phần tháo gỡ khó khăn, vướng mắc, thúc đẩy việc xử lý nợ xấu được thực hiện nhanh chóng, hiệu quả hơn.

Các quy định tại Nghị quyết 42 đảm bảo được phần nào quyền lợi của các bên, thúc đẩy sự chủ động, thanh toán của khách hàng. Từ đó, làm giảm thiểu tình trạng chây ỳ không hợp tác của khách hàng, nâng cao ý thức của người dân và doanh nghiệp về nghĩa vụ trả nợ vốn vay cho các tổ chức tín dụng. Đồng thời, các cơ quan chức năng có liên quan cũng phối hợp, hỗ trợ các tổ chức tín dụng xử lý thu hồi nợ xấu.

So với Nghị quyết 42 thì Luật Các tổ chức tín dụng (sửa đổi) cho phép các tổ chức tín dụng kéo dài thời hạn nắm giữ bất động sản do xử lý nợ lên 5 năm, thay vì 3 năm. Quy định này được thị trường đón nhận tích cực.

Theo các chuyên gia, những yếu tố mang tính biến động, thách thức và đầy khó khăn khiến thời gian xử lý tài sản bảo đảm của các tổ chức tín dụng kéo dài. Vì vậy, thời hạn 5 năm như Luật Các tổ chức tín dụng (sửa đổi) đang quy định là tương đối hợp lý nếu xét điều kiện hiện tại và tương lai gần của thị trường bất động sản.

Về mặt tích cực, quy định kéo dài thời hạn nắm giữ bất động sản do xử lý nợ tăng lên 5 năm thay vì 3 năm sẽ giúp doanh nghiệp giảm bớt áp lực và tăng khả năng thu hồi nợ. Việc kéo dài thời hạn nắm giữ bất động sản giúp các tổ chức tín dụng có thêm thời gian để tìm kiếm đối tác mua phù hợp; qua đó giảm áp lực phải bán tháo tài sản với giá thấp, hạn chế tổn thất.

Khi bán được bất động sản với giá tốt hơn sẽ giúp tổ chức tín dụng thu hồi nợ hiệu quả hơn, giảm thiểu nợ xấu. Điều này cũng giúp giải phóng lượng bất động sản do tổ chức tín dụng nắm giữ có thể góp phần thúc đẩy thanh khoản cho thị trường bất động sản.

Tuy nhiên, cũng có ý kiến lo ngại việc nắm giữ bất động sản lâu tiềm ẩn nhiều rủi ro. Việc nắm giữ bất động sản trong thời gian dài có thể dẫn đến rủi ro giá trị tài sản giảm sút do biến động thị trường, ảnh hưởng đến tình hình tài chính của tổ chức tín dụng. Kèm với đó là việc quản lý lượng lớn bất động sản có thể gây tốn kém chi phí và gia tăng gánh nặng quản lý cho tổ chức tín dụng.

Việc kéo dài thời hạn nắm giữ bất động sản do xử lý nợ có thể mang lại lợi ích cho cả tổ chức tín dụng và thị trường mua bán nợ. Tuy nhiên, các chuyên gia khuyến nghị văn bản quy định chi tiết thi hành Luật cần có các biện pháp quản lý hiệu quả để hạn chế rủi ro và đảm bảo tính minh bạch trong quá trình xử lý nợ.

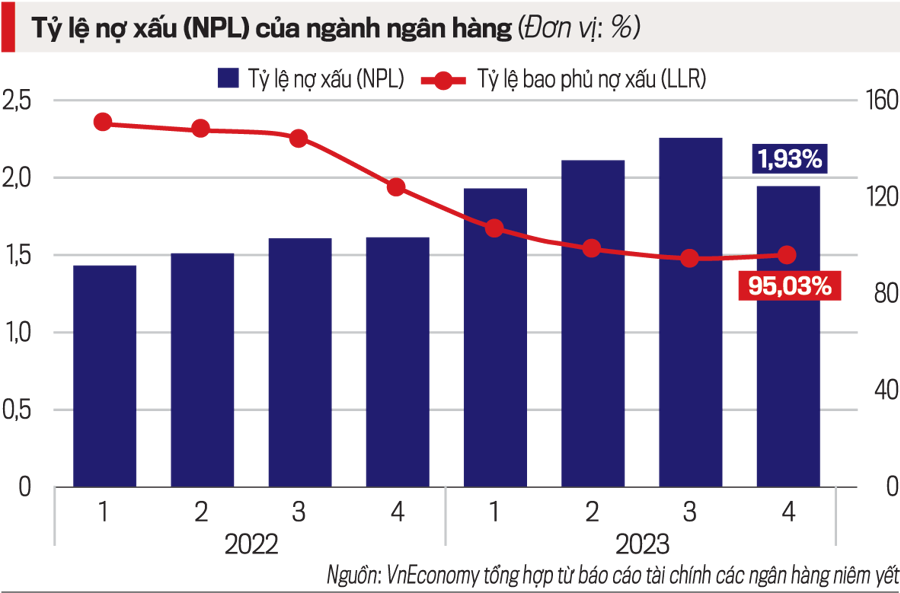

Tỷ lệ nợ xấu của hệ thống ngân hàng sụt giảm đáng kể trong quý 4/2023 khi chỉ còn 1,93%, từ mức 2,24% cuối quý 3/2023 (VnEconomy cập nhật từ báo cáo tài chính của các ngân hàng niêm yết). Tuy nhiên, cần lưu ý rằng tăng trưởng tín dụng đã tăng mạnh trong quý 4/2023 trước các chỉ đạo quyết liệt từ Chính phủ, điều đó cũng góp phần khiến cho giá trị nợ xấu trên quy mô của tổng tín dụng sụt giảm, đồng thời góp phần cơ cấu lại nợ vay cho một số doanh nghiệp, từ đó giảm tỷ lệ nợ xấu cho hệ thống ở thời điểm cuối năm 2023.

NGÂN HÀNG LO KHI MẤT QUYỀN THU GIỮ TÀI SẢN BẢO ĐẢM

Theo TS. Nguyễn Quốc Hùng, Phó Chủ tịch kiêm Tổng thư ký Hiệp hội Ngân hàng Việt Nam (VNBA), nợ xấu tiềm ẩn hiện rất cao. Đặc biệt, các quy định cho phép giãn, hoãn nợ, giữ nguyên nhóm nợ tại Thông tư 02/2023/TT-NHNN của Ngân hàng Nhà nước chỉ giúp trì hoãn khó khăn. Nếu tới đây Thông tư 02 được gia hạn thì nợ xấu sẽ được đẩy về tương lai chứ không biến mất. Do đó, ông Hùng đánh giá triển vọng xử lý nợ xấu của hệ thống ngân hàng sẽ rất khó khăn trong thời gian tới.

Phân tích kỹ hơn về những rủi ro của nền kinh tế trong năm 2024, ông Trần Long, Phó Tổng giám đốc Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV), nhận định động lực tăng trưởng kinh tế như xuất khẩu, tiêu dùng, sản xuất công nghiệp, đầu tư tư nhân… còn chậm; hoạt động của doanh nghiệp còn nhiều khó khăn như vướng mắc về pháp lý, môi trường kinh doanh, chi phí logistics tăng lên do chiến tranh, trong khi thị trường đầu ra còn khó khăn.

Số doanh nghiệp thành lập mới trong tháng 1/2024 tăng 2,2% so với tháng trước và tăng 25% so với cùng kỳ năm trước, nhưng số doanh nghiệp tạm ngưng kinh doanh cũng tăng 25% so với cùng kỳ năm 2023. "Năng lực tài chính của doanh nghiệp bị giảm sút, khả năng chịu đựng yếu. Nhiều doanh nghiệp lớn trong lĩnh vực xăng dầu, điện, đối mặt với rủi ro về mặt pháp lý. Những khó khăn trên dẫn đến quy mô nợ xấu tại các ngân hàng gia tăng, tỷ lệ bao trùm nợ xấu giảm”, ông Long nhấn mạnh.

Nhiều khảo sát công bố gần đây cho thấy, nhiều doanh nghiệp có khả năng quản trị thấp, sức khỏe tài chính yếu, báo cáo tài chính không đồng nhất, dẫn tới nhiều khó khăn trong đánh giá và cấp tín dụng. Một tình trạng nữa là doanh nghiệp vay của nhiều tổ chức tín dụng khác nhau. Khi một doanh nghiệp đã được 4 ngân hàng thương mại cổ phần nhà nước cho vay thì các ngân hàng cổ phần nhỏ cũng cho vay mà không cần thế chấp hay có các biện pháp bảo đảm. Việc quản lý dòng tiền, hạn mức, quản lý khoản phải thu của các tổ chức tín dụng khó khăn...

Nội dung đầy đủ của bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 09-2024 phát hành ngày 26-02-2024. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam

Google translate

Google translate