Trong báo cáo cập nhật triển vọng ngành ngân hàng vừa công bố, SSI Research nhấn mạnh trong bối cảnh còn nhiều thách thức duy trì khuyến nghị trung lập đối với cổ phiếu ngành ngân hàng.

TRIỂN VỌNG NGÂN HÀNG PHỤ THUỘC TIẾN TRIỂN DỰ ÁN BẤT ĐỘNG SẢN

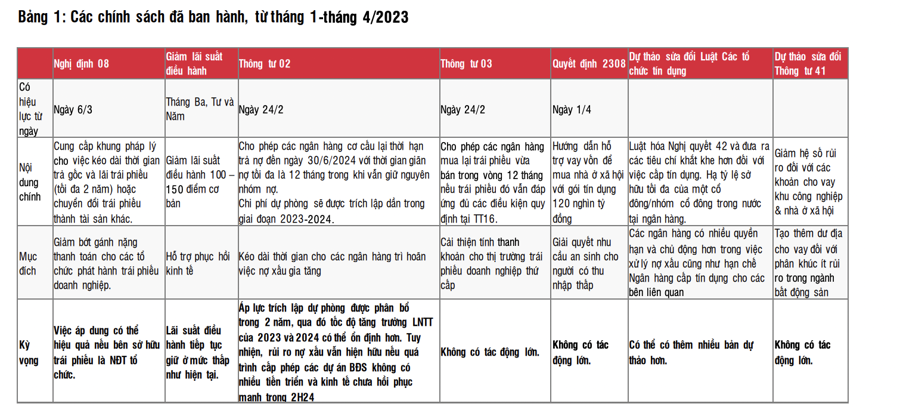

Với những quy định được ban hành gần đây, các ngân hàng Việt Nam đã có đầy đủ các công cụ và cơ chế cần thiết để giảm thiểu tác động từ tình hình kinh tế không thuận lợi nói chung và lĩnh vực bất động sản nói riêng lên báo cáo tài chính. Tuy nhiên, các ngân hàng sẽ cân nhắc kỹ lưỡng về những khách hàng đủ điều kiện để cơ cấu lại nợ dựa trên khả năng phục hồi của họ trong nửa cuối năm 2024.

Đối với lĩnh vực bất động sản, giải pháp thực sự cho những khó khăn hiện tại và quyết định triển vọng của các ngân hàng trong nửa cuối năm 2024 là sự tiến triển về mặt pháp lý của các dự án bất động sản. Chỉ khi giải quyết được những vấn đề này, các ngân hàng mới có thể kỳ vọng vào sự phục hồi mạnh mẽ trong nửa cuối năm 2024.

Hiện tại, vấn đề này đang được giải quyết theo từng trường hợp cụ thể, thay vì một giải pháp tổng thể cho toàn bộ các dự án. Do đó, tác động đối với từng ngân hàng có tỷ trọng cho vay lớn với thị trường bất động sản cũng sẽ rất khác nhau. Tương tự như vậy, việc cơ cấu lại nợ cũng sẽ được cân nhắc theo từng trường hợp cụ thể dựa vào khả năng hồi phục của khách hàng.

Cụ thể với dự án không vướng mắc pháp lý, kỳ vọng các dự án này có thể nhận được nguồn vốn từ ngân hàng để tiếp tục xây dựng & đủ điều kiện tái cơ cấu. Các khoản cho vay mua nhà liên quan sau đó cũng có thể được xem xét để giãn thời gian trả nợ. Như vậy, nhà phát triển bất động sản có thể hoàn thành dự án và bàn giao căn hộ cho người mua nhà sau này. Theo đó, rủi ro nợ xấu phát sinh từ chuỗi giá trị bất động sản liên quan đến các dự án đó có thể dần được kiểm soát vào năm 2024.

Đối với Dự án có vấn đề pháp lý phức tạp (như sai quy hoạch), việc gia hạn thêm 1 năm cho các dự án này có thể là chưa đủ. Do đó, việc cơ cấu các khoản vay cho những dự án này và các khoản vay mua nhà liên quan có thể được ngân hàng xem xét một cách cẩn trọng.

Trong khi đó, điểm mấu chốt của những ngành nghề khác (như thép, xuất nhập khẩu, năng lượng tái tạo...) là liệu các doanh nghiệp này có thể sớm có đơn đặt hàng mới trở lại hay có thể đảm bảo đầu ra cho sản phẩm với giá ưu đãi để cải thiện dòng tiền đủ để thanh toán các nghĩa vụ nợ đến hạn trong nửa cuối năm 2024 hay không.

NIM SẮP CHẠM ĐÁY?

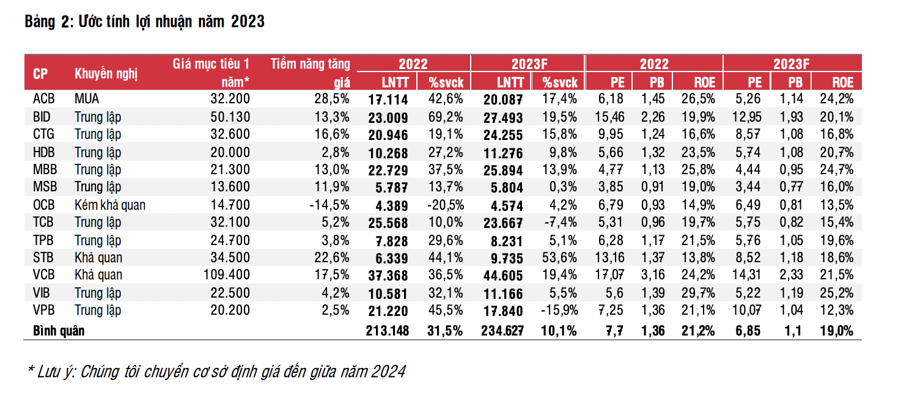

Với những thách thức như vậy, SSI Research hạ ước tính tăng trưởng lợi nhuận trước thuế của các ngân hàng xuống 10% so với cùng kỳ ttừ mức 13,8% so với cùng kỳ như ước tính trước đó. Mức tăng trưởng tại các NHTMNN sẽ khả quan hơn tăng 18,5% so với các NHTMCP tăng 4,9%.

Các giả định chính cho luận điểm đầu tư gồm: Tăng trưởng tín dụng dần phục hồi trong nửa cuối năm 2023. SSI Research đang theo dõi việc hạ lãi suất có giúp nhu cầu tín dụng phục hồi hay không đặc biệt là trong thời điểm mà tổng cầu quốc tế và nội địa đều đang rất yếu do tình hình kinh tế không thuận lợi. Nếu nhu cầu tín dụng chưa thể hồi phục trong thời gian tới, lãi suất huy động tiếp tục giảm thêm 0,5% đến 1% từ nay đến cuối năm.

Với việc cắt giảm lãi suất huy động như vậy thì lãi suất cho vay cũng có thể được giảm nhiều hơn đối với các khách hàng có điểm tín dụng tốt và giảm ít hơn đối với các khách hàng/lĩnh vực có rủi ro cao hơn. Theo đó, nhu cầu tín dụng có thể dần phục hồi vào cuối năm, đặc biệt là đối với lĩnh vực xuất nhập khẩu và lĩnh vực bất động sản.

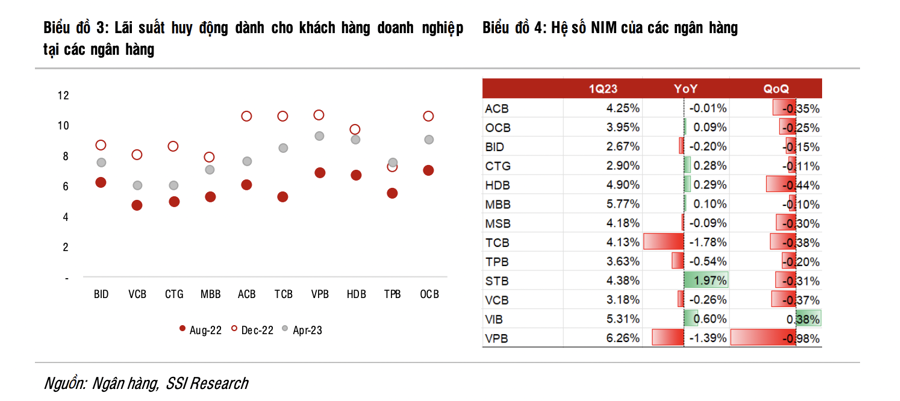

Ước tính tăng trưởng tín dụng đạt 12,9% ở các ngân hàng mà SSI Research nghiên cứu, và khoảng 10-12% cho toàn hệ thống. NIM có thể tiếp tục giảm trong Q2/2023 nhưng có thể hình thành đáy trong nửa đầu năm 2023. Ảnh hưởng của việc tăng lãi suất huy động trong Q4/2022 đã được phản ánh đầy đủ trong Q1/2023 và chỉ phản ánh một phần trong Q2/2023.

Trái ngược với chính sách tiền tệ tại các quốc gia trên thế giới, các ngân hàng tại Việt Nam có thể xem xét thêm các đợt cắt giảm lãi suất cho vay để kích cầu tín dụng trong Q2/2023, đó là lý do tại sao chúng tôi cho rằng NIM sẽ chạm đáy trong nửa đầu năm 2023.

Trong năm 2023, giả định NIM sẽ giảm 15 điểm cơ bản so với cùng kỳ xuống 3,82% (so với 3,8% trong Q1/2023). Nợ xấu có thể đạt đỉnh trong nửa đầu năm 2023 nhưng gánh nặng trích lập dự phòng vẫn sẽ tiếp tục duy trì ở mức cao trong các quý tới do các ngân hàng sẽ cân nhắc cẩn trọng khả năng trả nợ của khách hàng trước khi quyết định cơ cấu lại các khoản vay đó.

Ước tính chi phí tín dụng ở mức 1,5% cho năm 2023, trong đó chi phí tín dụng ở nhóm NHTMNN là 1,34% (so với 1,42% trong Q1/2023) và ở nhóm NHTMCP là 1,63% (so với 1,5% trong Q1/2023).

Trong bối cảnh còn nhiều thách thức, SSI Research duy trì khuyến nghị trung lập đối với cổ phiếu ngành ngân hàng. Các cổ phiếu ưa thích bao gồm VCB, ACB và STB do các yếu tố cơ bản của các cổ phiếu này phù hợp với kỳ vọng. SSI Research cũng ưa thích VCB và ACB do hoạt động cho vay thận trọng và kiểm soát tốt chi phí. Đồng thời, kỳ vọng STB sẽ mang đến những câu chuyện thú vị trong năm 2024.

Cân nhắc chủ đề “hồi phục từ đáy” đối với ngành bất động sản, SSI Research đưa TCB và MBB vào danh sách theo dõi do có một số dự án liên quan mật thiết đến các ngân hàng này có thể có tiến triển trong thời gian tới. Tuy nhiên, nhà đầu tư cần theo dõi rất sát sao tiến độ của các dự án này để xác định thời điểm nào sẽ là bước ngoặt về các yếu tố cơ bản/triển vọng tăng trưởng cho TCB và MBB.

Google translate

Google translate