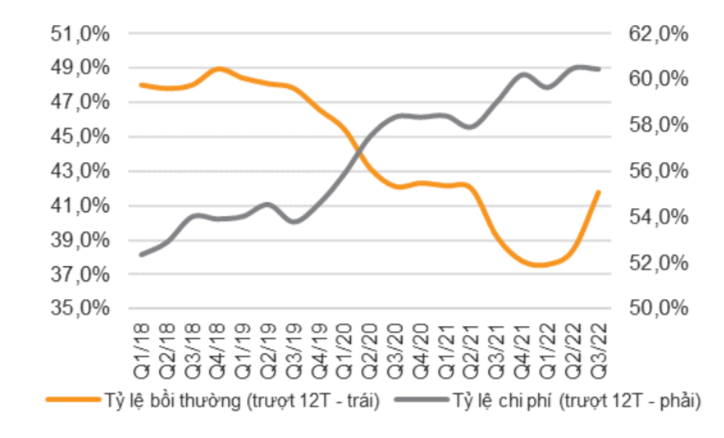

Năm 2021 từng là năm thuận lợi của ngành bảo hiểm với tỷ lệ bồi thường chỉ 43,8%, giảm 13,6% và là mức thấp nhất trong vòng 4 năm qua. Năm 2022, giới phân tích dự kiến tỷ lệ bồi thường có thể sẽ tăng trở lại về mức trung bình khoảng 53% (tăng 9,2%) trong khi cơ hội đầu tư còn ảm đạm.

Đối với mảng phi nhân thọ, bảo hiểm sức khỏe và bảo hiểm xe cơ giới là hai loại hình bảo hiểm phổ biến nhất, chiếm tỷ trọng lần lượt là 31,8% và 26,6% (Theo Bộ Tài chính).

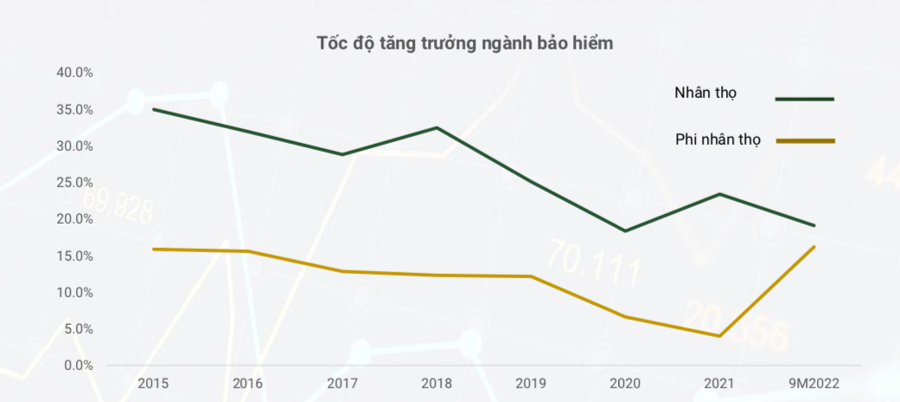

Dữ liệu từ Hiệp hội Bảo hiểm Việt Nam cho thấy, tăng trưởng phí bảo hiểm phi nhân thọ trong 9 tháng 2022 đã đạt 19,1% so với cùng kỳ, cao hơn mức 12-15% trước COVID do mức nền thấp trong năm 2021. Sự phục hồi mạnh mẽ được thấy rõ ở hầu hết các dòng sản phẩm phi nhân thọ bao gồm sức khỏe, xe cơ giới, và cháy nổ. Tất cả các doanh nghiệp bảo hiểm niêm yết lớn đều ghi nhận tăng trưởng phí tốt so với cùng kỳ trong 9 tháng năm 2022.

Ở top 5, MIG, PVI và BMI đạt mức tăng trưởng vượt trội so với thị trường khi MIG dẫn đầu ở mức 36% so với cùng kỳ, qua đó mở rộng thêm thị phần. Đối với BVH và PTI, tăng trưởng phí bảo hiểm đã quay trở lại mức dương trong năm nay nhưng vẫn yếu hơn so với các doanh nghiệp cùng ngành.

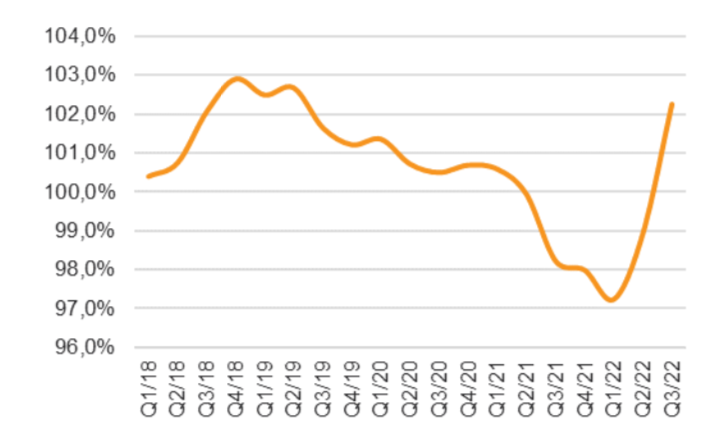

Cập nhật của VnEconomy từ kết quả kinh doanh quý 3/2022 của 11 doanh nghiệp bảo hiểm phi nhân thọ niêm yết cho thấy, 6/11 doanh nghiệp có lợi nhuận trước thuế giảm mạnh và 2 doanh nghiệp lỗ trong quý 3. Mặc dù doanh thu thuần từ hoạt động kinh doanh bảo hiểm của 11 doanh nghiệp đang niêm yết đạt 16.384 tỷ đồng, tăng 15% so với cùng kỳ năm trước nhưng không theo kịp mức tăng 17% của chi phí kinh doanh bảo hiểm (chi phí bồi thường và chi phí khác).

Biên lợi nhuận từ hoạt động kinh doanh của các doanh nghiệp bảo hiểm phi nhân thọ dự báo vẫn sẽ chịu áp lực trong thời gian tới.

Kể từ quý 1/2022, tỷ lệ bồi thường đã bật tăng mạnh trở lại khi các hoạt động kinh tế và xã hội được bình thường hóa. Thực tế này đã kéo tỷ lệ kết hợp (tổng các loại chi phí tính trên doanh thu phí bảo hiểm gốc) tăng cao trong khi cơ cấu chi phí không thay đổi nhiều.

Theo các chuyên gia, tỷ lệ bồi thường và tỷ lệ kết hợp khả năng cao sẽ tiếp tục tăng sang đến đầu năm 2023 do mức nền thấp bởi COVID và ảnh hưởng xấu từ những diễn biến thời tiết cực đoan gây thiệt hại nặng nề về tài sản, đặc biệt là phương tiện giao thông. Từ đó, tạo áp lực bồi thường lớn lên các doanh nghiệp bảo hiểm, nhất là các doanh nghiệp có tỷ trọng bảo hiểm xe cơ giới cao sẽ gặp nhiều tổn thất hơn các doanh nghiệp khác.

Theo đó, triển vọng ngắn hạn đối với biên lợi nhuận từ hoạt động kinh doanh của doanh nghiệp bảo hiểm ít hứa hẹn hơn so với triển vọng cho tăng trưởng doanh thu do môi trường cạnh tranh vẫn hết sức gay gắt với mức tăng phí bảo hiểm bị hạn chế trong khi lạm phát gia tăng đang gây áp lực lên chi phí bồi thường.

Tỷ lệ kết hợp có thể về khoảng 101% trong năm 2023, tương đương với mức trước COVID và đồng nghĩa với việc các doanh nghiệp bảo hiểm sẽ lỗ từ hoạt động kinh doanh.

Hướng tới năm 2023, mặc dù tăng trưởng GDP của Việt Nam có thể giảm tốc về khoảng 6,7% do tác động của việc chính sách tiền tệ bị thắt chặt, giới phân tích kỳ vọng ngành bảo hiểm phi nhân thọ sẽ tiếp tục đạt mức tăng trưởng phí ổn định ở khoảng 10-12%. Trong giai đoạn trước COVID từ 2015-2019, tăng trưởng phí bảo hiểm phi nhân thọ trung bình đạt 14% so với tăng trưởng GDP trung bình đạt 6,9%.

Google translate

Google translate