Theo Bộ Tài chính, cơ chế bảo lãnh tín dụng cho doanh nghiệp nhỏ và vừa (SMEs) được triển khai thực hiện qua Ngân hàng Phát triển Việt Nam (VDB) từ năm 2009 theo các Quyết định của Thủ tướng Chính phủ với mục đích bảo lãnh cho SMEs vay vốn tại ngân hàng thương mại để đầu tư, phát triển sản xuất kinh doanh.

Trong quá trình triển khai thực hiện chương trình, để VDB tập trung nguồn lực cho hoạt động tín dụng chính sách nên từ năm 2017, Bộ Chính trị và Thủ tướng Chính phủ đã chỉ đạo dừng triển khai cơ chế bảo lãnh tín dụng qua VDB, không cấp các chứng thư bảo lãnh mới, mà chỉ tập trung triển khai thực hiện, quản lý giám sát đối với các chứng thư bảo lãnh đã ký và đôn đốc thu hồi nợ đối với các chứng thư đã trả thay từ trước đang nhận nợ với VDB.

Mặc dù, hoạt động bảo lãnh tín dụng tại VDB đã dừng nhưng các chứng thư bảo lãnh đang còn hiệu lực, những khoản nợ vay bắt buộc bảo lãnh chưa thu hồi được cần phải tiếp tục có cơ sở pháp lý xử lý cho phù hợp với tình hình thực tế.

Báo cáo của Bộ Tài chính

Mặc dù, hoạt động bảo lãnh tín dụng tại VDB đã dừng nhưng các chứng thư bảo lãnh đang còn hiệu lực, những khoản nợ vay bắt buộc bảo lãnh chưa thu hồi được cần phải tiếp tục có cơ sở pháp lý xử lý cho phù hợp với tình hình thực tế.

Do đó, Bộ Tài chính trình Chính phủ Dự thảo lần 3 Quyết định sửa đổi, bổ sung một số điều của Quy chế bảo lãnh cho doanh nghiệp nhỏ và vừa vay vốn tại ngân hàng thương mại ban hành kèm theo Quyết định số 03/2011/QĐ-TTg ngày 10/01/2011 của Thủ tướng Chính phủ nhằm gỡ vướng cho VDB trong quá trình xử lý nợ từ hoạt động bảo lãnh tín dụng cho SMEs, nhằm thực hiện Phương án cơ cấu lại, định hướng hoạt động của VDB giai đoạn 2023-2027 đã được Thủ tướng phê duyệt.

Tại Dự thảo sửa đổi Quyết định lần 3, Bộ Tài chính đề xuất sửa các nội dung liên quan đến: (i) miễn, giảm và xóa phi bảo lãnh tín dụng; (ii) lãi suất nợ vay bắt buộc bảo lãnh; (iii) phân loại nợ, (iv) nguồn hình thành và sử dụng quỹ dự phòng rủi ro bảo lãnh; (v) trách nhiệm của Bộ Kế hoạch và Đầu tư trong việc bố trí, cân đối bổ sung quỹ dự phòng rủi ro trong trường hợp trích lập không đủ để xử lý rủi ro bảo lãnh, (vi) các quy định đến xử lý rủi ro đối với các khoản nợ vay bắt buộc bảo lãnh.

Theo báo cáo của VDB, tính đến ngày 30/9/2024, VDB đã phát hành 1.536 chứng thư với tổng giá trị vốn vay cam kết bảo lãnh là 10.692,4 tỷ đồng. Tình hình thực hiện như sau.

Đã tất toán 1.421 chứng thư bảo lãnh với giá trị cam kết bảo lãnh là 8.956,775 tỷ (chiếm 83,77% tổng giá trị vốn vay cam kết bảo lãnh).

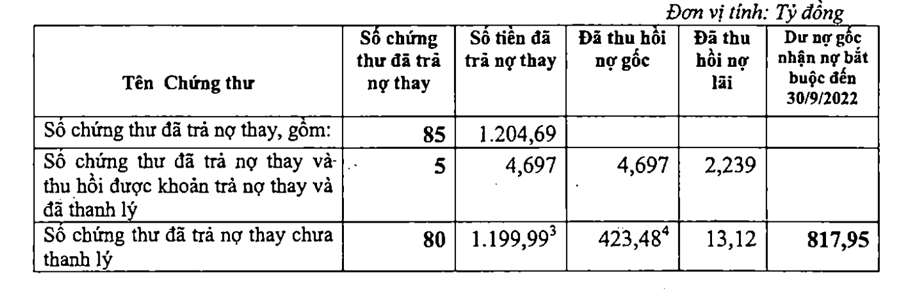

Đã thực hiện trả nợ thay 85 chứng thư với giá trị cam kết bảo lãnh là 1.156,53 tỷ đồng (chiếm 10,82% tổng giá trị vốn vay cam kết bảo lãnh). Số tiền đã trả nợ thay là 1.204,7 tỷ đồng (gồm: trả nợ gốc 953,33 tỷ đồng, trả nợ lãi 251,36 tỷ đồng). Trong đó, 5 chứng thư đã thanh lý và thu hồi được nợ đã trả thay: 4,697 tỷ đồng; 80 chứng thư đã trả nợ thay chưa thanh lý, số tiền trả nợ thay là 1.199,99 tỷ đồng.

Hiện giá trị cam kết bảo lãnh còn lại là 579,606 tỷ đồng (chiếm 5,42% tổng giá trị vốn vay cam kết bảo lãnh) với 30 chứng thư chưa phát sinh trả nợ thay.

Thực trạng tài sản bảo đảm đối với các khoản nhận nợ bắt buộc của 78/80 chứng thư đã trả nợ thay như sau: Giá trị sổ sách của tài sản bảo đảm tại thời điểm ngày 30/9/2024 là: 246,56 tỷ đồng (chiếm 30,1 % dư nợ gốc nhận nợ bắt buộc), trong đó, giá trị sổ sách nội bảng là 246,3 tỷ đồng, giá trị sổ sách ngoại bảng là 0,26 tỷ đồng. VDB đánh giá lại, ước thực tế tại thời điểm 30/9/2024 khoảng 225,8 tỷ đồng/817,59 tỷ đồng, chiếm 27,62% dư nợ gốc nhận nợ bắt buộc (giá trị thực tế phụ thuộc vào thời điểm đánh giá và tính thanh khoản của thị tường).

Theo báo cáo của VDB, số nợ gốc đang theo dõi nội bảng có khả năng thu hồi khoảng 27,61 tỷ đồng chiếm 15% dư nợ gốc; trong đó: thu hồi thông qua đôn đốc nợ là 24,81 tỷ đồng; thu hồi thông qua xử lý tài sản bảo đảm là 2,8 tỷ đồng; thu hồi thông qua điều chỉnh kỳ hạn trả nợ, thu hồi thông qua cơ cấu, gia hạn nợ, thu hồi thông qua khoanh nợ, thu hồi thông qua bán nợ là khó khả thi.

Tổng số nợ gốc khó có khả năng thu hồi, có khả năng mất vốn là 790,33 tỷ đồng, bao gồm: (i) Tổng số nợ gốc đang theo dõi nội bảng khó có khả năng thu hồi, khả năng mất vốn là 620,17 tỷ đồng (đây là số dư nợ gốc còn lại sau khi đã áp dụng mọi biện pháp để thu hồi; (ii) tổng số dư nợ gốc đã chuyển theo dõi ngoại bảng theo các Quyết định 2619/2013/QĐ-TTg ngày 31/12/2013 và 2511/2015/QĐ-TTg ngày 31/12/2015 khó có khả năng thu hồi, khả năng mất vốn là 170,16 tỷ đồng.

Google translate

Google translate