Theo báo cáo mới đây về kết quả hoạt động ngân hàng nửa đầu năm 2024, Ngân hàng Nhà nước đã chỉ ra một số rủi ro trong hoạt động của các tổ chức tín dụng cần được theo dõi chặt chẽ trong thời gian tới.

CẢNH BÁO TÌNH TRẠNG ĐẦU TƯ TRÁI PHIẾU “RÁC”

Ngân hàng Nhà nước cho biết qua công tác thanh tra, kiểm tra, giám sát năm 2023 và nửa đầu 2024 đã phát hiện các vi phạm trong hoạt động đầu tư trái phiếu doanh nghiệp của các tổ chức tín dụng như: thẩm định sơ sài, chưa chặt chẽ, chưa chính xác về mục đích phát hành, khả năng tài chính của tổ chức phát hành, nhu cầu và kỳ hạn trái phiếu….Việc theo dõi, giám sát và thu thập các tài liệu chứng minh mục đích sử dụng tiền phát hành trái phiếu của tổ chức phát hành còn thiếu, chưa đầy đủ và còn mang tính hình thức...

Ngân hàng Nhà nước chỉ ra 4 rủi ro trong hoạt động đầu tư trái phiếu doanh nghiệp của một số tổ chức tín dụng.

Thứ nhất, thực trạng tài chính, khả năng tự chủ tài chính của một số tổ chức phát hành trái phiếu còn hạn chế.

Thứ hai, một số trường hợp có mục đích phát hành trái phiếu không minh bạch, rõ ràng, tổ chức phát hành chỉ là đơn vị trung gian huy động vốn thông qua các hình thức đặt cọc, tạm ứng, góp vốn, mua phần vốn góp, hợp tác kinh doanh.

Thứ ba, một số tổ chức tín dụng chưa có hướng dẫn, quy định cụ thể về hoạt động đầu tư trái phiếu doanh nghiệp để nhận diện các rủi ro và đưa ra các biện pháp quản lý, giám sát phù hợp nhằm hạn chế rủi ro cho tổ chức tín dụng.

Thứ tư, tài sản bảo đảm của một số tổ chức phát hành trái phiếu chưa đảm bảo quy định pháp luật, chưa phản ánh đúng giá trị thị trường, tiềm ẩn nhiều rủi ro về khả năng thu hồi đầy đủ nợ của ngân hàng khi tổ chức phát hành mất khả năng thanh toán.

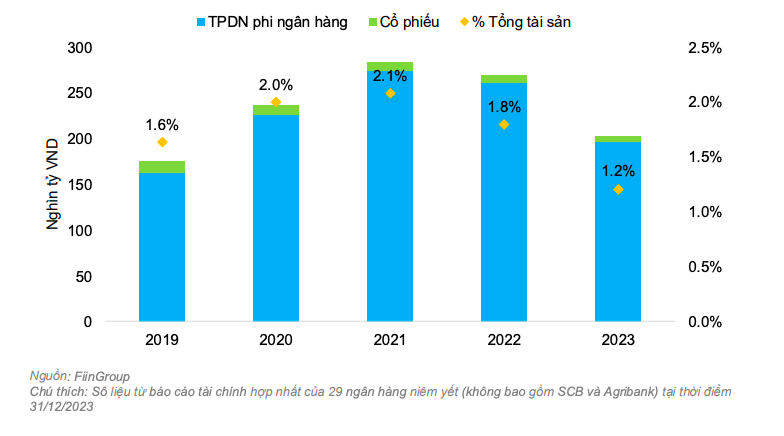

Theo thống kê của FiinGroup, đến cuối năm 2023, 29 ngân hàng niêm yết (không bao gồm SCB và Agribank) đầu tư khoảng 190 ngàn tỷ đồng vào trái phiếu doanh nghiệp phi ngân hàng, tương ứng 1,2% tổng tài sản.

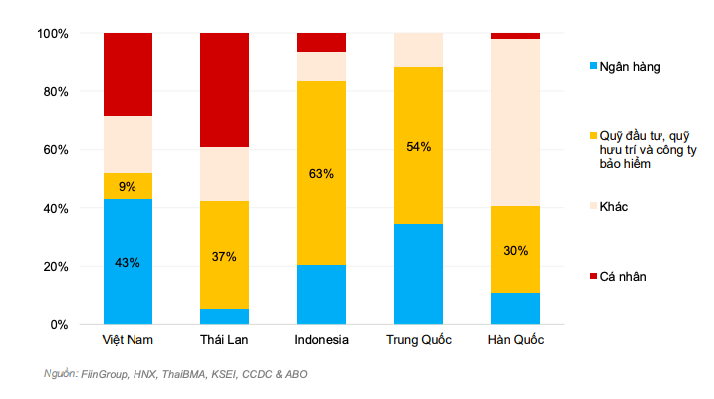

Các ngân hàng thương mại là nhà đầu tư lớn nhất trên thị trường trái phiếu doanh nghiệp. Số liệu từ FiinGroup cho thấy, đến 31/12/2023, các tổ ngân hàng thương mại đang sở hữu khoảng 43% trái phiếu doanh nghiệp riêng lẻ đang lưu hành; quỹ đầu tư, quỹ hưu trí và công ty bảo hiểm nắm giữ khoảng 9%; còn lại là nhà đầu tư cá nhân và các chủ thể khác.

CÓ TÌNH TRẠNG LÁCH QUY ĐỊNH ĐỂ CHO VAY ĐẦU TƯ, KINH DOANH BẤT ĐỘNG SẢN

Cũng theo báo cáo của Ngân hàng Nhà nước, qua công tác thanh tra, giám sát đã phát hiện một số ngân hàng cho vay ký quỹ, đặt cọc với giá trị lớn để thực hiện các giao dịch trong tương lai mà tại thời điểm đặt cọc chưa đủ điều kiện thực hiện theo quy định của pháp luật.

Một số tổ chức tín dụng cho vay lòng vòng qua nhiều đối tượng dưới nhiều hình thức: góp vốn hợp tác kinh doanh, nhận chuyển nhượng phần vốn góp, cho vay tiêu dùng cá nhân, cho vay bù đắp vốn tự có, cho vay khác... để che giấu mục đích cho vay đầu tư, kinh doanh bất động sản.

Trong 6 tháng đầu năm 2024, Ngân hàng Nhà nước đã triển khai 647 cuộc thanh tra, kiểm tra. Cơ quan thanh tra giám sát đã ban hành 127 quyết định xử phạt vi phạm hành chính với tổng số tiền xử phạt khoảng 13,5 tỷ đồng...

Hoạt động cấp tín dụng cho khách hàng ngoài địa bàn của chi nhánh ngân hàng thương mại, việc chuyển khoản cấp tín dụng sang chi nhánh ngân hàng thương mại ngoài địa bàn của khách hàng tiềm ẩn rủi ro, hạn chế liên quan đến việc định giá, quản lý tài sản bảo đảm, nắm bắt thông tin khách hàng, kiểm tra, giám sát việc sử dụng vốn vay, xử lý nợ...

Một số ngân hàng thương mại chưa có quy định riêng về cho vay đối với khách hàng ngoài địa bàn như điều kiện vay vốn, quản lý dòng tiền, tài sản bảo đảm, kiểm tra, giám sát sau cho vay... dẫn đến có hiện tượng cho vay chuyển nợ của khách hàng từ chi nhánh này sang chi nhánh khác nhằm che giấu các khoản nợ có vấn đề, khoản nợ có vi phạm. Kết luận thanh tra của Ngân hàng Nhà nước đã yêu cầu khắc phục, thu hồi.

Ngoài ra, việc ghi nhận, hạch toán một số khoản mục như lãi và phí phải thu, các khoản phải thu khác... tăng cao và chiếm tỷ trọng lớn trong tổng tài sản của một số tổ chức tín dụng. Việc thực hiện trích lập dự phòng, hạch toán lãi phải thu chưa phản ánh đầy đủ thực trạng, hiệu quả hoạt động kinh doanh của một số tổ chức tín dụng.

Google translate

Google translate