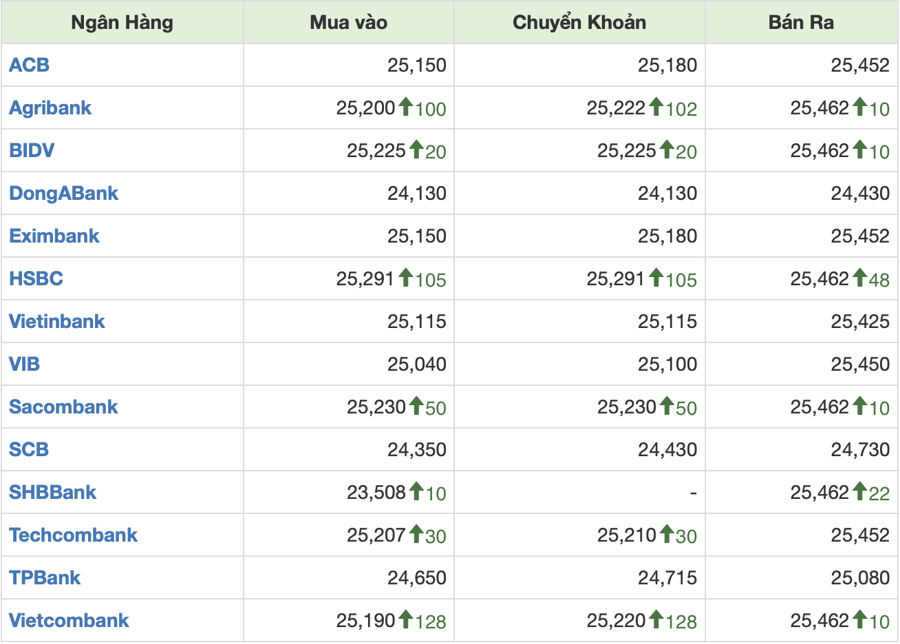

Ngày 23/10, Ngân hàng Nhà nước niêm yết tỷ giá trung tâm ở mức 24.250 VND/USD, tăng 10 đồng so với phiên trước. Tỷ giá trần ở mức 25.462 VND/USD. Tỷ giá sàn ở mức 23.037 VND/USD.

Vietcombank niêm yết giá USD mua vào ở mức 25.190 VND/USD, tăng 128 đồng so với phiên trước; giá USD bán ra ở mức kịch trần so với quy định của Ngân hàng Nhà nước là 25.462 VND/USD, tăng 10 đồng so với phiên 22/10 và chỉ cách mức đỉnh được thiết lập hồi cuối tháng 4 khoảng 25 đồng (24.487 VND/USD).

Tại các điểm thu đổi ngoại tệ tự do trên địa bàn TP. Hà Nội, giá USD ngày 23/10 tăng nhẹ 10 đồng ở cả 2 chiều sau khi tăng sốc 200 đồng trong phiên giao dịch 22/10 với giao dịch mua – bán ở mức 25.520 – 25.620 VND/USD.

Trao đổi với VnEconomy, một cán bộ ban vốn tại một ngân hàng thương mại cổ phần Nhà nước chi phối vốn cho biết có 3 nguyên nhân khiến tỷ giá tăng mạnh từ đầu tháng 10 tới nay: (1) chỉ số USD Index (DXY) mạnh lên, (2) nhu cầu ngoại tệ của doanh nghiệp tăng mạnh do nhập khẩu nguyên vật liệu phục vụ cho mùa sản xuất cuối năm và (3) Kho bạc Nhà nước đẩy mạnh mua USD để trả nợ nước ngoài.

“Từ đầu tháng 10 đến nay, DXY đã tăng 3,5%. Trong khi thời gian vừa rồi thanh khoản VND trong hệ thống cũng khá tốt, lãi suất liên ngân hàng xuống thấp, có thời điểm xuống dưới 3% nên chênh lệch lãi suất USD – VND bị nới rộng ra cũng là yếu tố tác động đến tỷ giá. Cùng đó, các doanh nghiệp và Kho bạc Nhà nước đẩy mạnh mua USD. Tất cả các yếu tố xảy ra cùng một lúc đẩy áp lực tỷ giá lên cao”, vị cán bộ ban vốn nói trên nhận định.

Trả lời câu hỏi của VnEconomy về việc liệu có hiện tượng găm giữ ngoại tệ khiến nguồn cung khan hiếm, tạo tác động tâm lý lên thị trường trong thời điểm hiện nay hay không, cán bộ ban vốn nói trên cho biết hiện ngân hàng vẫn mua được ngoại tệ từ doanh nghiệp một cách ổn định.

PGS.TS Nguyễn Hữu Huân, chuyên gia tài chính tại Đại học Kinh tế TP. Hồ Chí Minh đồng tình với 3 nguyên nhân mà vị chuyên gia nói trên nêu và bổ sung nguyên nhân thứ 4: cán cân thanh toán tổng thể đang chịu áp lực và chưa thể cải thiện trong ngắn hạn.

“Thông thường tỷ giá luôn tăng vào cuối quý 3, đầu quý 4 hàng năm do tính mùa vụ. Năm nay có yếu tố mới là Kho bạc Nhà nước đẩy mạnh mua USD để trả nợ nước ngoài”, ông Huân nói.

Theo cập nhật của VnEconomy, từ đầu năm 2024 tới 21/10/2024, Kho bạc Nhà nước đã có 7 đợt mua USD từ các ngân hàng thương mại với tổng khối lượng thông báo mua lên tới 1,05 tỷ USD.

Tuy nhiên, chỉ tính riêng tháng 10, cơ quan này tiến hành mua 4 đợt với khối lượng 700 triệu USD. Lần gần nhất là ngày 21/10, Kho bạc Nhà nước công bố mua tối đa 200 triệu USD từ các ngân hàng thương mại vào ngày giao dịch 22/10, ngày thanh toán dự kiến 24/10.

"Chúng tôi không loại trừ khả năng tỷ giá sẽ có thời điểm tăng vượt ngưỡng giá bán hiện tại của Ngân hàng Nhà nước tại 25.350 VND/USD. Trong kịch bản này, Ngân hàng Nhà nước sẽ có động thái phát hành tín phiếu kết hợp nâng giá bán lên mức 25.450 (mức giá bán duy trì trong giai đoạn quý 2, đầu quý 3), thay vì bán ra dự trữ ngoại hối”.

(Ông Trần Đức Anh, Giám đốc Kinh tế Vĩ mô và Chiến lược thị trường, Công ty Chứng khoán KB Việt Nam)

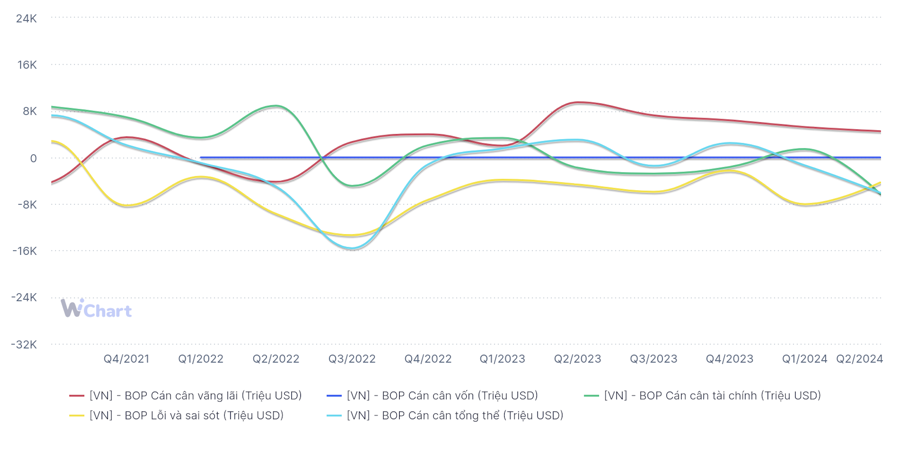

Trước đó, trong nửa đầu 2024, chuyên gia cho rằng tỷ giá tăng mạnh khiến Ngân hàng Nhà nước phải bán ngoại tệ can thiệp chủ yếu do (1) nhà đầu tư nước ngoài rút vốn vì chênh lệch lãi suất USD – VND ở mức cao do chính sách tiền tệ của Việt Nam ngược chiều với thế giới, thể hiện qua cán cân tài chính thâm hụt tới 6,26 tỷ USD trong 6 tháng đầu năm; (2) hiện tượng buôn lậu vàng và đầu cơ tỷ giá thể hiện qua lỗi và sai sót ròng lên tới hơn 4,3 tỷ USD.

Cán cân vãng lai dù thặng dư hơn 4,5 tỷ USD trong nửa đầu năm nhưng không bù đắp được 2 khoản thâm hụt trên, khiến cho đến cuối quý 2/2024, cán cân tổng thể thâm hụt hơn 6 tỷ USD.

Các chuyên gia nhận định với động thái can thiệp kịp thời của Ngân hàng Nhà nước: phát hành tín phiếu hút VND về nhằm đẩy mặt bằng lãi suất liên ngân hàng lên cao, tỷ giá sẽ ổn định trở lại.

Theo ông Trần Đức Anh, Giám đốc Kinh tế Vĩ mô và Chiến lược thị trường, Công ty Chứng khoán KB Việt Nam, việc Cục Dự trữ Liên bang Mỹ (Fed) gần như chắc chắn sẽ có thêm 1-2 đợt hạ lãi suất trong 2 kỳ họp cuối năm, DXY theo đó có thể phục hồi nhưng khó có khả năng bật mạnh, trong khi giai đoạn cao điểm nhu cầu ngoại tệ của doanh nghiệp đang dần qua nên rủi ro tỷ giá trong quý 4/2024 không còn quá lớn dù áp lực vẫn có thể xuất hiện ở một vài thời điểm nửa đầu quý.

“Giai đoạn nửa đầu quý 4, áp lực tỷ giá dự kiến vẫn duy trì do xu hướng hồi phục của DXY trước việc nền kinh tế Mỹ mạnh hơn dự báo, kết hợp động thái mua USD của Kho bạc (phục vụ nhu cầu chi tiêu, trả nợ Chính phủ) và nhu cầu nhập khẩu ở một số doanh nghiệp lớn. Không loại trừ khả năng tỷ giá sẽ có thời điểm tăng vượt ngưỡng giá bán hiện tại của Ngân hàng Nhà nước tại 25.350 VND/USD. Trong kịch bản này, Ngân hàng Nhà nước sẽ có động thái phát hành tín phiếu kết hợp nâng giá bán lên mức 25.450 (mức giá bán duy trì trong giai đoạn quý 2, đầu quý 3), thay vì bán ra dự trữ ngoại hối”, ông Đức Anh phân tích.

Theo ông Đức Anh, càng về cuối năm tỷ giá sẽ càng hạ nhiệt khi Fed hạ lãi suất trong tháng 11, tháng 12 như đã đề cập ở trên và nguồn ngoại tệ cuối năm dồi dào đến từ kiều hối, FDI, và xuất siêu.

Ông Trần Đức Anh dự báo tỷ giá thời điểm cuối 2024 mức 25.120 VND/USD, tăng 3,5% so với đầu năm.

Google translate

Google translate