Nếu không thắt chặt, các nước châu Á sẽ đối mặt với rủi ro lớn hơn về thoái vốn và sự mất giá của đồng nội tệ - theo hãng tin Bloomberg.

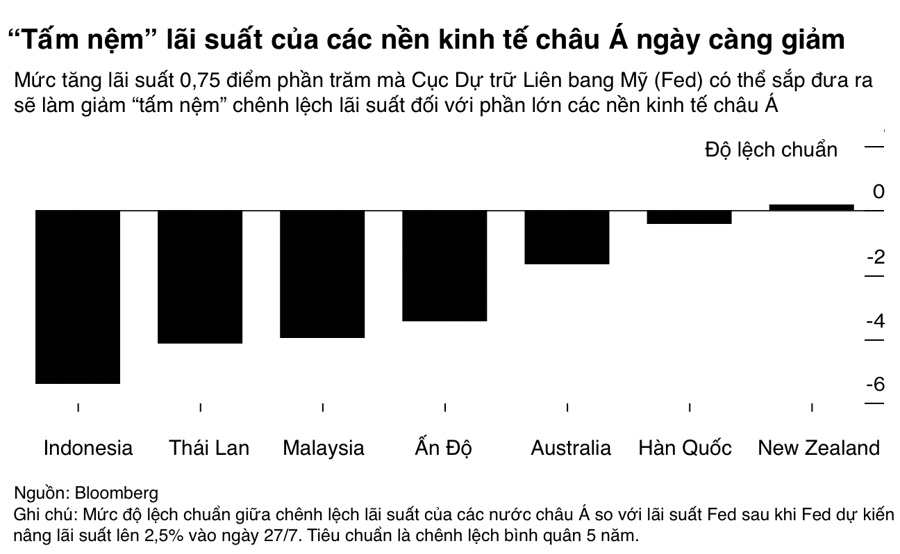

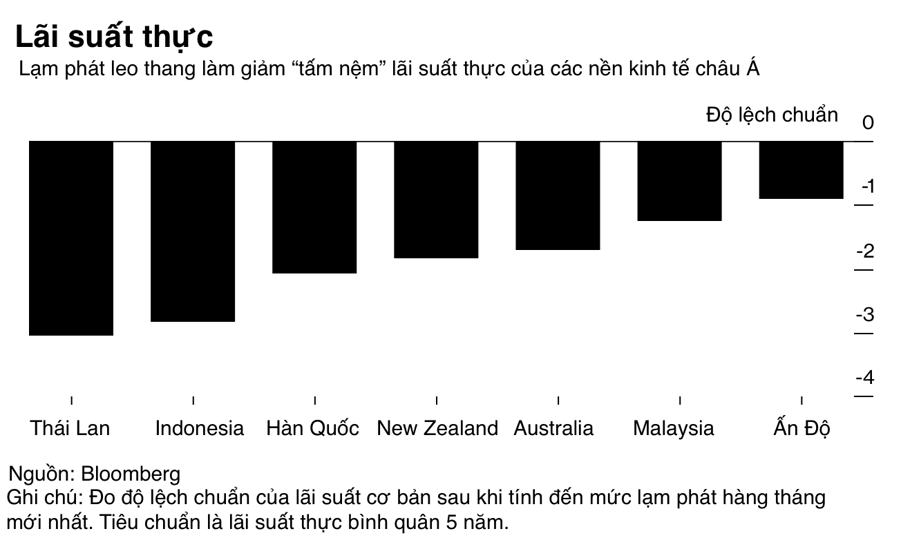

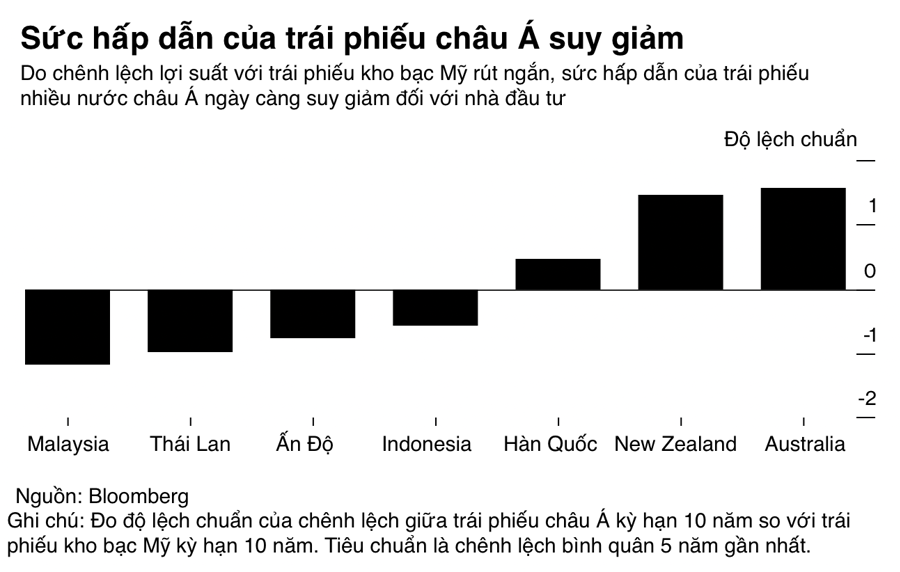

Một phân tích của Bloomberg về lãi suất cơ bản ở khu vực châu Á-Thái Bình Dương so với mức bình quân 5 năm của các lãi suất này đang cho thấy một mức độ dễ tổn thương cao trong toàn khu vực. Những yếu tố khác cũng phát đi tín hiệu đáng ngại, bao gồm lãi suất sau khi đã trừ đi lạm phát và chênh lệch lợi suất của các trái phiếu trong khu vực so với lợi suất trái phiếu kho bạc Mỹ.

Mức độ rủi ro có sự chênh lệch giữa các quốc gia, trong đó nguy cơ lớn nhất tập trung vào những nước như Thái Lan – nơi ngân hàng trung ương vẫn đang giữ lãi suất ở mức thấp kỷ lục. Hàn Quốc và New Zealand, những nước đã sớm tăng lãi suất, đang có được một vị thế tốt hơn, nhưng cũng không miễn nhiễm khỏi thách thức.

Những tuyên bố thắt chặt chính sách tiền tệ gần đây từ các cuộc họp bất thường của Cơ quan Tiền tệ Singapore (MAS), tức ngân hàng trung ương của đảo quốc sư tử, và Ngân hàng Trung ương Philippines (BSP) cho thấy một điều rằng các ngân hàng trung ương ở châu Á đang nghiêng về điều chỉnh chính sách tiền tệ một cách vội vã, trong bối cảnh lạm phát gây ra những ảnh hưởng mạnh hơn dự kiến ban đầu.

Bloomberg đã đưa ra một số biểu đồ phản ánh áp lực đang gia tăng đối với các nhà hoạch định chính sách tiền tệ ở châu Á trong vấn đề bình thường hoá lãi suất:

“TẤM NỆM ĐỠ” NHỎ HƠN

Nếu Fed nâng lãi suất 0,75 điểm phần trăm khi kết thúc cuộc họp chính sách tiền tệ định kỳ diễn ra trong 2 ngày 26-27/7, phần chênh lệch cao hơn giữa lãi suất cơ bản của phần lớn các nước châu Á với lãi suất của Fed - được coi là “tấm nệm đỡ” về lãi suất cho các nền kinh tế này - sẽ giảm đi nhiều.

Chẳng hạn, đối với trường hợp Indonesia, “tấm nệm” sẽ chỉ còn 1 điểm phần trăm nếu Fed tăng lãi suất 0,75 điểm phần trăm. Trong phân tích này, chênh lệch lãi suất giữa Indonesia với Mỹ sẽ có độ lệch chuẩn lớn hơn 5 nếu so với tiêu chuẩn là khoảng cách lãi suất giữa hai nước bình quân 5 năm. Chênh lệch tiêu chuẩn này là 3,3 điểm phần trăm.

Trong trường hợp của Thái Lan, độ lệch chuẩn sẽ là 4. Chênh lệch lãi suất ngày càng thu hẹp với Mỹ đã dẫn tới sự thoái vốn ròng khỏi thị trường trái phiếu Thái Lan, Indonesia và Malaysia từ tháng 6 đến nay.

Các nước như Australia và Hàn Quốc đã nhanh tay hơn trong việc tăng lãi suất, nhưng “tấm nệm” chênh lệch lãi suất cũng đang giảm gần về mức bình quân 5 năm. New Zealand là quốc gia duy nhất trong khu vực có “tấm nệm” vẫn đang lớn hơn bình quân 5 năm, ngay cả khi Fed nâng lãi suất 0,75 điểm phần trăm trong tuần này.

NỖI LO LẠM PHÁT

Một số ngân hàng trung ương ở khu vực châu Á đã quyết liệu trong việc chặn trước sự leo thang của giá cả, nhưng lãi suất cơ bản của các nước trong khu vực sau khi tính đến thống kê lạm phát hàng tháng mới nhất vẫn đang thấp hơn mức bình quân của 5 năm, thậm chí đang trong trạng thái âm ở nhiều nền kinh tế.

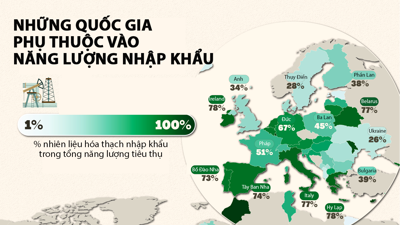

Lạm phát đang ở mức cao nhất 23 năm ở Hàn Quốc, 21 năm ở Australia và 14 năm ở Thái Lan. Điều tồi tệ nhất có thể còn chưa đến, vì giá hàng hoá cơ bản tăng cao và các gián đoạn chuỗi cung ứng sẽ tiếp tục đẩy chi phí nhập khẩu lên.

SỨC HẤP DẪN CỦA TRÁI PHIẾU SUY GIẢM

Sức hút của trái phiếu từ các nhà phát hành trong khu vực Đông Nam Á đang ở mức thấp, nếu xét đến chênh lệch lợi suất (yield spread) giữa các trái phiếu này với trái phiếu kho bạc Mỹ. Lợi suất trái phiếu chính phủ Malaysia kỳ hạn 10 năm đang lệch chuẩn hơn 1 độ so với tiêu chuẩn là mức bình quân 5 năm.

Chênh lệch so với lợi suất trái phiếu kho bạc Mỹ cũng đang giảm dần đối với trái phiếu Thái Lan, Ấn Độ và Indonesia. Bởi vậy, ngân hàng trung ương tại các nước này có thể cần phải đẩy nhanh thắt chặt để kéo lợi suất trái phiếu lên, ngăn dòng vốn chảy đi và giảm bớt áp lực đối với tỷ giá đồng nội tệ.

Việc tăng lãi suất nhanh hơn ở Hàn Quốc, New Zealand và Australia đã hỗ trợ cho lợi suất trái phiếu của các nước này, giúp tạo ra chênh lệch lợi suất hấp dẫn hơn so với trái phiếu kho bạc Mỹ.

Phân tích của Bloomberg không bao gồm Nhật Bản và Trung Quốc. Ngân hàng Trung ương Nhật Bản (BOJ) đang giữ vững cam kết lãi suất suất âm và chính sách kiểm soát đường cong lợi suất. Ngân hàng Trung ương Trung Quốc (POBC) thì đang bơm mạnh thanh khoản để vực dậy nền kinh tế đang “lảo đảo” vì khủng hoảng địa ốc và “tác dụng phụ” của chính sách chống dịch Zero Covid.

Google translate

Google translate