Nỗ lực này của các quốc gia phản ánh sự ràng buộc qua lại trong hệ thống tài chính toàn cầu, đồng thời cũng làm lộ ra những điểm yếu của hệ thống này.

Năm nay, Fed đã có 6 lần nâng lãi suất để chống lại tình trạng lạm phát cao nhất 4 thập kỷ ở Mỹ. Do lãi suất ở Mỹ tăng nhanh, giới đầu tư trên toàn cầu đổ tiền mạnh vào tài sản Mỹ, khiến các dòng tiền chảy ồ ạt về phía Mỹ và đẩy đồng USD tăng giá. Ngoài ra, nền kinh tế Mỹ tương đối vững vàng hơn so với phần còn lại của thế giới, nên các nhà đầu tư lo ngại về nguy cơ suy thoái kinh tế toàn cầu càng có lý do để chuyển tiền vào các tài sản Mỹ, khiến đà tăng giá của đồng bạc xanh đã mạnh lại càng mạnh hơn.

Kết quả là, đồng tiền của các nền kinh tế khác suy yếu so với USD, gây ra những đảo lộn to lớn ở nhiều nền kinh tế thuộc hàng lớn nhất thế giới, từ Nhật Bản và Trung Quốc tới Ấn Độ và Anh. Trong một cuộc trao đổi với tờ New York Times, chiến lược gia trưởng toàn cầu của Công ty quản lý tài sản Principal Asset Management, bà Seema Shah, nói rằng Fed “đang tăng áp đồng USD, hạn chế khả năng của các ngân hàng trung ương khác trong việc bình ổn nền kinh tế của nước họ một cách hiệu quả”.

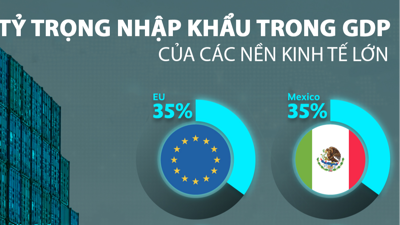

Đồng nội tệ mất giá đồng nghĩa một quốc gia phải chi nhiều hơn để nhập khẩu lương thực-thực phẩm, năng lượng và các hàng hóa khác. Sự gia tăng chi phí này đẩy cao lạm phát trong nước, gây tổn thất cho các hộ gia đình và góp phần gây ra suy thoái kinh tế toàn cầu.

Xu hướng tăng giá của đồng USD cũng khiến cho các chính phủ và doanh nghiệp vay nợ bằng đồng USD gặp nhiều khó khăn trong việc trả nợ. Khi nhà đầu tư chuyển vốn từ các đồng tiền khác sang đồng USD, lợi suất trái phiếu chính phủ của các quốc gia tương ứng cũng tăng lên - phản ánh lãi suất đi vay của chính phủ các nước này tăng lên.

Một vấn đề khác khiến các nhà đầu tư và giới hoạch định chính sách lo ngại, đó là việc các thị trường trên toàn cầu có sự kết nối chặt chẽ, giá của tài sản này luôn ràng buộc với giá của các tài sản khác. Bởi thế, lãi suất tăng lên ở Mỹ đã gây ra biến động mạnh về tỷ giá giữa các đồng tiền, giá cổ phiếu và trái phiếu, khiến các thị trường có sự phản ứng đột ngột và đồng thời. “Fed đã đẩy các thị trường quá nhanh theo một hướng. Thị trường cần thời gian để thích nghi”, nhà sáng lập Claudia Sahm của Công ty tư vấn Sahm Consulting nhận định.

Đối với các nhà hoạch định chính sách Mỹ, biến động trên thị trường tài chính toàn cầu đặt ra một thách thức: lạm phát đang cao và cần được kéo về tầm kiểm soát, nhưng giải pháp cho vấn đề này - là tăng lãi suất mạnh tay - đã bắt đầu gây rối loạn trong hệ thống tài chính đến mức một số nhà phân tích cảnh báo có thể dẫn tới bất ổn lớn. Dù vậy, cho đến hiện tại, Fed chưa phát tín hiệu nào cho thấy sẽ sớm chuyển sang một lập trường mềm mỏng hơn. Sau khi kết thúc cuộc họp chính sách tiền tệ mới đây nhất vào hôm 2/11, Chủ tịch Fed, Jerome Powell khẳng định cuộc chiến chống lạm phát vẫn còn một chặng đường dài phải đi và giờ chưa phải lúc tính đến việc tăng lãi suất chậm lại hay dừng tăng lãi suất.

NHỮNG CUỘC CAN THIỆP VÀO THỊ TRƯỜNG NGOẠI HỐI

Lập trường đó của Fed đã khiến nhiều ngân hàng trung ương có động thái để bảo vệ tỷ giá đồng nội tệ. Nỗ lực này dựa nhiều vào dự trữ ngoại hối và trái phiếu - nguồn lực để các quốc gia tự vệ trong trường hợp xảy ra cú giảm mạnh hoặc đột ngột của tỷ giá đồng nội tệ.

Thông thường, dự trữ ngoại hối của một quốc gia bao gồm các đồng tiền mạnh như USD, Bảng Anh, Euro… Năm nay, dự trữ ngoại hối toàn cầu đã giảm nhanh vì hầu hết các đồng tiền, ngoài đồng USD, đều yếu đi. Dự trữ ngoại hối của các nước cũng giảm vì nhiều nước phải bán ra USD để mua vào đồng nội tệ nhằm bảo vệ tỷ giá nội tệ. Chưa kể, giá trái phiếu cũng giảm vì lãi suất tăng lên khiến cho tài sản có lãi suất cố định như trái phiếu kém hấp dẫn hơn. Việc tiếp cận với số liệu chính xác về dự trữ ngoại hối của các quốc gia là khó, nên không thể biết chắc các chính phủ đã can thiệp ở mức độ nào vào thị trường ngoại hối.

Một trong những đợt can thiệp rõ nhất là Nhật Bản hồi tháng 9 đã chi gần 20 tỷ USD để bảo vệ tỷ giá đồng Yên, đánh giá cuộc can thiệp đầu tiên của nước này vào thị trường ngoại hối kể từ năm 1998. Giới phân tích nói rằng động thái của Tokyo giúp giảm bớt biến động tỷ giá đồng Yên, nhưng chỉ trong một thời gian ngắn sau đó đồng Yên tiếp tục giảm giá. Cuối tháng 10, đồng Yên trượt giá xuống mức thấp nhất so với USD kể từ năm 1990, đưa mức giảm giá từ đầu năm lên hơn 23%...

Một số nền kinh tế khác, gồm Hàn Quốc, Đài Loan, Philippines, Malaysia và Thái Lan, đều đã công bố can thiệp vào thị trường ngoại hối trong thời gian gần đây. Ngân hàng Trung ương Ấn Độ (RBI) đã liên tục bán ra USD dự trữ để mua vào đồng nội tệ Rupee suốt từ tháng 3. Trong vòng 1 năm đến tháng 8 năm nay, RBI mua vào lượng Rupee trị giá 43 tỷ USD, và từ đầu năm đến nay, đồng Rupee đã mất giá khoảng 10% so với USD.

Hãng tin Bloomberg dẫn số liệu từ Exante Data Inc., một công ty chuyên về theo dõi các dòng chảy vốn trên toàn cầu, cho thấy các nền kinh tế mới nổi ở châu Á, không bao gồm Trung Quốc, đã chi gần 30 tỷ USD để can thiệp vào thị trường tiền tệ giao ngay chỉ riêng trong tháng 9. Nếu tính cả Nhật Bản, con số này tăng lên 50 tỷ USD.

Trong 9 tháng đầu năm, lượng ngoại tệ được các chính phủ ở châu Á bán ra đã đạt gần 89 tỷ USD, đánh dấu giai đoạn “đốt” dự trữ ngoại hối mạnh nhất ở khu vực này kể từ ít nhất năm 2008, theo Exante.

Giảm dự trữ ngoại hối cũng là xu hướng trên toàn cầu. Dự trữ ngoại hối của thế giới trong năm nay đã giảm hơn 1 nghìn tỷ USD, tương đương giảm 8,9%, từ đầu năm đến nay, còn chưa đầy 12 nghìn tỷ USD. Đây là mức giảm mạnh nhất kể từ khi Bloomberg bắt đầu theo dõi dữ liệu này vào năm 2003.

Trong một bài viết hồi tháng 10, các chuyên gia của Quỹ Tiền tệ quốc tế (IMF) khuyến cáo các quốc gia nên bảo toàn dự trữ ngoại hối để ứng phó với những tình huống xấu hơn như sự thoái vốn hay biến động thị trường mạnh hơn trong tương lai. Những nước có thể cũng nên thiết lập lại các thỏa thuận hoán đổi ngoại tệ với các nền kinh tế phát triển.

Đối với Mỹ, mặc cho biến động toàn cầu từ đồng USD mạnh và các điều kiện tài chính thắt lại trên toàn cầu, IMF cho rằng chính sách tiền tệ thắt chặt vẫn là con đường phù hợp vì lạm phát của Mỹ vẫn cao hơn nhiều so với mục tiêu. Nếu Fed không làm vậy, uy tín của Fed sẽ sứt mẻ, kỳ vọng lạm phát sẽ không thể được kiểm soát và dẫn tới sự cần thiết phải thắt chặt mạnh mẽ hơn nữa về sau, đồng nghĩa phần còn lại của thế giới sẽ chịu ảnh hưởng lớn hơn nữa.

Về phần mình, Trung Quốc chưa can thiệp trực tiếp để bảo vệ tỷ giá đồng Nhân dân tệ dù đồng tiền này từ đầu năm đến nay đã giảm giá hơn 12% so với USD. Hồi cuối tháng 10, tỷ giá Nhân dân tệ so với USD ở thị trường ngoài Trung Quốc đại lục giảm xuống mức thấp nhất từ trước đến nay. Giới chuyên gia cho rằng sự thiếu vắng hành động can thiệp từ Ngân hàng Trung ương Trung Quốc (PBOC) là bởi đồng Nhân dân tệ vẫn giữ được sức mạnh tương đối so với các đồng tiền khác ở khu vực châu Á và cũng bởi Chính phủ Trung Quốc đã thiết lập các chính sách để các ngân hàng thương mại quốc doanh tham gia bảo vệ tỷ giá đồng nội tệ.

MỐI LO VỀ THỊ TRƯỜNG TRÁI PHIẾU

Trong khi nhiều quốc gia sử dụng dự trữ tiền mặt để can thiệp thị trường ngoại hối, một số khác bán ra trái phiếu chính phủ Mỹ. Khi dự trữ tiền mặt giảm xuống mức thấp, có nguy cơ các quốc gia bán trái phiếu kho bạc Mỹ mạnh hơn. Giới ngân hàng cho rằng Trung Quốc, Nhật Bản và Ấn Độ đều đã bán trái phiếu kho bạc Mỹ trong những tuần gần đây để bảo vệ tỷ giá đồng nội tệ.

Khi các nhà đầu tư nước ngoài bán mạnh trái phiếu kho bạc Mỹ hồi năm 2020, giá tài sản này biến đồng mạnh tới mức dẫn tới một cuộc bán tháo tài sản này trên thị trường tài chính Mỹ, ở cấp độ cao tới mức gây đứt gãy giao dịch bình thường. Fed buộc phải vào cuộc bằng cách mua vào một lượng khổng lồ trái phiếu kho bạc Mỹ để lập lại trật tự trên thị trường nợ quan trọng nhất thế giới.

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 46 phát hành ngày 14-11-2022. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam

Google translate

Google translate