Quỹ đầu tư cổ phiếu tăng trưởng Ballad Việt Nam được giới thiệu là hướng tới mục tiêu lợi nhuận vượt trội nhờ phân bổ tập trung vào 15-20 cổ phiếu có xếp hạng cao nhất trong danh mục theo dõi của SGI Capital. Đây đều là những doanh nghiệp năng động và hiệu quả nhất của nền kinh tế Việt Nam với tốc độ tăng trưởng nhanh trong 3-5 năm tới.

Tuy nhiên, việc đẩy mạnh gom cổ phiếu HPG đã mang lại trái đắng cho quỹ khi liên tục vài cắt lỗ trong 2 tháng vừa qua.

"TRÁI ĐẮNG" HPG VÀ MWG

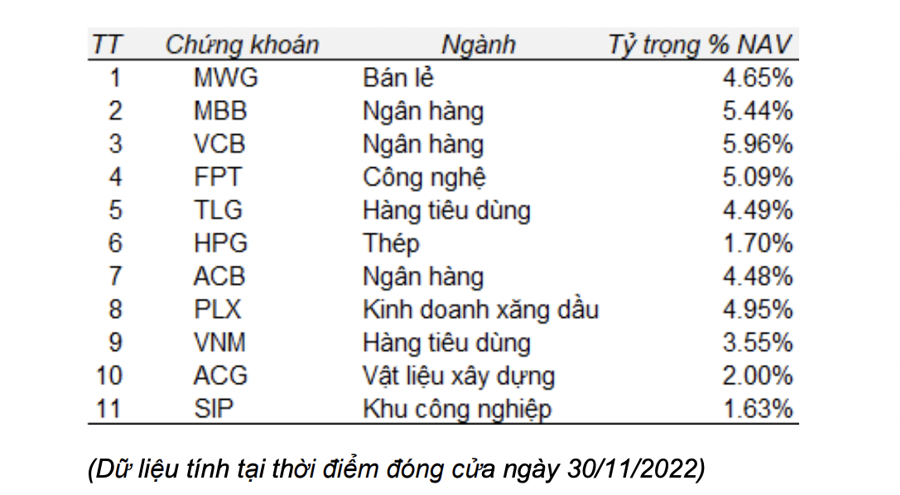

Cụ thể, quan sát cho thấy, trong tháng 8, tỷ trọng tiền mặt/tổng tài sản của Ballad Việt Nam ở mức 57,6%, còn lại quxy tập trung phân bổ PNJ với tỷ trọng 8,7%; MWG 6,8%, TLG 6,26% và HPG chỉ khoảng 3,72% và là cổ phiếu nắm giữ tỷ trọng thứ 6 trong danh mục.

Tuy nhiên, bước sang tháng 9, quỹ này đã mạnh tay gom HPG, nâng tỷ trọng danh mục từ 3,72% lên 13,86% và nằm top 2 trong nhóm cổ phiếu chiếm tỷ trọng lớn nhất, sau MWG 16,41%. Thị giá của HPG ở thời điểm này 23.000 - 24.000 đồng/cổ phiếu. Tỷ lệ tiền mặt do đó cũng giảm chỉ còn 31,9%.

Do cổ phiếu HPG mang tính chu kỳ cao nên thị giá đã giảm mạnh trong suốt hai tháng qua. Kể từ thời điểm tháng 9 đến tháng 11, thị giá HPG giảm một nửa còn 12.000 đồng/cổ phiếu. Trong tháng 10, Ballad Việt Nam đã phải cắt lỗ HPG, giảm tỷ trọng xuống còn 4,48% và sang tháng 11 tiếp tục giảm tỷ trọng chỉ còn 1,70%.

Ngoài HPG, quỹ này cũng cắt lỗ, hạ tỷ trọng hàng loạt cổ phiếu khác như MWG, ACG. Quỹ đẩy mạnh mua MWG trong tháng 9 ở vùng giá 70.000 đồng/cổ phiếu với tỷ trọng khi đó lớn nhất danh mục, từ 6,8% lên 16,41%. Tuy nhiên, sau đó thị giá MWG giảm mạnh chỉ còn 37.000 đồng cuối tháng 11. Trong giai đoạn này, quỹ liên tiếp bán ra MWG giảm tỷ trọng về hiện tại còn 4,65%.

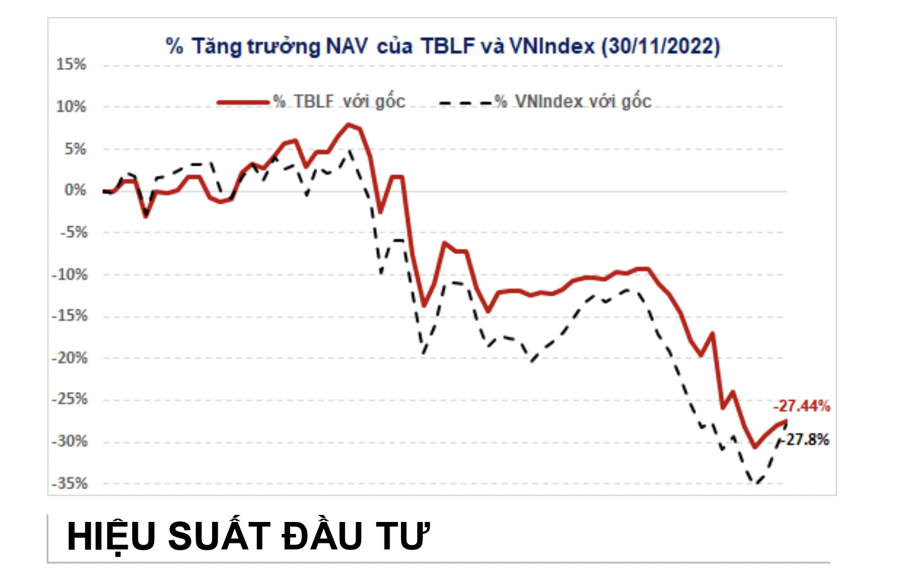

Do đó, Ballad Việt Nam tiếp tục báo âm 4,47% trong khi thị trường hồi phục tốt vào cuối tháng 11, Vn-Index tăng gần 2% trong tháng 11 và một số quỹ khác đã thông báo có lãi trong tháng 11 vừa qua. Tính từ đầu năm đến nay, quỹ âm 28,62%. Thời điểm hiện tại, Ballad đã đưa tiền mặt về tỷ trọng cao 56,1%.

SGI NHẬN ĐỊNH KHỐI NGOẠI SẼ GIẢM MUA RÒNG

Nhận định về thị trường trong thời gian tới, theo Ballad Việt Nam, sau khi đóng vai trò dẫn dắt dòng tiền giúp thị trường chứng khoán bật mạnh tháng qua, dòng vốn ngoại vào Việt Nam có thể giảm bớt theo đà tăng của thị trường. Tuy vậy, gần 20 ngàn tỷ mua ròng trong tháng qua đã giúp VN-Index xây nền đáy ở vùng định giá rẻ lịch sử và hỗ trợ hấp thụ những dòng tiền cần phải rút khỏi thị trường giai đoạn cuối năm. Dòng vốn ngoại quý giá này cũng giúp ổn định thanh khoản và cả tâm lý ở cả thị trường chứng khoán và thị trường tiền tệ.

Về rủi ro trái phiếu doanh nghiệp, căng thẳng đã giảm bớt khi lợi tức của các loại trái phiếu doanh nghiệp được xếp hạng cao như của VIC, MSN hạ nhiệt từ vùng 25%/năm về dưới 16%/năm. Nhiều doanh nghiệp đã tích cực tiếp xúc và đưa các phương án để đàm phán lại với nhà đầu tư.

Tuy nhiên, trong giai đoạn khó về thanh khoản và lãi suất tiền gửi tăng sẽ thúc đẩy xu hướng nhà đầu tư rút tiền để chuyển sang gửi ngân hàng. Áp lực đáo hạn hơn 21 ngàn tỷ trái phiếu bất động sản trong tháng 12 và sau đó vẫn tiếp tục gây áp lực lên thanh khoản các doanh nghiệp và tổ chức tài chính liên quan.

Một tâm điểm chính cần dành nhiều sự chú ý hơn trong giai đoạn này là mức độ tăng của lãi suất huy động. Đây là biến số lớn nhất quyết định dòng tiền vào thị trường chứng khoán cũng như triển vọng tăng trưởng 2023.

Một năm qua, hệ thống ngân hàng đẩy nhanh tín dụng trong khi cung tiền (M2) hạn chế đã khiến khoảng cách giữa dư nợ tín dụng và vốn huy động (LDR) bị đẩy lên mức cao, gây căng thẳng thanh khoản và kích hoạt cuộc đua lãi suất. Chỉ khi LDR quay trở lại mức trần quy định của Ngân hàng Nhà nước, các ngân hàng mới dừng cuộc chạy đua tăng lãi suất hiện nay và xác lập đỉnh lãi suất huy động cũng như cho vay.

Với tình hình hiện nay, nền lãi suất trong nước sẽ tăng tới Q1/2023 và ổn định dần sau khi FED dừng tăng lãi suất.

"Hai động lực quan trọng của giá và định giá cổ phiếu là lãi suất và tăng trưởng vẫn đang ở xu hướng tiêu cực, trong đó tác động của lãi suất tăng mạnh và căng thẳng thanh khoản gần đây đã thay đổi đáng kể bức tranh triển vọng tăng trưởng của nhiều ngành nghề và doanh nghiệp niêm yết trong năm 2023. Việc cơ cấu lại danh mục đầu tư trong giai đoạn này là rất cần thiết để phù hợp với bối cảnh mới", quỹ này nhấn mạnh.

Google translate

Google translate