Trong báo cáo cập nhật thị trường chứng khoán tháng 11, Mirae Asset cho rằng, mặc dù các chỉ số kinh tế vĩ mô cho thấy dấu hiệu có sự cải thiện nhưng vẫn lo ngại về những khó khăn từ bối cảnh thế giới.

Rủi ro lớn nhất hiện nay cần theo dõi bao gồm: lãi suất toàn cầu neo ở mức cao trong thời gian dài và ảnh hưởng của nó đối với việc đảo nợ, hoạt động kinh doanh của doanh nghiệp và sức mua; tác động tiềm ẩn từ cuộc khủng hoảng bất động sản ở Trung Quốc; và Đồng USD mạnh hơn kỳ vọng và áp lực bán ròng từ nhà đầu tư nước ngoài.

Thị trường đã bất ngờ trải qua đợt bán tháo hoảng loạn trong tháng 10 (VN-Index: -10,9% MoM) khi các nhà đầu tư quan ngại hơn tác động của các cơn gió ngược bên ngoài đến sự phục hồi kinh tế Việt Nam, cũng như phản ánh một mùa kết quả kinh doanh thấp hơn kỳ vọng.

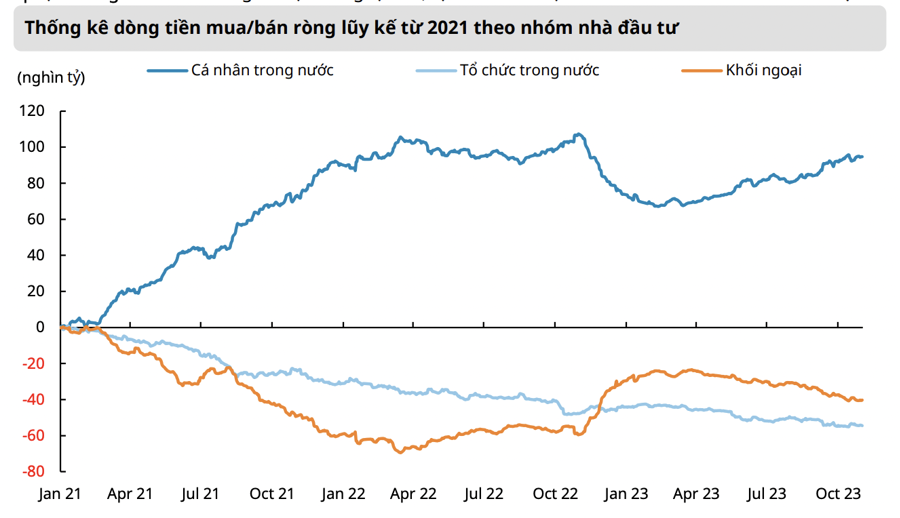

Đáng chú ý, các nhà đầu tư nước ngoài vẫn giữ nguyên chiến lược bán ròng của họ (tháng 10: 2,72 nghìn tỷ đồng; lũy kế từ đầu năm: 10,5 nghìn tỷ đồng) trong bối cảnh đồng USD tăng giá và lợi suất trái phiếu Mỹ tăng cao. Trong khi đó, các cá nhân trong nước vẫn là nhóm mua ròng (tháng 10: 2,46 nghìn tỷ đồng; lũy kế từ đầu năm: 20,5 nghìn tỷ đồng) trong bối cảnh các ngân hàng trong nước liên tục cắt giảm lãi suất huy động.

Sau đợt bán tháo, P/E của VN-Index đã điều chỉnh về mức 13,2x vào cuối tháng 10 từ mức đỉnh 17,3x vào ngày 12/9. Với mức P/E hiện tại của VN-Index, định giá thị trường là hiện có phần hấp dẫn so với các thị trường khác trên thế giới (chẳng hạn, P/E của MSCI EM Index: 13,3x).

Đối với triển vọng quý 4, Mirae Asset hạ kỳ vọng so báo cáo trước đó; tuy nhiên, vẫn duy trì triển vọng cho năm 2024 nhờ xuất khẩu và tiêu dùng nội địa phục hồi; đầu tư công sẽ được tăng tốc trong thời gian tới; các chính sách được hỗ trợ; và việc cắt giảm lãi suất có thể dự kiến của Fed và ECB bắt đầu từ giữa năm 2024 sẽ giảm bớt áp lực mất giá lên tiền đồng và dự trữ ngoại hối, tạo thêm dư địa cho điều hành chính sách tiền tệ.

Với bất động sản, trong 4 quý gần đây, nhu cầu về bất động sản nhà ở đã trải qua một mùa đông ảm đạm, đồng thời phải đối mặt với áp lực dai dẳng từ lãi suất vay cao. Điều này đã tạo ra những thách thức đáng kể đối với thị trường bất động sản trong nước. Điều này có thể được quan sát thông qua việc trì hoãn trả nợ trái phiếu, đã tích lũy lên trên 45 nghìn tỷ đồng trong 4 quý gần đây.

Diễn biến này cũng là hậu quả của một giai đoạn tăng trưởng nóng đối với thị trường bất động sản, khi các doanh nghiệp liên tục gia tăng đòn bẩy tài chính và phát hành một lượng lớn trái phiếu trong giai đoạn nới lỏng tiền tệ.

Mặc dù thị trường bất động sản đang gặp khó khăn, việc ban hành Nghị định 08 của Chính phủ vào tháng 3/2023 đã đóng vai trò giảm bớt áp lực đối với các khoản thanh toán nợ quá hạn. Bằng cách trì hoãn các khoản nợ cho tương lai, điều này sẽ nhằm giảm tỷ lệ thanh toán trễ hạn và giảm thiểu các rủi ro hệ thống liên quan đến việc không trả nợ.

Trong ngắn hạn, Mirae Asset duy trì một quan điểm thận trọng đối với xu hướng phục hồi của thị trường bất động sản. Điều này là do nhu cầu tiêu dùng và lòng tin của nhà đầu tư vẫn chưa có sự cải thiện đáng kể. Ngoài ra, lãi suất cao kéo dài và thắt chặt tiêu chuẩn tín dụng làm cho việc giải quyết tình hình trở nên khó khăn.

Đáng chú ý, phần lớn giá trị trái phiếu bất động sản chưa được thanh toán được phát hành trong giai đoạn lãi suất thấp từ 2019 đến 2021, với tỷ lệ lớn sẽ đáo hạn từ 2024 đến 2026. Đặc biệt theo dõi các rủi ro tiềm tàng liên quan đến khả năng thanh toán của các doanh nghiệp bất động sản.

Với nhóm ngân hàng, theo Ngân hàng Nhà nước, tỷ lệ nợ xấu (NPL) của hệ thống ngân hàng tăng từ mức 2% cuối 2022 lên mức 3,56% cuối tháng 7/2023. Tính gộp cả nợ đã chuyển sang VAMC và các khoản nợ xấu tiềm ẩn khác, tỷ lệ này đã tăng mạnh lên 6,16% so với 4,21% vào cuối năm 2022.

Theo báo cáo kết quả kinh doanh của 27 ngân hàng niêm yết, tỷ lệ nợ xấu cũng đã liên tục tăng từ mức 1,6% cuối 2022 lên 1,9% cuối quý 1/2023, lên 2,1% cuối quý 2/2023, và lên 2,3% cuối quý 3/2023. Điều này thể hiện sự suy giảm về khả năng trả nợ của người đi vay và sự khó khăn chung của nền kinh tế.

Đặc biệt theo dõi diễn biến của ngành ngân hàng sau khi giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn từ ngày 01/10/2023 (theo lộ trình của Thông tư 08/2020/TT-NHNN). Điều này sẽ khiến tăng chi phí sử dụng vốn ngắn hạn trong việc điều chỉnh tỷ lệ thông qua việc phát hành giấy chứng nhận tiền gửi để đáp ứng yêu cầu của NHNN, qua đó làm áp lực lên biên thu nhập lãi thuần (NIM).

Google translate

Google translate