Chiều 14/3, Ngân hàng Nhà nước Việt Nam phát đi thông cáo điều chỉnh giảm 1% đối với một số loại lãi suất điều hành và giảm 0,5 % lãi suất cho vay ngắn hạn tối đa bằng VND đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế quy định tại Thông tư số 39/2016/TT-NHNN.

LỰA CHỌN KHÓ KHĂN

Theo các chuyên gia, việc điều chỉnh giảm các mức lãi suất điều hành là giải pháp linh hoạt, phù hợp với điều kiện thị trường hiện nay để thực hiện mục tiêu phục hồi tăng trưởng kinh tế của Quốc hội và Chính phủ.

Theo Quyết định số 313/QĐ-NHNN, lãi suất tái cấp vốn giữ nguyên ở mức 6%/năm, lãi suất tái chiết khấu giảm từ 4,5%/năm xuống 3,5%/năm; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với tổ chức tín dụng giảm từ 7,0%/năm xuống 6,0%/năm.

Đồng thời, việc điều chỉnh giảm trần lãi suất cho vay ngắn hạn tối đa bằng VND đối với các lĩnh vực ưu tiên xuống 5,0%/năm tạo điều kiện để doanh nghiệp và người dân tiếp cận vốn vay với chi phí thấp hơn trong các lĩnh vực ưu tiên theo chủ trương của Chính phủ. Đây cũng là bước đi quan trọng, định hướng cho xu hướng giảm lãi suất của thị trường trong thời gian tới, góp phần thúc đẩy tăng trưởng kinh tế.

Mặc dù đã giải toả một phần lo âu của doanh nghiệp khi phải vay lãi suất cao nhưng trong bối cảnh lạm phát vẫn rình rập và quan điểm tăng lãi suất của FED vẫn chưa giảm tính chất "diều hâu", quyết định trên được cho là sự lựa chọn khó khăn của nhà điều hành chính sách tiền tệ.

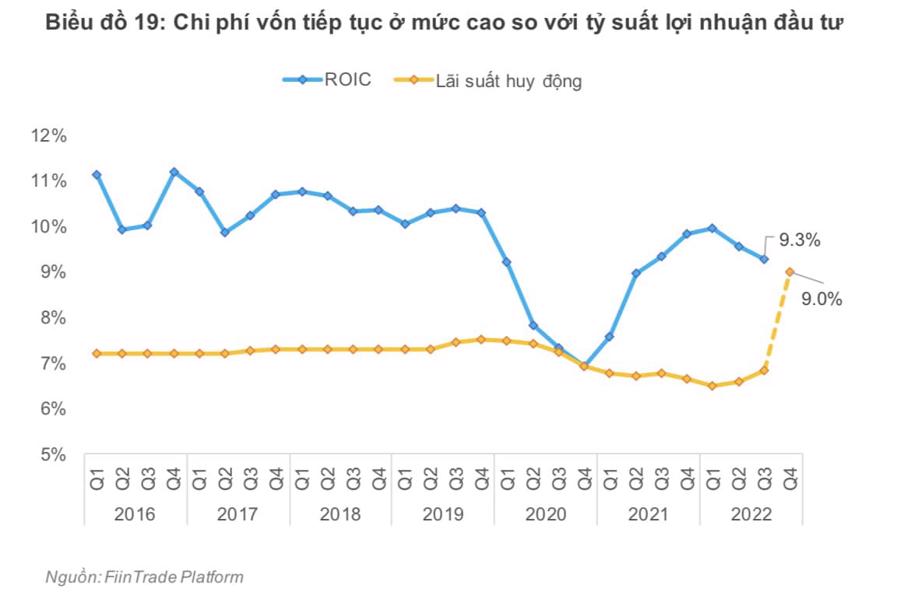

Ở góc độ khả năng tạo lợi nhuận của doanh nghiệp, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup cho biết tỷ suất lợi nhuận trên tổng vốn đầu tư (ROIC = Return on Invested Capital) của toàn bộ doanh nghiệp niêm yết phi tài chính chỉ xung quanh 10%-11% trong 5-7 năm qua, ngoại trừ năm 2020 giảm mạnh do Covid-19. Vốn đầu tư của họ bao gồm vốn chủ sở hữu và vốn vay.

Nếu chi phí vốn lãi vay bình quân cho doanh nghiệp cao thì không thể tạo ra giá trị cho cổ đông. Do đó, không có lý do gì các cổ đông rót tiền vào doanh nghiệp để rồi không thể tạo ra được tỷ suất vượt trội so với chi phí vốn.

Theo Quyết định số 314/QĐ-NHNN, lãi suất cho vay ngắn hạn tối đa bằng VND của tổ chức tín dụng đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế giảm từ 5,5%/năm xuống 5,0%/năm; lãi suất cho vay ngắn hạn tối đa bằng VND của Quỹ tín dụng nhân dân và Tổ chức tài chính vi mô đối với các nhu cầu vốn này giảm từ 6,5%/nămxuống 6,0%/năm.

Đối với người dân và doanh nghiệp, nếu lãi suất huy động ngân hàng tiếp tục duy trì 9-10% thì rất khó để người dân chuyển tiền qua kênh đầu tư khác, họ sẽ ưu tiên phân bổ vốn nhàn rỗi vào tiền gửi và tiết kiệm, doanh nghiệp khó huy động vốn cho đầu tư phát triển. Người có tiền cứ tiếp tục gửi tiết kiệm ngân hàng với rủi ro thấp và lãi suất hấp dẫn không kém đưa tiền vào kênh đầu tư khác trên thị trường vốn.

“Không giảm lãi suất sẽ là vấn đề thách thức vô cùng lớn cho thị trường vốn và cho mục tiêu tăng trưởng kinh tế năm nay cũng như những cân đối lớn cho các năm tiếp theo”, ông Nguyễn Quang Thuân nói.

NHÂN TỐ HỖ TRỢ QUYẾT ĐỊNH CỦA NGÂN HÀNG NHÀ NƯỚC

Các chuyên gia cho rằng, đây có thể là phản ứng đón đầu của Ngân hàng Nhà nước sau khi 3 ngân hàng sụp đổ tại Mỹ, mà một trong những nguyên nhân được chỉ ra là do lãi suất tăng khiến họ phải bán trái phiếu với giá thấp hơn giá họ mua vào rất nhiều, dẫn đến khoản lỗ khổng lồ. Sự kiện này được nhìn nhận sẽ khiến Fed “chùn tay” trong phiên họp ngày 23/3 tới và tốc độ tăng lãi suất của Fed nhiều khả năng sẽ chậm lại.

Giữa những rối ren trên thị trường tài chính Mỹ, đồng USD liên tục đi xuống trên thị trường quốc tế trong những ngày qua. Chỉ trong vòng 5 phiên từ ngày 8 đến 13/3, chỉ số USD Index trên thị trường quốc tế đã giảm 2,3%, từ đỉnh cao gần 105,9 xuống 103,5.

Trước tình hình này, một số tổ chức cho rằng Cục dự trữ liên bang Mỹ (Fed) sẽ chỉ nâng lãi suất thêm 0,25% trong cuộc họp tuần sau, thậm chí có thể ngừng nâng lãi suất trong cuộc họp. Chẳng những vậy, các cơ quan quản lý của Mỹ có thể phải bơm thêm tiền để hỗ trợ hệ thống tài chính nước này tránh khỏi khủng hoảng.

Fed, Bộ Tài chính Mỹ và cơ quan bảo hiểm tiền gửi Liên bang (FDIC) mới đây đồng loạt lên tiếng sẽ bơm vốn khẩn cấp hỗ trợ cho SVB và Signature Bank, cũng như những ngân hàng gặp khó khăn vì hiệu ứng lan tỏa như ngân hàng First Republic mới đây.

Điều này càng khiến giới đầu tư có lý do để bán tháo đồng USD, đẩy đồng bạc xanh giảm sâu so với nhiều tài sản khác.

Diễn biến trước mắt của USD trên thị trường quốc tế đang phần nào giúp chính sách điều hành thị trường ngoại hối của các nước bớt đi áp lực. Tại Việt Nam, tỷ giá trung tâm USD/VND trong sáng ngày 14/3 giảm thêm 20 đồng, mức giảm khá lớn trong hơn 6 tháng qua, trước khi tăng nhẹ 1 đồng lên mức 23.619 VND/USD vào sáng 15/3. Trong khi đó, ngày 15/3, nhà điều hành vẫn giữ nguyên tỷ giá tham khảo tại Sở Giao dịch tại 23.450 - 24.780 VND/USD (mua vào – bán ra).

Ở trong nước, rủi ro vĩ mô tiếp tục giảm trong tháng 2 cũng tạo dư địa cho điều hành lãi suất của Ngân hàng Nhà nước.

Tình hình kinh tế vĩ mô trong tháng 2 có sự cải thiện rõ rệt so với tháng 1 cũng như cùng kỳ khi hoạt động sản xuất công nghiệp tăng 5,1% so với tháng trước và tăng 3,6% so với cùng kỳ.

Sản lượng sản xuất hồi phục sau 3 tháng giảm, với số đơn hàng mới và khách hàng mới đều tăng. Hoạt động xuất nhập khẩu mặc dù tăng yếu nhưng đã cải thiện hơn so với tháng trước và cùng kỳ. Ngoài ra, lĩnh vực bán lẻ duy trì tăng trưởng nhờ tín hiệu tích cực đối với nhóm ngành du lịch khi lượng khách từ Trung Quốc, Đài Loan, Hàn Quốc lần lượt tăng 247%, 88% và 16% so với tháng trước.

Nguồn vốn FDI trong tháng 2 tiếp tục chậm khi các doanh nghiệp nước ngoài vẫn còn thận trọng trước sự tăng trưởng kinh tế toàn cầu cũng như nghiên cứu tác động và chờ đợi động thái của Việt Nam trước Luật thuế tối thiểu toàn cầu liên quan các doanh nghiệp FDI.

Theo nhóm nghiên cứu của Công ty Chứng khoán Yuanta, lạm phát tháng 2 tăng tương đối so với cùng kỳ, tuy nhiên sẽ sớm tạo đỉnh và hạ nhiệt dần trong nửa cuối năm tương tự như các thị trường phát triển đã hạ nhiệt dần. Trong khi tỷ giá và giá vàng biến động nhẹ thì lãi suất liên ngân hàng có chiều hướng tích cực khi giảm ở hầu hết các kỳ hạn.

Một điều quan trọng khác là trước khi giảm lãi suất điều hành, Ngân hàng Nhà nước đã có động thái khu trú và tăng cường giám sát với các ngân hàng thương mại nhỏ/yếu; lãi suất huy động cao của các ngân hàng này được Ngân hàng Nhà nước kiểm soát nhằm tiếp tục giảm cuộc đua lãi suất huy động đã diễn ra từ cuối 2022. Tức là lãi suất huy động cao chỉ diễn ra cục bộ và dừng lại ở một số ngân hàng nhỏ.

Đáng chú ý, theo thông báo của Ngân hàng Nhà nước, cơ quan này chỉ giảm một số loại lãi suất điều hành, trong khi vẫn giữ nguyên lãi suất tái cấp vốn ở mức 6%/năm, trần lãi suất huy động kỳ hạn dưới 6 tháng là 6%/năm.

Theo các chuyên gia, quy định này cho phép các ngân hàng vẫn có thể duy trì lãi suất huy động ở mức hấp dẫn để thu hút người gửi tiền, đảm bảo tính thanh khoản, nhất là trong bối cảnh áp lực nợ xấu gia tăng. Tín dụng là dòng tiền phải chảy ra và trở về, tuy nhiên nếu rơi vào nợ xấu, dòng tiền này sẽ đi ra mà không quay lại, gây khó khăn cho thanh khoản.

Google translate

Google translate