Tờ Economist phát hành trong tuần lễ đầu tháng 8 dùng bài chủ đề Hy vọng tan vỡ (Dashed hope) để nói về triển vọng kinh tế của các nền kinh tế mới nổi. Rủi ro dịch bệnh kéo dài, tốc độ tiêm vaccine chậm, sự sụt giảm của giá hàng thương phẩm và sự tăng giá mạnh của chi phí vận tải quốc tế là những nhân tố được chỉ ra là sẽ hạn chế động lực tăng trưởng chính của các nền kinh tế mới nổi.

TRIỂN VỌNG TĂNG TRƯỞNG ĐẦY KHÓ KHĂN

Việc chi phí vận tải quốc tế gia tăng và những biện pháp giãn cách xã hội được áp dụng chặt chẽ đặt ra rủi ro đáng kể đối với các nền kinh tế mới nổi dựa vào xuất khẩu. Ngoài ra, giãn cách xã hội và tình trạng người lao động và doanh nghiệp bị ảnh hưởng xấu bởi dịch Covid-19 cũng sẽ ảnh hưởng tới chi tiêu tiêu dùng cũng như khuyến khích người dân gia tăng tích lũy, hạn chế tiêu dùng cũng như làm tăng các khoản nợ cá nhân cũng như doanh nghiệp. Kết quả là tính trên bình diện chung của nền kinh tế thì tổng cầu sẽ suy giảm.

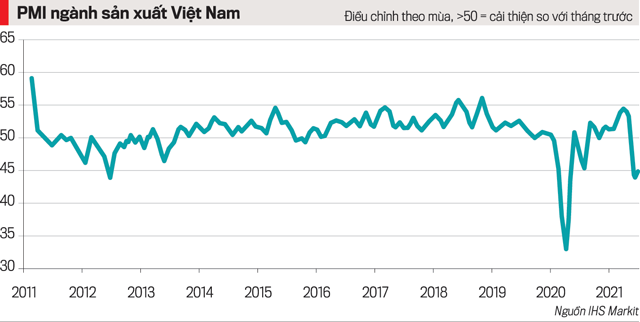

Ở Việt Nam, những dấu hiệu ban đầu của sự sụt giảm trong tăng trưởng đã xuất hiện. Thứ nhất là sự đi xuống của chỉ số PMI đã có tháng thứ hai liên tiếp ở dưới mức 50 điểm (thu hẹp sản xuất). Một mức chỉ số dưới 50 điểm là phản ánh mức thu hẹp của nền kinh tế so với tháng trước.

Vì vậy, trái với một số nhận định cố gắng tô hồng mức 45,1 điểm trong tháng 7, thực tế đây là một tín hiệu đáng lo ngại vì nó hàm ý rằng nền kinh tế tiếp tục thu hẹp từ một mức sụt giảm trước đó của tháng 6. Chiều hướng đi xuống trong tâm lý doanh nghiệp đối với triển vọng của hoạt động kinh doanh đang tiếp tục. Báo cáo của IHS Markit cũng cho thấy chi phí đầu vào đã tăng mạnh nhất trong hơn 10 năm qua, còn tốc độ giảm sản lượng và số lượng đơn đặt hàng cũng tăng mạnh so với tháng trước.

Nhận định “lĩnh vực sản xuất có thể vẫn chịu áp lực và khó tăng trưởng cho đến khi đợt bùng phát dịch lần này được kiểm soát” của IHS Markit trong báo cáo PMI của họ rõ ràng đã chỉ ra vấn đề khiến doanh nghiệp sản xuất bi quan chính là việc dịch bệnh chưa được kiểm soát.

Chỉ số PMI cùng với mức lạm phát thấp của tháng 7/2021, thấp nhất kể từ 2016, phản ánh một kết hợp kép khó chịu cho nền kinh tế, đó là sức cầu giảm trong khi hoạt động sản xuất đình trệ. Chỉ số CPI thấp cho thấy giá cả tiêu dùng trung bình tăng yếu (bất chấp là giá cả lương thực, thực phẩm và một số hàng thiết yếu tăng mạnh), khiến cho một số doanh nghiệp khó có thể tăng giá bán ra, trong khi chi phí sản xuất tiếp tục tăng. Điều này không có gì là bất ngờ với trạng thái hiện tại của nền kinh tế, nhưng nó đặt ra câu hỏi là nền kinh tế có thể chống chịu với trạng thái này bao lâu, và khi nào sản xuất hồi phục lại được? Những câu hỏi này quay lại với câu hỏi chính “Khi nào kiểm soát được dịch?”. Và dường như ngay cả chính phủ cũng không có câu trả lời vào lúc này. Vì vậy, triển vọng tăng trưởng của kinh tế quý 3, và cả quý 4 là tương đối nhiều trở ngại.

HAI YẾU TỐ QUAN TRỌNG ẢNH HƯỞNG TỚI GIÁ CỔ PHIẾU

Nhưng chúng ta đều biết, thị trường chứng khoán không phải nền kinh tế nói chung. Điều mà đa số người đầu tư chứng khoán lâu năm đều hiểu rõ, là giá cổ phiếu không phản ánh nền kinh tế nói chung, mà phản ánh triển vọng kinh doanh của doanh nghiệp niêm yết và dòng tiền đầu tư vào cổ phiếu. Đây là hai yếu tố quan trọng nhất ảnh hưởng tới giá cổ phiếu.

Ở khía cạnh dòng tiền, cổ phiếu đang là một kênh đầu tư hấp dẫn vì lãi suất trong nền kinh tế thấp, và người dân không có nhiều lựa chọn cho các kênh đầu tư khác. Hoạt động sản xuất đình trệ và việc một số công ty tăng nắm giữ tiền mặt đã thúc đẩy các hoạt động đầu tư tài chính ngắn hạn để tạo ra nguồn thu mới cho công ty. Mặt khác, với sự dịch chuyển của cấu trúc dân số và thị trường việc làm, một số người làm các công việc chuyên môn có thu nhập cao cũng muốn tìm những kênh đầu tư sinh lợi cho tiền nhàn rồi và cổ phiếu cũng như bất động sản là hai kênh đầu tư mang lại lợi nhuận cao trong năm qua.

Cuối cùng, ở các doanh nghiệp niêm yết có một lượng tiền lớn tích lũy nhờ lợi nhuận cao trong thời gian trước, sẽ có một loạt hoạt động trả cổ tức, mua lại cổ phần, thâu tóm… và “tạo sóng”. Thị trường có “sóng”, hay giới đầu tư gọi là “có game”, thì sẽ có dòng tiền đổ vào mà “chơi”. Trong giãn cách xã hội, không có nhiều lĩnh vực có “game” để mà chơi như thế. Vì những lý do trên, cổ phiếu vẫn có lợi thế vì là một kênh hút tiền của nền kinh tế trong giai đoạn giãn cách xã hội và chờ hồi phục kinh tế.

Mặc dù trên bình diện chung nhiều doanh nghiệp sẽ bị tác động xấu bởi dịch Covid-19 và những biện pháp giãn cách xã hội, vẫn sẽ có một tỷ lệ phần trăm nhất định các doanh nghiệp vẫn hoạt động kinh doanh tốt trong dịch bệnh nhờ lợi thế về qui mô và khả năng tích lũy tiền mặt để thực hiện các vụ thâu tóm và sáp nhập các đối thủ bị tác động xấu của dịch bệnh dẫn đến kiệt quệ tài chính.

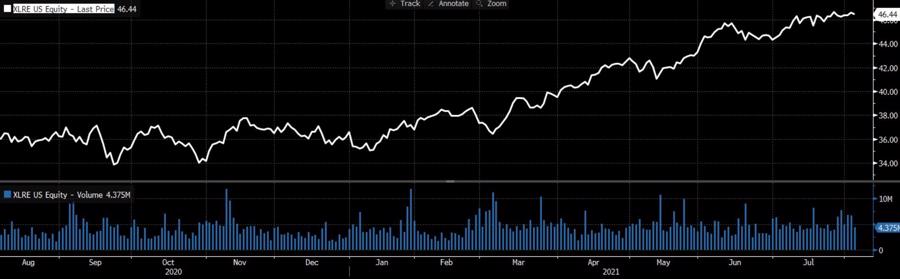

Ngoài ra, khi kinh tế mở cửa trở lại, có những ngành kinh doanh tưởng là đã “chết” lại bật lại mạnh mẽ như dầu khí và bất động sản năm nay ở Mỹ. Chẳng hạn, quỹ đầu tư ETF vào bất động sản của Mỹ đã hồi sinh mạnh mẽ kể từ đầu 2021. Điều tương tự cũng có thể diễn ra ở Việt Nam vì lĩnh vực bất động sản ở Việt Nam xưa nay luôn hấp dẫn với nhà đầu tư trong và ngoài nước. Bên cạnh đó nếu hoạt động chi đầu tư công được đẩy mạnh sau dịch bệnh, các công ty hoạt động trong lĩnh vực xây dựng và đầu tư cơ sở hạ tầng cũng có thể hưởng lợi.

CỔ PHIẾU "ĐẮT" HAY "RẺ" TÙY THUỘC VÀO KỲ VỌNG LỢI NHUẬN

Trong bối cảnh kinh tế khó khăn, nhưng thị trường chứng khoán vẫn giữ được nhịp tăng điểm, có người băn khoăn là liệu điều đó có bền vững, và liệu mức tăng như vậy có thể duy trì hay chỉ nhờ dòng tiền vào ngắn hạn mà hết dịch bệnh thì người ta lại rút tiền đi kênh khác. Lại có người lo ngại mức giá cổ phiếu ở Việt Nam là quá cao.

Để trả lời câu hỏi này, thì cần phải đặt lại câu hỏi là mức tăng trưởng lợi nhuận kinh doanh dài hạn mà nhà đầu tư kỳ vọng ở các công ty niêm yết là bao nhiêu? Công ty có chỉ số P/E hay P/Doanh thu cao sẽ tiếp tục cao nếu công ty tạo ra tăng trưởng vượt trội.

Tôi chú ý đến một chia sẻ gần đây của ông Lê Anh Tuấn, Phó Tổng Giám đốc đầu tư, Trưởng phòng nghiên cứu Quỹ Dragon Capital, trong tọa đàm trực tuyến Forbes Vietnam Live ngày 29/7 với chủ đề “Cơ hội và rủi ro ở vùng đỉnh lịch sử”.

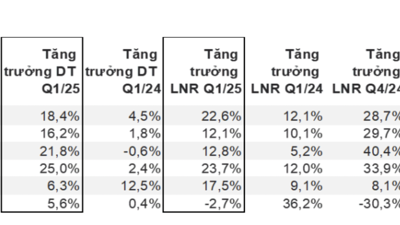

Tại tọa đàm đó, ông Tuấn cho rằng với kỳ vọng tăng trưởng lợi nhuận vào khoảng 40%, thì định giá P/E chỉ rơi vào mức 12,6 lần, thấp hơn so với mức 16,17 lần của Bloomberg. Cho năm 2022, với giả thuyết hiệu suất tăng trưởng lợi suất khoảng 25%, thì P/E sẽ ở mức 10 lần, thấp hơn tương đối nhiều so với lịch sử.

Như vậy, chúng ta có thể thấy, “đắt” hay “rẻ” là vấn đề chủ quan và phụ thuộc rất nhiều vào kỳ vọng tăng trưởng lợi nhuận. Câu hỏi ở đây đặt ra là, doanh nghiệp nào và ngành nào sẽ có thể tạo ra mức tăng trưởng lợi nhuận bền vững 25% hay hơn nữa cho 2-3 năm tới. Và mỗi người sẽ có cách đánh giá riêng về triển vọng này. Vì vậy, đắt hay rẻ cũng trở thành vấn đề chủ quan của mỗi người.

Thị trường hình thành vì người có quan điểm khác nhau mua bán với nhau. Có người chê đắt thì bán, sẽ có kẻ nghĩ rằng nó rẻ và mua vào. Thị trường vận động theo sự khác biệt về quan điểm đó, chứ không đơn thuần là theo sát kinh tế vĩ mô hay con số lợi nhuận công bố ngắn hạn. Và đôi khi giá cổ phiếu cũng đi xa khỏi mức định giá dài hạn chỉ vì công ty biết cách “làm game” hay chỉ vì nhà đầu tư “thích”, như cách mà nhà đầu tư cá nhân của Mỹ đầu tư vào những cổ phiếu theo trào lưu (meme stocks) như AMC, GameStop và gần đây nhất là Robinhood. Khi thị trường tồn tại những nhà đầu tư “vì yêu mà mua”, “vì ghét mà bán” như thế, mà nếu họ lại là những người có nhiều tiền, thì thị trường càng thú vị. Và khi đó thì định giá hay phân tích vĩ mô chỉ đóng một vai trò nhỏ trong câu chuyện ai “chơi cổ phiếu” thành công hơn ai.

—————

* Giảng viên Đại học Bristol, Anh

Google translate

Google translate