Nhóm cổ phiếu ngân hàng trở thành tâm điểm của thị trường kể từ suốt cuối năm 2023 đến nay. Chỉ trong vòng một thời gian ngắn, hàng loạt cổ phiếu tăng điểm mạnh, có những cổ phiếu vượt đỉnh lịch sử như VCB, ACB, BID trong khi đó CTG, MBB về gần mức đỉnh của năm 2021. Một số cổ khác cũng có mức tăng khá tốt như TCB, STB...

Đà tăng của nhóm ngân hàng bên cạnh phản ánh đầy đủ yếu tố lợi nhuận tăng trưởng tích cực 25% trong quý 4/2023, một số nhà băng còn chia sẻ kế hoạch cổ tức rủng rỉnh trong năm 2024.

Tuy nhiên, cho đến thời điểm hiện tại, nhiều dấu hiệu cho thấy cổ phiếu nhóm này đang dần "hết vị" do thiếu động lực tăng trưởng.

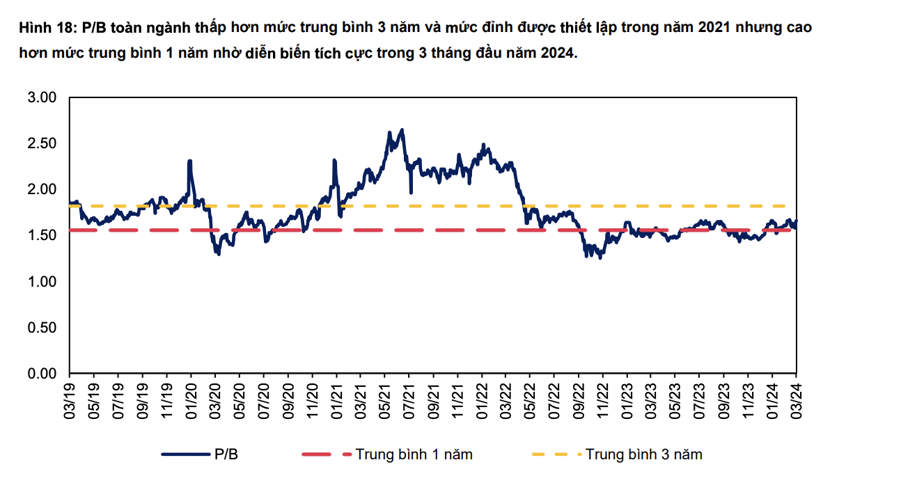

Thứ nhất, định giá không còn rẻ. Những diễn biến hết sức tích cực của toàn ngành ngân hàng trong những tháng đầu năm đã khiến định giá của toàn ngành tăng lên đáng kể so với lịch sử. Mức P/B toàn ngành hiện tại đạt 1,66, cao hơn 6,7% so với trung bình 1 năm, nhưng vẫn thấp hơn 8,7% so với trung bình 3 năm.

Theo Mirae Asset, điều này làm tăng rủi ro của các đợt điều chỉnh nhằm quay về vùng cân bằng tại những cổ phiếu này khi nhà đầu tư cố gắng hiện thực hóa lợi nhuận sau các đợt tăng giá đáng kể trước đó. Do đó, chúng tôi nhận thấy đây có khả năng là một rủi ro tiềm ẩn, khi mà bất kỳ giai đoạn điều chỉnh nào trong nhóm ngân hàng có thể gây áp lực giảm điểm cho VN-Index trong tháng 4, do tỷ trọng vốn hóa đáng kể của ngành.

Thứ hai, hạ lãi suất cho vay sẽ ảnh hưởng đến NIM ngân hàng. Theo MBS, môi trường lãi suất huy động thấp như hiện tại là điều kiện tiên quyết cần được duy trì trong 6 tháng tiếp theo khi mà nhu cầu tín dụng vẫn còn yếu. Điều này sẽ tạo động lực cho các ngân hàng hạ lãi suất cho vay nhằm kích thích nhu cầu tín dụng. COF theo đó cũng sẽ được neo giữ ở mức thấp.

Đây sẽ là cơ hội cho các ngân hàng có thể gia tăng NIM. Tuy nhiên, việc giảm lãi suất cho vay đầu ra nhằm thu hút người đi vay cũng sẽ khiến tỷ suất sinh lợi của tài sản các ngân hàng giảm theo. Do đó, những ngân hàng giảm lãi suất mạnh để thu hút tín dụng khi không có lợi thế về chi phí vốn hoặc thị phần sẽ không có được mức tăng NIM tốt, đặc biệt là những ngân hàng có quy mô nhỏ.

Trong khi đó, nợ xấu vẫn gây lên áp lực tăng trưởng lợi nhuận năm 2024. Kỳ vọng NPL toàn ngành sẽ tăng nhẹ 10-20 điểm cơ bản trong 6T2024 chủ yếu do tác động của tăng trưởng tín dụng thấp. Đối với cả năm 2024, với kỳ vọng kết quả kinh doanh khả quan, các ngân hàng sẽ tăng cường trích lập và xử lý nợ xấu để đưa mức NPL về mức tương đương cả năm 2023.

Mirae Asset cho rằng ngoài các rủi ro hiện hữu như chất lượng tài sản nội bảng suy giảm, áp lực dự phòng cao cũng khiến nhiều ngân hàng phải đưa nợ xấu ra ngoại bảng theo dõi. Ngoài ra, hiện tượng ngân hàng ghi nhận lỗ cũng đã xuất hiện trở lại sau một thời gian dài, trong khi các vấn đề tại SCB hay trái phiếu doanh nghiệp được ân hạn vẫn chưa xử lý triệt để trong thời điểm hiện tại. Vì vậy nhà đầu tư vẫn nên cẩn trọng với các rủi ro trong cả ngắn và trung hạn.

Trên thị trường, cổ phiếu ngân hàng vốn dĩ là "khẩu vị" ưa thích của nhóm các quỹ nội và quỹ ngoại. Tuy nhiên, sau một thời gian đưa lợi nhuận các quỹ tăng cao, nhóm này đang tác động tiêu cực trở lại.

Đơn cử với Pyn Elite Fund, tính đến cuối tháng 3, top 10 danh mục của quỹ gồm trong đó có đến 6 cổ phiếu ngân hàng gồm STB, HDB, MBB, CTG, TPB và OCD. Trong đó STB chiếm tỷ trọng nhiều nhất trong danh mục 14,6%; tiếp theo là HDB 10,2%; MBB 9,6%; CTG 9,4%; TPB 6,2%; OCB 3,1%. Ngoài ra các cổ phiếu còn lại gồm ACV, SHS, VHC, và DNSE.

Trong đó, top cổ phiếu tăng trưởng tốt nhất trong danh mục lại là VCI với mức tăng 18%; SHS 13.6%; Sao Mai với 12,5%; ngược lại những cổ phiếu giảm mạnh nhất lại là OCB 1,3%; SAB giảm 3,1% và TPB giảm 3,8%.

Trong khi đó, SGI Capital đã nhanh tay hơn khi bán ra chốt lời hàng loạt cổ phiếu ngân hàng. Trong tháng 3 vừa qua, SGI Capital đã bán gần hết số cổ phiếu ngân hàng trên, chỉ còn lại duy nhất ACB với tỷ trọng 6,37%. Việc bán ra hàng loạt cổ phiếu ngân hàng đã đưa tỷ trọng tiền mặt của quỹ về mức cao 57,54%. Tổng giá trị danh mục của quỹ hơn 90 tỷ đồng. Ngoài ACB, hiện tại danh mục của Ballad Việt Nam còn có BWE tỷ trọng 2%; DHG; FMC, MWG; PNJ; TLG; QTP...

Trước đó, cuối tháng 2, danh mục cổ phiếu ngân hàng của SGI Capital khi đó bao gồm một số cổ phiếu như ACB 11,29%, MSB 4,56%, CTG 9,16% , TPB 4,31%, VIB 4,21%.

Google translate

Google translate