Chứng khoán Mirae Asset vừa có báo cáo cập nhật triển vọng cổ phiếu nhóm ngân hàng với điểm nhấn tình hình sẽ khả quan hơn trong nửa sau năm 2023.

TĂNG TRƯỞNG NỢ XẤU GIẢM TỐC

Khối ngân hàng doanh nghiệp tiếp tục thu hút lượng lớn nguồn tín dụng mới trong Q2/2023. Các yếu tố thách thức kìm hãm tăng trưởng tín dụng của phân khúc bán lẻ như triển vọng thu nhập cá nhân không khả quan và lãi suất vay cao vẫn kéo dài sang Q2/2023. Trong khi đó, khẩu vị rủi ro của các ngân hàng đối với trái phiếu doanh nghiệp khá thận trọng do điều kiện kinh tế khó khăn kéo dài.

Trong nửa cuối năm 2023, các mảng ngân hàng được kỳ vọng sẽ tăng trưởng cân bằng hơn nhờ triển vọng phục hồi kinh tế và lãi suất điều chỉnh về các mức tiệm cận trước dịch Covid. Gần đây, lượng phát hành trái phiếu doanh nghiệp của các ngân hàng đã bắt đầu khởi sắc trở lại, đây có thể là chỉ báo sớm cho sự phục hồi của tăng trưởng tín dụng.

Tăng trưởng tiền gửi dự kiến vẫn sẽ đương đầu nhiều thách thức trong khoảng thời gian còn lại của năm 2023: Hiện tại, các chỉ số về kinh tế trong nước được dự báo sẽ sớm phục hồi và triển vọng kinh tế toàn cầu sẽ dần khả quan hơn, do đó, dòng vốn mới có khả năng phục hồi nhưng cần một khoảng thời gian để đạt mức tăng trưởng tốt như giai đoạn kinh tế ổn định (>10%). Kết quả hoạt động xuất nhập khẩu phụ thuộc vào sự phục hồi kinh tế toàn cầu.

Ngoài ra, lãi suất tiền gửi giảm đang dẫn đến sự dịch chuyển trong việc phân bổ nguồn vốn sang các loại tài sản khác ngoài tiền gửi, chẳng hạn như đầu tư vào chứng khoán hay bất động sản. Cuối cùng, các biện pháp nhằm kích thích nền kinh tế, như đầu tư công, được coi là hiệu quả trong hoàn cảnh hiện tại, tuy nhiên, vẫn cần thời gian để dòng tiền đầu tư lưu thông và tạo ra

cung tiền mới.

Về chất lượng tài sản, nửa sau năm 2023, xu hướng tăng của nợ xấu nhiều khả năng vẫn sẽ duy trì, tuy nhiên tốc độ tăng sẽ phần nào chậm lại: Trước hết, lãi suất cho vay đã bắt đầu điều chỉnh giảm từ giữa quý 2 hỗ trợ cho chất lượng tài sản của ngành ngân hàng. Việc giảm lãi suất được dự báo không chỉ giảm thiểu sự gia tăng nợ xấu mới mà còn thúc đẩy mở rộng tín dụng, qua đó kìm hãm đà tăng của tỷ lệ nợ xấu.

Ngoài ra, tốc độ tăng trưởng nợ xấu đã cho dấu hiệu giảm tốc trong quý 2, từ mức tăng 22,7% so với quý trước trong Q1/2023 xuống chỉ còn khoảng 12% trong Q2/2023. Thêm vào đó, tốc độ tăng nợ quá hạn (nhóm 2-5) cũng ghi nhận mức giảm mạnh, giảm từ mức tăng 37,6% so với quý trước trong Q1/2023 xuống 7,4% trong Q2/2023. Với tốc độ gia tăng nợ xấu bắt đầu giảm và lãi suất điều chỉnh, kỳ vọng tỷ lệ nợ xấu sẽ sớm đạt đỉnh trong giai đoạn cuối năm 2023 hay đầu năm 2024.

TRIỂN VỌNG CỔ PHIẾU RA SAO?

Sự đảo chiều của xu hướng lãi suất từ tăng sang giảm đóng vai trò dẫn dắt cho việc phục hồi của tỷ lệ tiền gửi không kỳ hạn (CASA). Dự kiến tỷ lệ CASA của các NHNY đã tạo đáy tại mức 18,4% vào cuối Q1/2023, giảm 2%p so với đầu năm.

Biên lãi thuần (NIM) dự kiến sẽ dần phục hồi trong các quý tới, mặc dù thời điểm cải thiện sẽ có độ trễ nhất định. Ảnh hưởng từ chi phí huy động cao do các đợt tăng lãi suất giai đoạn giữa năm 2022 và chất lượng tài sản giảm là tác nhân chính gây áp lực lên NIM. Xét theo quý, NIM trung bình của các NHNY giảm lần lượt 25 điểm cơ bản trong quý 1 và quý 2 năm 2023, xuống mức 3.25% vào cuối Q2/2023.

Mặc dù hầu hết danh mục tài sản sinh lãi (IEA) đều có sự điều tiết dựa trên cơ sở lãi suất huy động (đa phần danh mục tín dụng là cho vay), việc NIM giảm chủ yếu do tỷ lệ tiền gửi có kỳ hạn cao hơn trong cơ cấu tiền gửi cũng như tỷ lệ nợ xấu gia tăng đáng kể trong 1 năm trở lại đây. Lãi suất đảo chiều sẽ dần chấm dứt đà tăng của nợ xấu, giảm chi phí huy động, kết hợp với sự phục hồi của tăng trưởng tín dụng được kỳ vọng sẽ góp phần cải thiện NIM trong các quý tiếp theo.

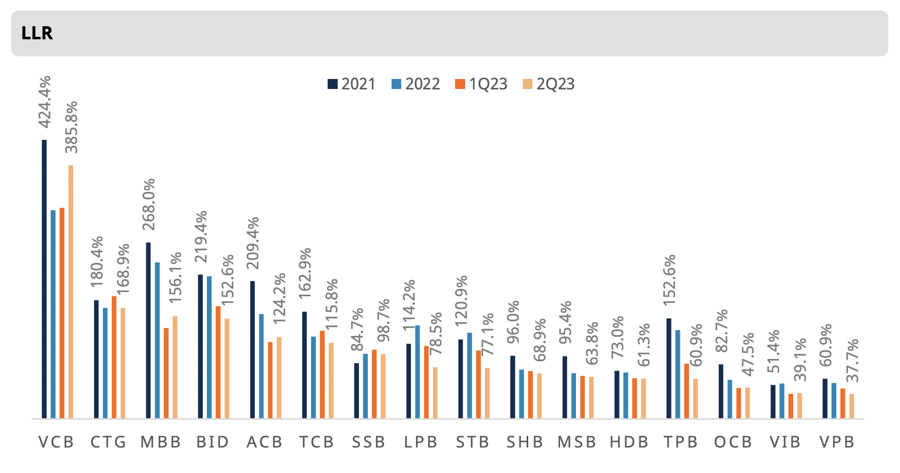

Diễn biến chất lượng tài sản vẫn sẽ là yếu tố chính ảnh hưởng đến triển vọng lợi nhuận trong nửa sau năm 2023 cũng như 2024: Theo đó, chi phí tín dụng dự kiến sẽ tăng đáng kể vào năm 2023 do xu hướng nợ xấu tăng mạnh, LLR giảm và các rủi ro liên quan liên quan đến một lượng lớn trái phiếu doanh nghiệp đáo hạn trong giai đoạn này.

Ngược lại, lãi suất dự kiến giảm và tỷ giá ổn định được kỳ vọng mang lại một khoản lợi nhuận cho các NHTM từ các hoạt động kinh doanh ngoại hối và đầu tư trái phiếu. Mặc dù triển vọng đà tăng trưởng lợi nhuận so với các năm trước là khá thấp, tuy nhiên rủi ro cũng như yếu tố tiêu cực, như tốc độ gia tăng nợ xấu và áp lực chi phí huy động, đang cho thấy xu hướng ôn hòa hơn.

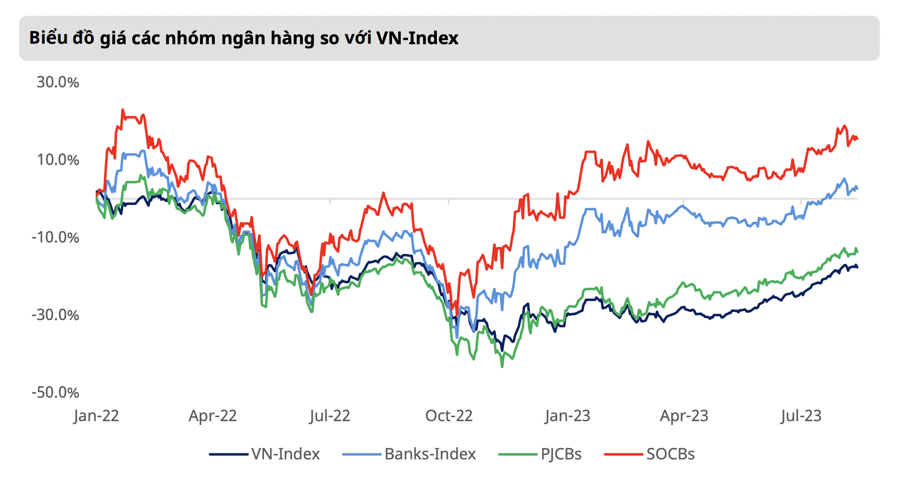

Mặc dù phải đối mặt với kết quả kinh doanh không mấy khả quan trong 2 quý liên tiếp, các rủi ro hiện hữu cũng như tiềm tàng liên quan đến chất lượng tài sản cũng như triển vọng phục hồi thị trường bất động sản chưa chắc chắn, nhà đầu tư dù vẫn khá thận trọng nhưng đã bắt đầu thể hiện sự lạc quan hơn và đặt niềm tin vào thị trường chứng khoán nói chung hay nhóm cổ phiếu ngân hàng.

Quan điểm đầu tư được cấu trúc theo hai định hướng chính bao gồm: trong ngắn hạn, ưu tiên các ngân hàng có định giá vẫn tương đối hấp dẫn (TCB, MBB và HDB) so với các ngân hàng cùng ngành hoặc những ngân hàng có động lực ngắn hạn như phát hành riêng lẻ (VPB và VCB). So với định giá lịch sử, nhóm ngân hàng, mặc dù đã phục hồi tích cực từ mức thấp trong tháng 10 năm 2022, nhưng vẫn được định giá thấp hơn mức định giá trung bình 5 năm, đặc biệt là các ngân hàng tư nhân.

Đối với chiến lược đầu tư trung và dài hạn, ưu tiên các ngân hàng có chính sách kinh doanh thận trọng và có kết quả hoạt động bền vững qua nhiều năm như ACB và MBB, với ROE cao và định giá hấp dẫn. Ngoài ra, VIB cũng là một ngân hàng tiềm năng phù hợp theo dõi đối với các danh mục đầu tư ưu tiên nhóm cổ phiếu tăng trưởng.

Google translate

Google translate