Trong báo cáo cập nhật ngành xi măng vừa công bố, Chứng khoán VnDirect cho rằng, tình trạng dư cung và cạnh tranh gay gắt trong ngành vẫn sẽ tiếp diễn trong giai đoạn 2022-2023.

TIÊU THỤ XI MĂNG CẢI THIỆN NHỜ NỘI ĐỊA

Ngành xi măng Việt Nam đang ở trong tình trạng “vừa thừa, vừa thiếu”. Dư thừa nguồn cung xi măng khi công suất sản xuất vượt quá nhu cầu thị trường nội địa và thiếu các nhà máy xi măng quy mô lớn. Nhu cầu xi măng nội địa hiện nay chỉ đạt dưới 65 triệu tấn còn quy mô công suất toàn ngành đã lên tới gần 107 triệu tấn, thực tế có thể sản xuất khoảng 120-130 triệu tấn thành phẩm nếu điều chỉnh tỷ lệ trộn phụ gia. Điều này dẫn đến tình trạng dư cung trầm trọng đặc biệt tại khu vực miền Bắc và ngày càng phụ thuộc vào xuất khẩu của xi măng Việt Nam.

Tình trạng dư cung kéo dài là một trong những lý do chính hạn chế khả năng sinh lời của các doanh nghiệp trong ngành, bên cạnh thiếu hiệu quả sản xuất theo quy mô, chủ yếu là quy mô nhỏ, công suất dưới 1 triệu tấn/năm.

Nhận thức được vấn đề này, Chính phủ Việt Nam gần đây đã tích cực nâng các rào cản gia nhập ngành xi măng, đặc biệt chỉ cấp phép cho những dự án lớn trên 2 triệu tấn/năm nhằm giảm bớt tình trạng phân mảnh của thị trường. Tuy nhiên trong ngắn hạn việc cấp phép xây dựng nhà máy mới sẽ khiến tình trạng dư cung thêm nghiêm trọng.

Dự kiến trong năm 2022 sẽ có thêm 3 dây chuyền xi măng (tổng công suất 8,8

triệu tấn/năm) đi vào hoạt động, bao gồm Xuân Thành 3, Long Thành và Đại

Dương 1. Tổng công suất toàn ngành năm 2022 sẽ tăng lên 115,4 triệu tấn/năm, tăng 8% so với cuối năm 2021. Đáng chú ý, 3 dây chuyền mới được đặt tại Hà Nam và Thanh Hóa – hai tỉnh có công suất thiết kế lớn nhất Việt Nam, qua đó càng làm tăng cạnh tranh tại khu vực miền Bắc.

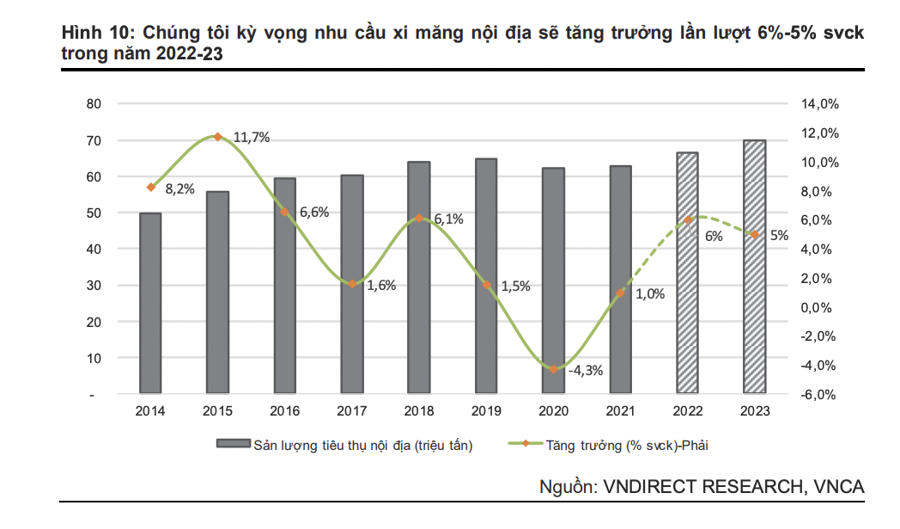

Về phía cầu, phát triển cơ sở hạ tầng và thị trường bất động sản sôi động là động lực tăng trưởng chính cho nhu cầu xi măng nội địa giai đoạn 2022-2023. Theo ước tính của các chuyên gia VnDirect, nhu cầu xi măng nội địa năm 2022-2023 sẽ phục hồi mạnh mẽ và sản lượng tiêu thụ cao hơn mức trước dịch, đạt lần lượt 66,5-69,8 triệu tấn, tăng 6%-5% so với cùng kỳ.

Dự báo này dựa trên cơ sở giải ngân vốn đầu tư công năm 2022 sẽ tăng 20-30% so với giải ngân thực tế năm 2021 và nguồn cung căn hộ mới tại Hà Nội và Tp.HCM sẽ hồi phục mạnh mẽ lần lượt 40-60% so với cùng kỳ trong năm 2022.

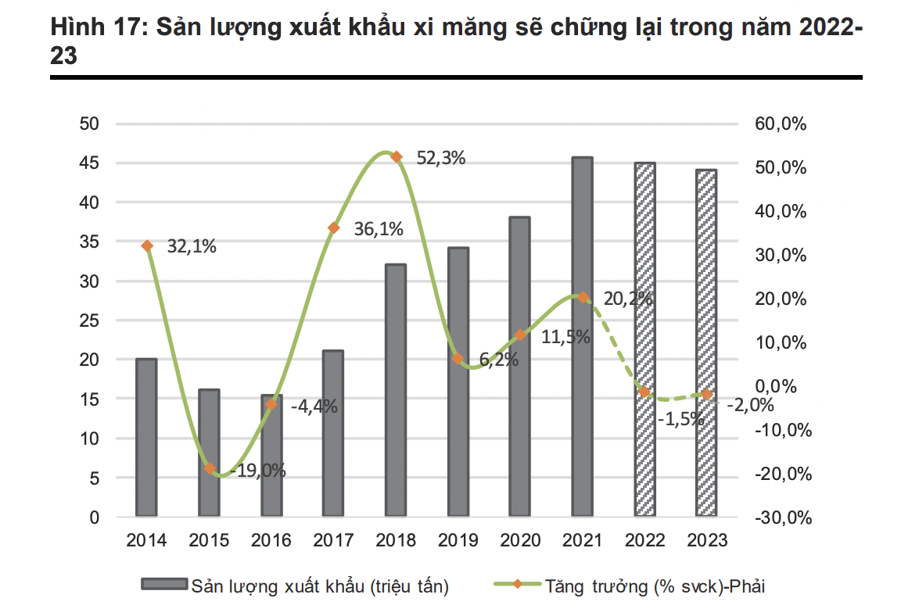

Đối với xuất khẩu, thị trường xuất khẩu là “phao cứu sinh” – giải quyết tình trạng dư cung trầm trọng ngành xi măng Việt Nam giai đoạn 2017-2021 tuy nhiên, sản lượng xuất khẩu sẽ chững lại trong giai đoạn 2022-3023.

Nguyên nhân chủ yếu đến từ thị trường bất động sản dân cư chậm lại của Trung quốc. Bất động sản dân dụng vốn chiếm 30-50% tổng tiêu thụ xi măng của quốc gia này, vẫn đang gặp áp lực về thanh khoản với việc một loạt nhà phát triển lớn đối mặt với việc vỡ nợ. Theo đơn vị tư vấn xi măng toàn cầu – IA Cement dự báo nhu cầu tiêu thụ xi măng tại Trung Quốc vẫn sẽ giảm so với cùng kỳ trong năm 2022.

Kỳ vọng hoạt động xuất khẩu xi măng & clinker của Việt Nam sẽ giảm lần lượt 1,5%-2,0% so với cùng kỳ trong năm 2022-23 xuống mức 45 triệu tấn.

Như vậy, tổng tiêu thụ xi măng & clinker ngành xi măng Việt Nam sẽ đạt lần lượt 111,5-113,9 triệu tấn tăng 2,8%-2,2% trong năm 2022-23, theo dự phóng của VnDirect.

GIÁ CỔ PHIẾU ĐÃ PHẢN ÁNH ĐẦY ĐỦ TRIỂN VỌNG DOANH NGHIỆP

Về kết quả kinh doanh, nhiều doanh nghiệp niêm yết đã công bố kế hoạch lợi nhuận trước thuế tham vọng trong năm nay với các mức tăng trưởng lớn như HOM (15 tỷ đồng, tăng 455,7% ); BTS (83 tỷ đồng, +48,6%); BCC (200 tỷ đồng, +42,7%).

Bất chấp khả năng chuyển đổi rủi ro tăng giá nguyên vật liệu đầu vào sang người mua hạn chế (tăng giá bán đầu ra thấp hơn), VnDirect tin rằng các doanh nghiệp xi măng niêm yết hoàn toàn có thể cải thiện kết quả kinh doanh trong năm 2022 nhờ nhu cầu xi măng tại thị trường nội địa hồi phục (có biên lợi nhuận tốt) giúp giảm bớt việc xuất khẩu bán thành phẩm – clinker.

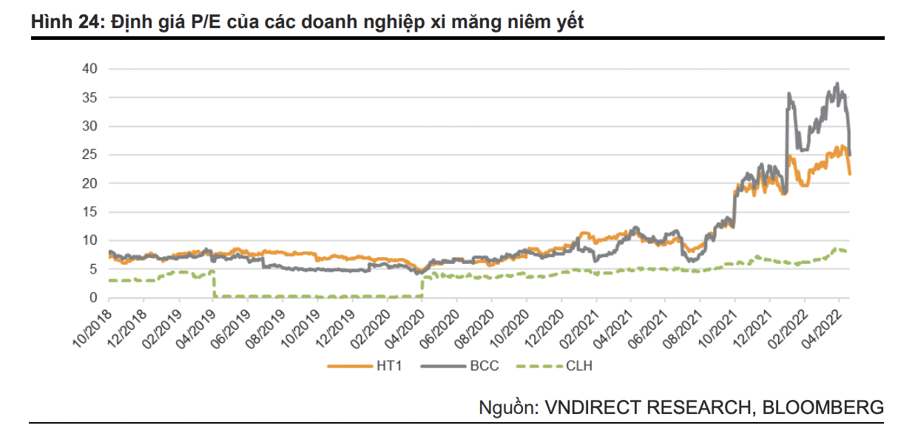

Tuy nhiên, triển vọng kết quả kinh doanh hồi phục trong năm 2022 đã được phản ánh đáng kể vào giá cổ phiếu. Các doanh nghiệp xi măng (bao gồm HT1, BCC) hiện đang được giao dịch ở mức rất cao, giao động trong khoảng 22-25x, cao hơn nhiều so với mức trung bình ngành 3 năm là 7x-10x.

Mặc dù triển vọng tăng trưởng lợi nhuận ròng trong năm 2022 là khả quan nhưn mức P/E forward (dựa trên kế hoạch năm 2022) của ngành vẫn ở mức khá cao – khoảng 17-20x. Do đó, triển vọng của các doanh nghiệp xi măng đã được phản ánh hết vào thị giá cổ phiếu.

Các doanh nghiệp ngành xi măng còn đối diện với nhiều rủi ro. Kể từ đầu năm 2022, trong khi xi măng chỉ có 1 lần tăng giá lớn vào cuối tháng 3 (tăng 5-8% so với đầu năm) thì thép xây dựng đã liên tục điều chỉnh tăng giá 6 lần (tăng 15-18% so với đầu năm). Theo như các chuyên gia trong ngành ước tính thép và xi măng thường chiếm tới 15- 20% tổng chi phí xây dựng.

Do đó, tiến độ tại các dự án xây dựng (ở cả 3 phân khúc xây dựng dân dụng, nghỉ dưỡng và hạ tầng) sẽ bị ảnh hưởng đáng kể, từ đó nhu cầu xi măng thực tế có thể thấp hơn dự kiến.

Giá than nhiệt tiếp tục duy trì ở mức cao do cuộc xung đột giữa NgaUkraine kéo dài hơn dự kiến. Dẫn đến việc biên lợi nhuận gộp của các doanh nghiệp trong ngành suy giảm mạnh trong năm 2022.

Google translate

Google translate