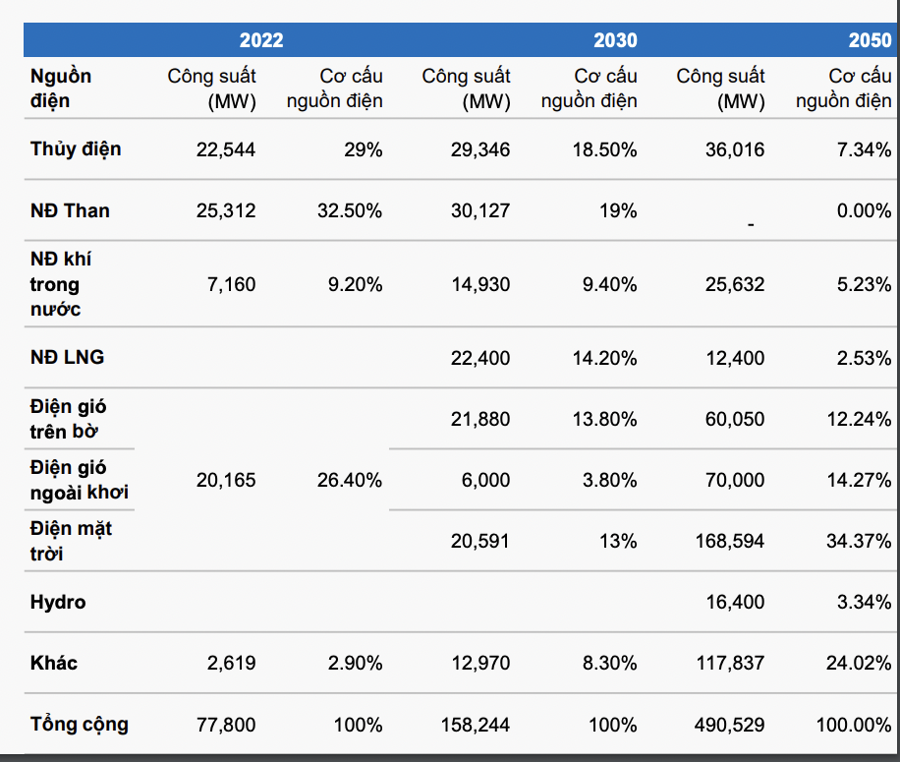

Như VnEconomy đưa tin, Quy hoạch Điện 8 đã chính thức được thông qua vào ngày 15/5. Những điểm chính bao gồm: Cần có khả năng sản xuất điện mới để đáp ứng tăng trưởng GDP từ 6,5% - 7,0% mỗi năm, tức là tăng trưởng tiêu thụ điện từ 8,5% - 9% từ nay đến năm 2030.

Khả năng than đá được kiểm soát trong khi năng lượng mặt trời bị giới hạn (gần như không có mới từ nay đến năm 2030). Khả năng LNG và gió sẽ được khuyến khích để đáp ứng nhu cầu tăng lên; khoảng 28.500MW khả năng đốt khí sẽ được thêm vào với LNG chiếm 85%; khoảng 20.500MW khả năng gió sẽ được thêm vào (so với hiện tại là 4.200MW).

Về mặt truyền tải, ưu tiên hấp thụ và tiêu thụ sản lượng điện trong mỗi khu vực trong khi kiểm soát lượng truyền tải giữa các khu vực (500kV), tức là không kết nối điện mặt trời với hệ thống truyền tải liên khu vực trong khi gió sẽ được kết nối với lượng giới hạn.

Tổng chi phí đầu tư cho khả năng mới trong giai đoạn 2021-2030 là 112 tỷ USD và cho hệ thống truyền tải là 15 tỷ USD.

Quy hoạch Điện 8 đã được phê duyệt khác với các bản nháp trước đó là khuyến khích gió, đặc biệt là gió biển mạnh hơn trong giai đoạn 2030-2050 với kế hoạch xây dựng lưới điện thông minh siêu điện áp (800kV) để truyền tải sản lượng gió biển ra phía Nam và Bắc.

CỔ PHIẾU NÀO HƯỞNG LỢI CHÍNH?

Theo đánh giá của Chứng khoán HSC, người hưởng lợi chính trong Quy hoạch Điện 8 là PC1 - doanh nghiệp có ngành kinh doanh chính là xây dựng điện bên cạnh việc sản xuất điện và sản xuất công nghiệp. Do đó, HSC khuyến nghị mua thêm PC1.

POW cũng sẽ được hưởng lợi với NT3 & NT4 của mình, GEG và REE với các nguồn tái tạo có lẽ không do giá cả cho gió hiện không có lợi nhuận như chúng ta không mong đợi giá cả cho gió sẽ được cải thiện vào năm 2023-2024. Còn PGV đang triển khai dự án Long Sơn (35% cổ phần) nên tâm lý sẽ tốt nhưng phải chờ EVN thoái vốn trước. Các công trình điện khác như TV2 cũng sẽ được hưởng lợi từ Quy hoạch Điện 8.

Chứng khoán Yuanta cũng cho rằng Quy hoạch điện 8 là văn bản pháp lý quan trọng giúp các chủ đầu tư các dự án điện gió đẩy nhanh tiến độ các dự án. Quy hoạch điện VIII được ban hành sau rất nhiều lần dự thảo sẽ có tác động tích cực tới các chủ đầu tư có kinh nghiệm phát triển các dự án năng lượng tái tạo như BCG, PC1, HDG, REE, GEG. Trong đó, PC1 được khuyến nghị mua ở vùng giá 29.000 đồng/cổ phiếu với giá mục tiêu ngắn hạn gần 34.000 đồng, tiềm năng tăng giá 15,2%.

NGẮN HẠN ĐIỆN THAN VẪN CHIẾM TỶ TRỌNG CHÍNH

Còn theo đánh giá của KBSV, Dự thảo Quy hoạch điện 8 đưa ra lộ trình cắt giảm mạnh mẽ điện than hướng tới mục tiêu giảm phát thải. Vì vậy, mặc dù trong ngắn hạn, điện than vẫn sẽ chiếm tỷ trọng chính trong cơ cấu nguồn phát nhưng trong dài hạn triển vọng sẽ bị ảnh hưởng do không còn được phát triển và vấp phải sự cạnh tranh của nhiều nhóm nguồn phát khác.

Các nguồn điện khí sẽ là mũi nhọn phát triển trong giai đoạn 2022-2035. Khi Quy hoạch điện 8 được thông qua, giai đoạn sắp tới sẽ chứng kiến sự phát triển mạnh mẽ của hàng loạt dự án điện khí. POW sẽ hưởng lợi với dự án điện khí LNG Nhơn Trạch 3&4 đi tiên phong và dự án LNG Quảng Ninh. Ngoài ra, PVGas sẽ là bên phân phối khí đầu vào cho các nhà máy nhiệt điện trong nước.

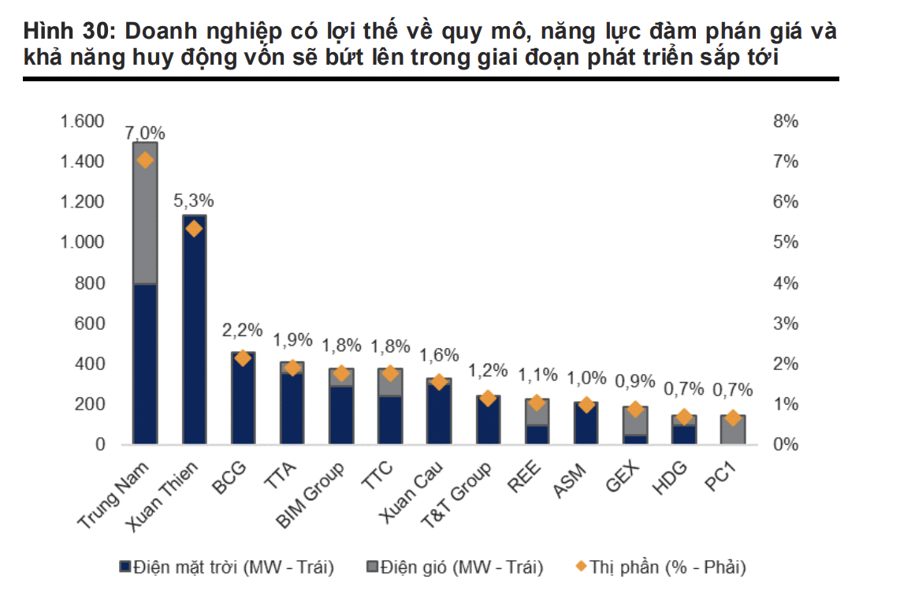

Điện gió là điểm nhấn chính trong nhóm năng lượng tái tạo, sẽ chiếm tỷ trọng lớn trong giai đoạn 2023-2050, đặc biệt là sau năm 2030. Dự kiến điện gió sẽ chiếm khoảng 18% tổng công suất hệ thống trong năm 2030 và tăng lên tỷ trọng cao nhất 29.4% vào 2050. Điện gió sẽ là lĩnh vực hấp dẫn trong đầu tư ngành điện khi có định hướng rõ từ Chính phủ và chi phí đầu tư giảm.

Những doanh nghiệp có tiềm lực tài chính và kinh nghiệm trong việc phát triển và vận hành các dự án năng lượng tái tạo sẽ có lợi thế trong việc đầu thầu nhờ quản lý hiệu quả, tiết kiếm chi phí nhờ huy động được các nguồn vốn lớn với chi phí rẻ. Một số doanh nghiệp hàng đầu trong ngành với nhiều tiềm năng có thể kể đến là PC1, REE, GEG, HDG,...

Ngoài ra, khi các vướng mắc về chính sách được giải quyết, PC1 có thể là doanh nghiệp hưởng lợi trước khi các gói thầu xây lắp điện, xây lắp đường dây và trạm biến áp tăng cao nhờ đầu tư vào các dự án điện được thúc đẩy.

Chứng khoán VnDirect cũng khuyến nghị nhà đầu tư mua vào PC1 với luận điểm: Giai đoạn 2023-24 sẽ là giai đoạn bước ngoặt lợi nhuận của PC1 nhờ hàng loạt những thương vụ mở rộng kinh doanh bao gồm mỏ niken, Bất động sản Nhà ở và Bất động sản khu công nghiệp. VnDirect dự báo một mức tăng trưởng kép EPS cao cho PC1 đạt 74% giai đoạn 2023-2024.

Khi Quy hoạch Điện 8 và chính sách giá năng lượng tái tạo dự kiến ban hành trong Q3/23 sẽ là động lực cho mảng xây lắp điện và EPC điện gió của doanh nghiệp. PC1 sẽ tiếp tục mở rộng danh mục điện tái tạo, bao gồm 81MW thủy điện nhỏ trong giai đoạn 2023-2025. Ngoài ra, doanh nghiệp đang tiến hành khảo sát hơn 1.000MW điện gió cả trên bờ và ngoài khơi, thực hiện hóa tham vọng phát triển thêm 350MW NLTT từ nay đến 2025.

Các dự án điện gió của PC1 là một trong những dự án nổi bật của Đông Nam Á, đảm bảo đầy đủ các tiêu chuẩn quản trị, môi trường (ESG) và đang được hưởng chính sách lãi vay rất ưu đãi (5-6%/năm) thấp hơn nhiều so với các dự án vay nội tệ (~10-11%). Đây là một lợi thế rất lớn không chỉ cho tính hiệu quả của dự án mà đồng thời tạo tiền đề để doanh nghiệp tiếp tục được tài trợ các khoản vay chi phí vốn thấp trong tương lai.

Google translate

Google translate