Theo đó, Xuất nhập khẩu Đông Dương dự kiến phát hành 1.500 trái phiếu DDGH2325001 từ ngày 10/5 và ngày hoàn tất là 8/8/2023. Tổng giá trị dự kiến phát hành là 150 tỷ đồng. Tuy nhiên, DDG đã không phát hành được một trái phiếu nào do không có nhà đầu tư mua.

Lô trái phiếu của Xuất nhập khẩu Đông Dương ế ẩm không phải là điều khó hiểu đặt trong bối cảnh kinh doanh khó khăn, vay nợ tài chính ngày càng lớn khiến nhà đầu tư phải thận trọng trước khả năng trả nợ.

NỢ TĂNG CAO KHIẾN NHÀ ĐẦU TƯ E NGẠI

Sau hai năm đẩy mạnh vay nợ, hiện tại bài toán lấy tiền đâu trả nợ ngân hàng và nhà đầu tư đang là dấu hỏi cấp bách đặt ra cho những người điều hành doanh nghiệp. Đây cũng là lí do khiến nhà đầu tư e ngại về năng lực trả nợ của DDG nếu mua trái phiếu.

Các thông tin tài chính thể hiện qua từng năm của Xuất nhập khẩu Đông Dương cho thấy, chỉ trong vòng hai năm gần đây, doanh nghiệp này đã đẩy mạnh vay nợ. Nợ phải trả năm 2020 là 362 tỷ đồng tăng 856 tỷ đồng vào năm 2022 và con số này ở cuối tháng 6/2023 là 1.020 tỷ đồng. Trong đó, vay nợ tài chính là chủ yếu, năm 2020 vay nợ tài chính 326 tỷ đồng và tăng lên 845 tỷ đồng. Tương ứng chỉ trong vòng hai năm, Xuất nhập khẩu Đông Dương ghi nhận nợ tài chính phải trả tăng gấp 2,5 lần.

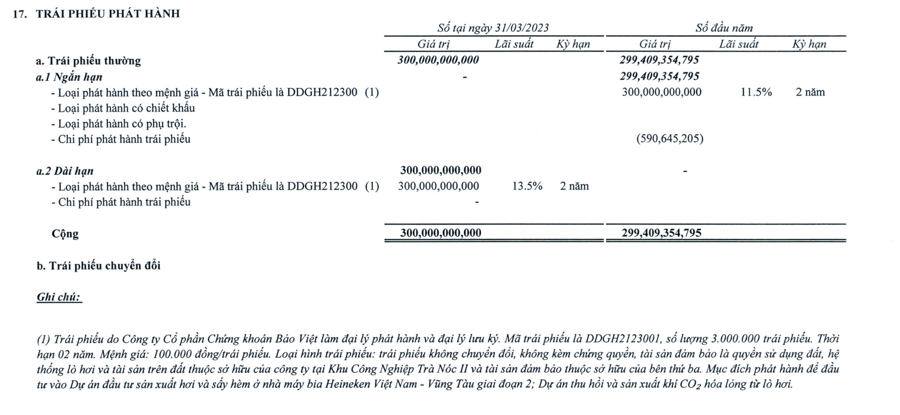

Trong đó, Xuất nhập khẩu Đông Dương đang ghi nhận vay 3 triệu trái phiếu với trị giá 300 tỷ đồng. Trái phiếu này không chuyển đổi, không kèm chứng quyền, tài sản đảm bảo là quyền sử dụng đất, hệ thống lò hơi và tài sản trên đất thuộc sở hữu công ty tại Khu công nghiệp Trà Nóc II và tài sản đảm bảo thuộc sở hữu của bên thứ ba. Mục đích phát hành để đầu tư vào Dự án đầu tư sản xuất hơi và sấy kèm ở nhà máy bia Heineken Việt Nam - Vũng Tàu giai đoạn 2, Dự án thu hồi sản xuất khí CO2 hóa lỏng từ lò hơi.

Các khoản vay nợ của Xuất nhập khẩu Đông Dương chủ yếu nhằm bổ sung vốn sản xuất kinh doanh với mức lãi suất dao động 11-12%. Trong báo cáo tài chính, hầu hết các khoản vay này đều được thuyết mình có khả năng trả nợ. Tuy nhiên, tình hình ngược lại, cho thấy Xuất nhập khẩu Đông Dương đang gặp khó khăn trong việc thanh toán các khoản nợ.

Cụ thể, mới đây, Công ty DDG đã tổ chức hội nghị người sở hữu trái phiếu và lấy ý kiến người sở hữu trái phiếu DDGH2123001 về việc thông qua phương án trả lãi, gia hạn kỳ hạn trái phiếu, thanh toán gốc trái phiếu và bổ sung, rút tài sản đảm bảo. Theo đó, lô trái phiếu trên gia hạn thêm 2 năm, ngày đáo hạn được gia hạn là 10/5/2025; lãi suất áp dụng nâng từ 11,5% lên 13,5%/năm; kỳ hạn trả lãi 6 tháng 1 lần.

Với các khoản vay nợ tài chính từ ngân hàng, tại đại hội cổ đông thường niên diễn ra cuối tháng 6 vừa qua, DDG đã trình phương án chào bán cổ phiếu riêng lẻ. Trong đó, lượng cổ phiếu dự kiến phát hành là 20 triệu cổ phiếu, giá phát hành 10.000 đồng, dự kiến thu về 200 tỷ đồng. Nếu phát hành thành công, vốn điều lệ của Doanh nghiệp sẽ tăng thêm 200 tỷ đồng, đạt 798.4 tỷ đồng. DDG cho biết, toàn bộ số tiền thu về sẽ được sử dụng để thanh toán tiền vay ngân hàng.

Tổng Giám đốc Trần Kim Sa chia sẻ, do tình hình kinh doanh giảm, các khoản nợ vay đến hạn cần có dòng vốn phù hợp nên mới trình phát hành thêm 200 tỷ để hoàn trả cho các khoản vay ngắn hạn tại Ngân hàng.

Trước đó, tại nghị quyết HĐQT số 298A/2022/DDG/NQ-HĐQT thông qua triển khai phương án phát hành cổ phiếu theo chương trình lựa chọn cho người lao động năm 2022 ngày 29/08/2022, Công ty dự kiến sử dụng số tiền thu 28 tỷ đồng được để trả các khoản nợ vay ngân hàng đến hạn theo các giấy nhận nợ. Tuy nhiên, sau đó công ty đã chuyển sang dùng mua đồ văn phòng cho công ty, sau đó lại chuyển sang mục đích khác là bổ sung vốn lưu động. Việc thay đổi mục đích liên tục cho thấy Xuất nhập khẩu đang bí bách với dòng tiền kinh doanh.

Thực tế cho thấy, nợ ngắn hạn 595 tỷ đồng vượt tài sản ngắn hạn 541 tỷ đồng. Trong cơ cấu tài sản ngắn hạn, tiền và các khoản tương đương tiền chỉ có hơn 3 tỷ đồng, đầu tư tài chính ngắn hạn 48 tỷ đồng còn lại 438 tỷ đồng là các khoản phải thu mà phải thu ngắn hạn của khách hàng chỉ 126 tỷ đồng, trả trước cho người bán ngắn hạn lên tới 203 tỷ đồng.

KINH DOANH KHÓ KHĂN

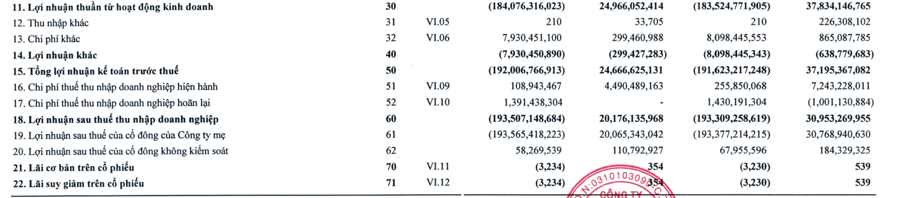

Báo cáo tài chính quý 2/2023 ghi nhận tình hình kinh doanh sa sút của doanh nghiệp này trong bối cảnh vay nợ khó trả. Theo đó, doanh thu giảm mạnh từ 250 tỷ đồng xuống còn 192 tỷ đồng, chi phí tài chính tăng mạnh dẫn tới lỗ thuần từ hoạt động kinh doanh 184 tỷ đồng. Chi phí tài chính tăng chủ yếu do chi phí lãi vay tăng mạnh, các chi phí tài chính khác tăng vọt từ 207 triệu đồng lên 155,8 tỷ đồng nhưng không được thuyết minh chi tiết.

Sau khi trừ đi các khoản chi phí phát sinh, Xuất nhập khẩu Đông Dương báo lỗ 193 tỷ đồng trong khi cùng kỳ năm ngoái còn lãi 20 tỷ đồng. Lũy kế từ đầu năm tới nay, Xuất Nhập khẩu Đông Dương lỗ 193 tỷ đồng.

Năm 2023, DDG đặt mục tiêu doanh thu gần 1.100 tỷ đồng, tăng 10,8% so với thực hiện 2022. Tuy nhiên, lợi nhuận sau thuế mục tiêu chỉ là 12 tỷ đồng, giảm hơn 72,9%. Doanh nghiệp không có kế hoạch chia cổ tức cho năm 2022 và 2023. Nếu 6 tháng cuối năm tình hình không cải thiện, DDG khó đạt được mục tiêu đã đề ra.

Đáng lưu ý, trong bối cành kinh doanh khó khăn, nợ nần chồng chất, trong 2 ngày 07 và 08/08, Chủ tịch Nguyễn Thanh Quang và Tổng Giám đốc Trần Kim Sa đã đăng ký mua tổng cộng 1,8 triệu cổ phiếu. Trước thông tin 2 lãnh đạo đăng ký mua cổ phiếu, giá DDG tăng 2 phiên liên tiếp, trong đó phiên 09/08 tăng bật trần, lên 10.200 đồng/cổ phiếu. Đến phiên 11/8, thị giá DDG giảm còn 9.900 đồng/cổ phiếu, ước tính với giá này bà Sa và ông Quang sẽ phải chi tổng cộng 17,8 tỷ để hoàn tất mua cổ phiếu.

Google translate

Google translate