Nhận định về ngành bán lẻ mới đây, các chuyên gia phân tích của Chứng khoán Rồng Việt (VDSC) cho rằng các phân khúc chính của ICT/CE gồm máy tính xách tay, máy tính bảng, điện thoại, điều hòa, tủ lạnh, máy giặt, TV đang bước vào giai đoạn bão hòa, thể hiện bằng tỷ lệ thâm nhập cao và doanh số bán hàng trì trệ, nên tất cả các doanh nghiệp đều tập trung mở rộng thị phần như cách để đạt mức tăng trưởng cao hơn mức một chữ số của thị trường chung.

Điều đó có nghĩa là các lĩnh vực này dự báo chỉ đạt mức tăng trưởng một con số nhờ sự hỗ trợ của xu hướng cao cấp hóa sự gia tăng của tầng lớp trung lưu ở Việt Nam cùng với chu kỳ thay thế 2-4 năm đối với các sản phẩm ICT, 4 -9 năm đối với CE trong trung hạn sau pha tăng trưởng mạnh 2013-2023.

Sự chuyển đổi nhanh chóng trong thói quen tiêu dùng ICT/CE sang online, tác động mạnh mẽ lên các gã khổng lồ bán lẻ trong trung hạn.

Tổng giá trị thị trường ICT/CE tăng trưởng âm trong tổng thể năm 2023 như đã đề cập ở trên, tuy nhiên, thị trường lại chứng kiến sự phát triển nhanh chóng của các sản phẩm ICT/CE trên 5 nền tảng Thương mại điện tử (ECPs), với doanh số tăng trưởng trên 40%, trong khi các đại gia bán lẻ (MWG, FRT) cho thấy doanh số bán hàng sụt giảm ở cả kênh offline và online.

Điều này hàm ý hai điểm quan trọng: Thứ nhất, người tiêu dùng không còn ngại mua những mặt hàng có giá trị trên ECP nếu đảm bảo chất lượng/số lượng. Nó tiếp tục gây thiệt hại cho các nhà bán lẻ ICT/CE chủ yếu phụ thuộc vào chuỗi cửa hàng vật lý như MWG, FRT (Cửa hàng vật lý chiếm hơn 70% doanh thu thuần của họ).

Thứ hai, ECPs đang hoạt động tốt hơn các trang web đặt hàng do các nhà bán lẻ thuần vận hành. Hiện tại họ đang bắt đầu chuyển đổi mô hình kinh doanh sang phụ thuộc nhiều hơn vào bán hàng online (*). Tuy nhiên, VDSC cho rằng MWG, FRT phải đốt một khoản tiền khổng lồ để xây dựng lợi thế quy mô (cơ sở khách hàng lớn), qua đó hỗ trợ tối ưu hóa chi phí như chi phí vận chuyển & kho bãi và mở rộng doanh thu nhanh trên diện rộng, dẫn đến lợi nhuận lớn như Shopee.

Tuy nhiên, do tiềm lực tài chính nhỏ hơn nhiều (so với ECPs) và rào cản gia nhập cực cao do Shopper, Lazada, Tiki xây dựng trong 10 năm qua, các nhà bán lẻ ICT/CE của Việt Nam có thể sẽ thất bại trước các nền tảng Thương mại điện tử (ECPs) ở thị trường này.

Đại diện MWG phát biểu tại Đại hội cổ đông 2024 cho rằng: "Sắp tới mảng điện máy, di động của chúng tôi sẽ có một cánh quân mới, độc lập tác chiến trong lĩnh vực Thương mại Điện tử. Thương mại điện tử của Thế Giới Di Động có thể mang tên là TMĐT V.I.P".

Còn đại diện FRT cho biết tại Đại hội cổ đông 2024: “FPT Shop là nhà bán lẻ ICT/CE đầu tiên tham gia “làn sóng” bán hàng trực tiếp của TikTok Shop, “chơi lớn” bằng việc tung ra đợt bán hàng trực tuyến dòng iPhone 15 với thời gian live 15 tiếng ở phiên live diễn ra vào T9-2023. Do đó, chúng tôi sẽ tiếp tục đầu tư theo hướng này vào năm 2024 và hơn thế nữa”.

Quan điểm của VDSC về thế khó của nhà bán lẻ VN ICT/CE trước ECPs rằng: Shopee sở hữu lượng khách hàng lớn và đa dạng hóa SKU (FMCG, ICT/CE, hàng văn phòng phẩm,… với phân khúc cấp thấp đến cao cấp) và quy trình giao hàng toàn diện đúng thời gian, đủ số lượng, thao tác nhanh từ khâu đặt hàng đến nhận hàng, đủ điều kiện để giải bài toán tối ưu hóa chi phí giao hàng nhờ trạng thái tối đa công suất giao hàng, giúp tối ưu lộ trình vận chuyển.

Trong khi đó, MWG/FRT chỉ bán sản phẩm ICT/CE và có lượng khách hàng nhỏ hơn, phải chờ lâu để gom đủ đơn hàng để thực hiện một chuyến vận chuyển, dẫn đến tỷ lệ đánh giá từ khách hàng thấp hơn do phải chờ lâu hơn và phát sinh chi phí giao hàng/doanh thu thuần cao hơn xe hàng chỉ có hàng đi một chiều giao, không tối ưu được lộ trình vận chuyển so với ECP.

Các gã khổng lồ bán lẻ ICT/CE cũng sẽ đối mặt với khó khăn ngay chính trên kênh ưu thế - offline do vị thế cao hơn của các nhà bán lẻ non trẻ.

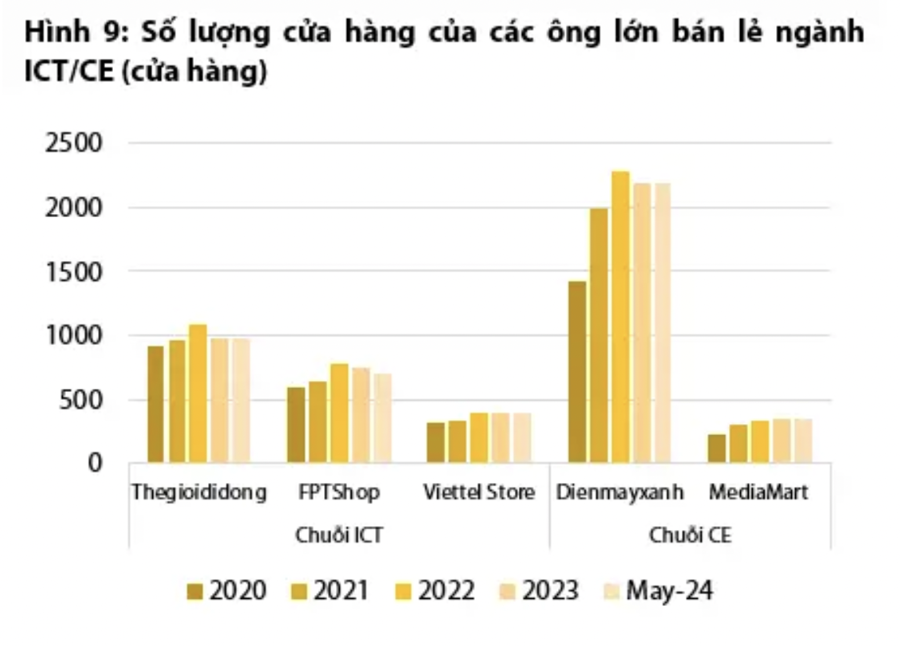

Các nhà bán lẻ này đã tiến hành đóng cửa hàng loạt cửa hàng trái ngược với việc mở rộng cửa hàng của các nhà bán lẻ nhỏ hơn, song song với việc doanh số bán hàng trên mỗi cửa hàng giảm mạnh trong giai đoạn 2021-2023.

Nó ngụ ý việc không thành công trong khai thác tệp khách hàng mới từ các tỉnh thành khác (ví dụ, Điện Máy Xanh so với Mediamart, Điện Máy Chợ Lớn ở miền Bắc và Duyên hải miền Trung), thêm vào đó, các chuỗi này còn bị đe dọa trước sự tăng trưởng nhanh chóng từ các nhà bán lẻ non trẻ (CellPhoneS, HhaMobile, Shopdunk, Didongviet), thực hiện chính sách giá rẻ hơn nhưng vẫn đảm bảo trải nghiệm khách hàng tương tự (dịch vụ hỗ trợ trước và sau mua hàng).

Do đó, MWG hay FRT đều có xu hướng giảm giá bán hoặc tăng chính sách khuyến mãi để giành lại thị phần đã mất trước sự phát triển của các nhà bán lẻ nhỏ hơn và sàn thương mại điện tử.

"Tóm lại, chúng tôi cho rằng việc thu hẹp thị phần từ các đại gia (MWG, FRT) trước các nhà bán lẻ vị thành niên và các nền tảng thương mại điện tử có tác động tiêu cực đến tiềm năng tăng trưởng doanh số, bằng hoặc thấp hơn mức trung bình ngành", các chuyên gia phân tích của Chứng khoán Rồng Việt nhấn mạnh.

Google translate

Google translate