Tỷ giá đồng USD đang ở ngưỡng thấp nhất gần 3 năm, trong bối cảnh giới đầu tư rót tiền trở lại vào những tài sản có độ rủi ro cao hơn. Giới phân tích dự báo xu hướng mất giá của bạc xanh sẽ tiếp tục trong năm 2021.

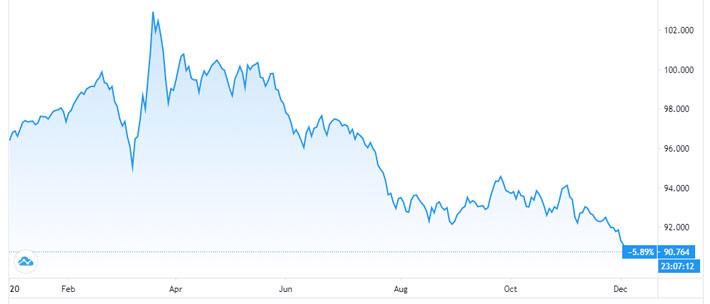

Đầu giờ sáng ngày 7/12 theo giờ Việt Nam, chỉ số Dollar Index - thước đo sức mạnh USD so với một rổ gồm 6 đồng tiền chủ chốt khác - dao động quanh ngưỡng 90,8 điểm. Hôm thứ Sáu, chỉ số này có lúc trượt dưới 90,7 điểm, thấp nhất kể từ tháng 4/2018. Nếu tính từ đầu năm, Dollar Index hiện giảm 6%, còn nếu tính từ mức đỉnh 102 điểm thiết lập hồi tháng 3, chỉ số này đã giảm 11%.

NHỮNG YẾU TỐ GÂY MẤT GIÁ USD

Động lực đưa tỷ giá USD tăng mạnh hồi tháng 3 là virus corona chủng mới trở thành đại dịch toàn cầu, thúc đẩy giới đầu tư ồ ạt tìm kiếm những tài sản an toàn. Trong đó, USD và trái phiếu kho bạc Mỹ rất được ưa chuộng.

Gần đây, khi một loạt vaccine ngừa Covid-19 cho kết quả thử nghiệm khả quan, thị trường chứng khoán thế giới đã tăng điểm mạnh. Các tài sản có độ rủi ro cao hơn khác cũng đồng loạt tăng giá. Trái lại, USD trượt giá nhanh so với các đồng tiền mạnh khác. Tuần trước, cả Euro và Bảng Anh đều đạt mức cao nhất 2 năm so với USD, trong khi Franc Thụy Sỹ đạt đỉnh 6 năm.

Cùng với bước tiến về vaccine Covid-19, USD còn chịu sức ép mất giá từ việc ông Joe Biden đắc cử Tổng thống Mỹ, Quốc hội Mỹ có thể sắp thông qua một gói kích cầu kinh tế mới, và Cục Dự trữ Liên bang Mỹ (Fed) cam kết duy trì chính sách tiền tệ siêu lỏng lẻo để vực dậy tăng trưởng.

Tất cả những yếu tố này làm gia tăng kỳ vọng tăng phát (reflation - sự gia tăng lượng tiền mặt được sử dụng trong nền kinh tế) trong 2021. Giao dịch USD dựa trên kỳ vọng tăng phát (reflation trade) là cơ sở để giới phân tích dự báo USD sẽ tiếp tục mất giá trong năm tới.

Thuế quan mà Mỹ áp lên hàng hóa nhập khẩu, nhất là từ Trung Quốc, đã góp phần đưa USD tăng giá trong những năm gần đây, theo Giám đốc đầu tư Mark Haefele của UBS Global Wealth Management. Căng thẳng địa chính trị mà thuế quan gây ra khiến giới đầu tư tìm đến những "vịnh tránh bão" như USD. Trong khi đó, ông Biden được dự báo sẽ theo đuổi chính sách bớt cứng rắn hơn với Trung Quốc, và điều này được cho là sẽ có lợi cho tăng trưởng toàn cầu, nhưng lại tạo áp lực giảm giá cho USD.

Hai phe Dân chủ và Cộng hòa trong Quốc hội Mỹ đang cố gắng thông qua một gói kích cầu trị giá 908 tỷ USD. Một lượng tiền như vậy bơm vào nền kinh tế, cộng thêm lãi suất cơ bản siêu thấp, chính là một công thức cho sự mất giá của đồng tiền.

"Chúng tôi dự báo đồng USD sẽ mất giá thêm từ 5-10% trong năm 2021 do Fed tạo điều kiện để nền kinh tế tăng nóng", chuyên gia kinh tế trưởng Carsten Brzeski của ING nhận định trong một báo cáo được hãng tin CNBC trích dẫn. Nhà băng Hà Lan này cho rằng tỷ giá USD so với Euro sẽ trượt về mức 1,25 USD đổi 1 Euro trong 2021.

Diễn biến chỉ số Dollar Index từ đầu năm đến nay - Nguồn: Trading View.

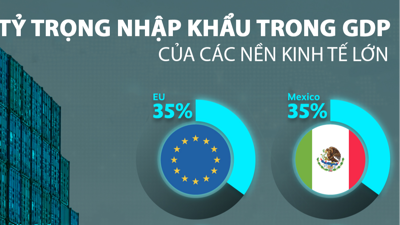

Cũng theo ông Brzeski, xu hướng mất giá của USD có thể khiến Ngân hàng Trung ương châu Âu (ECB) lo ngại, và mối lo này có thể được phản ánh trong cuộc họp chính sách tiền tệ ngày 10/12 của ECB. Tuy nhiên, do bản chất mất giá trên diện rộng của USD, bao gồm trượt giá so với các đồng tiền của khu vực châu Á, nên tỷ giá của Euro dựa trên tỷ trọng thương mại (trade-weighted) nói chung không có nhiều biến động.

TƯƠNG QUAN TỶ GIÁ USD VÀ THỊ TRƯỜNG CHỨNG KHOÁN

Từ giờ trở đi, tình trạng mất giá trên diện rộng của USD và xu hướng tăng điểm của thị trường chứng khoán toàn cầu có thể chậm lại. Tuy nhiên, mối tương quan tỷ lệ nghịch giữa tỷ giá USD và giá cổ phiếu có thể duy trì trong thời gian tới - theo chuyên gia kinh tế trưởng Jonas Goltermann của Capital Economics.

"Diễn biến trong tháng qua hoàn toàn nhất quán với mối quan hệ giữa chứng khoán và đồng USD được ghi nhận trong năm nay. Tương quan này cũng đang ở cấp độ mạnh nhất kể từ sau khủng hoảng tài chính toàn cầu", ông Goltermann nhận định trong một báo cáo. "Chúng tôi cho rằng một môi trường với chính sách tiền tệ nới lỏng của Fed và sự phục hồi kinh tế toàn cầu sẽ giúp duy trì mối quan hệ chặt chẽ này giữa một bên là đồng USD suy yếu và một bên là chứng khoán tăng điểm".

Ông Goltermann cho rằng từ khi đại dịch xuất hiện, xu hướng dịch chuyển sang các tài sản rủi ro ngày càng có quan hệ chặt chẽ với diễn biến tỷ giá USD, trong bối cảnh lãi suất chính sách và lợi suất trái phiếu chính phủ tương đối ổn định ở mức thấp trên khắp thế giới - một môi trường tương tự như trong giai đoạn hậu khủng hoảng tài chính toàn cầu.

"Môi trường như vậy chỉ thay đổi sau khi Fed bắt đầu giảm nới lỏng định lượng (QE) vào năm 2013, và mối quan hệ giữa sự ham thích rủi ro và tỷ giá đồng USD suy yếu khi Fed chuyển sang thắt chặt chính sách", ông Goltermann nói.

Trong thời gian Fed cắt giảm QE - giảm dần lượng tiền bơm vào thị trường thông qua việc mua trái phiếu - giá trái phiếu kho bạc Mỹ đã sụt giảm, dẫn tới lợi suất tăng vọt.

"Chúng tôi cho rằng lãi suất chính sách và lợi suất trái phiếu chính phủ trên toàn cầu sẽ tiếp tục ổn định thêm ít nhất vài năm nữa, thậm chí lâu hơn", ông Goltermann dự báo. "Bởi vậy, cho dù vaccine Covid-19 có được triển khai nhanh chóng như thế nào, tâm lý ham thích rủi ro vẫn sẽ là một nhân tố chủ đạo ảnh hưởng đến tỷ giá đồng USD".

Google translate

Google translate