Ngay sau khi Nghị định 81 có hiệu lực, nhu cầu mua trái phiếu doanh nghiệp đang bị nén lại. Cùng tình trạng nguồn cung sụt giảm, thị trường này dự kiến sẽ tiếp tục tăng nhiệt trong quý cuối năm.

Nhu cầu thị trường gia tăng

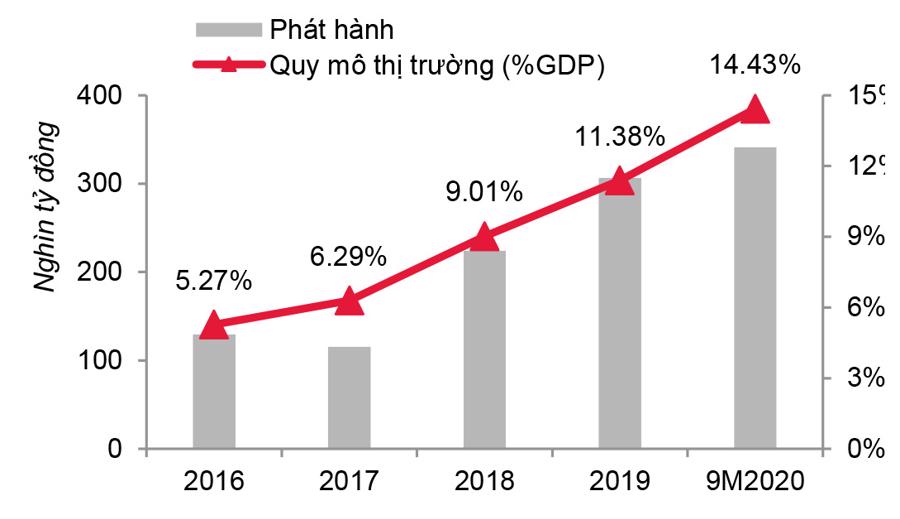

Theo báo cáo thị trường trái phiếu 9 tháng đầu năm 2020 của Công ty Chứng khoán SSI, trong quý 3/2020, các doanh nghiệp phát hành tổng cộng 164,4 nghìn tỷ đồng trái phiếu, tăng 29% so với quý trước và tăng 95% so với cùng kỳ 2019.

Tổng lượng phát hành 9 tháng đầu năm là 341 nghìn tỷ đồng, tăng 79% so với cùng kỳ 2019, trái phiếu phát hành riêng lẻ chiếm tới 94% tổng phát hành.

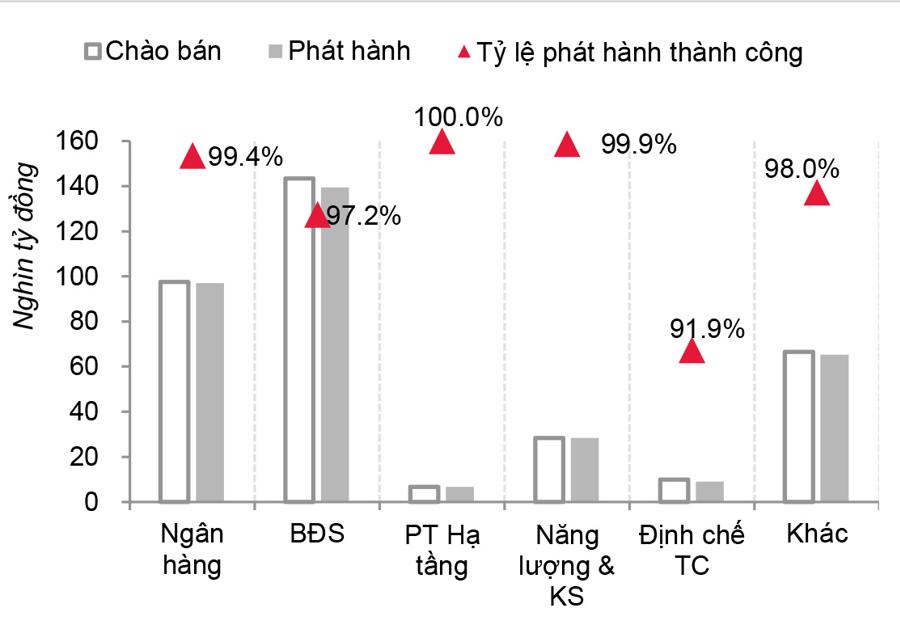

Xét về cơ cấu, các doanh nghiệp bất động sản phát hành 137,5 nghìn tỷ đồng chiếm 40,3%; ngân hàng phát hành 95,6 nghìn tỷ đồng chiếm 28%; doanh nghiệp năng lượng và khoáng sản phát hành 27,8 nghìn tỷ đồng chiếm 8,2%; các định chế tài chính khác phát hành 9 nghìn tỷ đồng chiếm 2,7%; doanh nghiệp phát triển hạ tầng phát hành 6,7 nghìn tỷ đồng chiếm 2%; còn lại là các doanh nghiệp khác.

Quy mô phát hành trái phiếu doanh nghiệp. Nguồn SSI.

Nhìn chung, quy mô thị tính trên GDP tăng nhanh từ mức 11,4% tại cuối 2019 lên 14,4% vào cuối tháng 9/2020. Lượng chào bán ra thị trường trong 9 tháng năm 2020 đã vượt tổng lượng chào bán của cả năm 2019; tỷ lệ phát hành/khối lượng chào bán bình quân 9 tháng 2020 đã tăng lên mức 98% từ mức 93% của năm 2019. Hiểu đơn giản, quy mô phát hành trái phiếu doanh nghiệp tăng nhưng cầu mua của thị trường còn tăng nhiều hơn.

Tỷ lệ phát hành thành công của tất cả các nhóm đều cải thiện trong đó mạnh nhất là nhóm trái phiếu bất động sản khi tăng từ mức 87,5% (2019) lên tới 97,2% (9 tháng 2020).

Đáng chú ý, lượng phát hành riêng lẻ tăng vọt trong tháng 8 và sụt giảm mạnh trong tháng 9. Diễn biến này không có nhiều bất ngờ khi các điều kiện phát hành riêng lẻ bị siết chặt hơn tại Nghị định 81/2020/NĐ-CP sửa đổi, bổ sung Nghị định 163/2018/NĐ-CP có hiệu lực từ 01/9/2020, các doanh nghiệp có nhu cầu huy động vốn qua kênh trái phiếu sẽ phải chuyển sang hình thức phát hành ra công chúng.

Như vậy có thể thấy, nhu cầu thị trường đối với trái phiếu doanh nghiệp đang ở mức rất cao nhưng lại bị nén bởi Nghị định 81.

Tỷ lệ phát hành thành công của từng nhóm trái phiếu doanh nghiệp. Nguồn SSI.

Tăng nhiệt quý cuối năm

Ở một nguồn huy động vốn khác, tăng trưởng tín dụng 9 tháng mới đạt 6,09% trong khi Ngân hàng Nhà nước dự kiến cả năm 2020 có thể đạt 8-10%, tức là có khoảng 150-320 nghìn tỷ đồng tín dụng tăng thêm trong quý 4/2020.

Cùng việc Ngân hàng Nhà nước giãn lộ trình giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn, giảm trần lãi suất tiền gửi và cho vay ngắn hạn lần thứ 3 trong năm nay nên các doanh nghiệp cần vốn khả năng cao sẽ quay trở lại kênh tín dụng của các ngân hàng thương mại vốn có đủ năng lực và trình độ để thẩm định và xử lý các rủi ro phát sinh.

Hiện tại, các quy định về hồ sơ phát hành và công bố thông tin đang khắt khe hơn khi phát hành riêng lẻ, các bước thực hiện cũng tốn thời gian hơn (Ủy ban Chứng khoán cấp Giấy chứng nhận đăng ký phát hành trái phiếu ra công chúng trong vòng 30 ngày kể từ ngày nhận đủ hồ sơ hợp lệ, phải hoàn thành phân phối trong vòng 90 ngày nếu không sẽ bị thu hồi Giấy phép).

Từ hai yếu tố trên và hoạt động xếp hạng tín nhiệm trái phiếu doanh nghiệp được đẩy mạnh sẽ khiến việc phát hành ra công chúng khó có thể tăng nhanh. Tức nguồn cung không còn dồi dào.

Trái lại, lãi suất tiền gửi tiếp tục giảm mạnh 70-110 điểm phần trăm trong quý 3, đưa lãi suất tiền gửi về vùng thấp lịch sử, hiện chỉ giữ ở mức 3-3,8%/năm với kỳ hạn dưới 6 tháng, 3,7-5,0%/năm với kỳ hạn 6 đến dưới 12 tháng, 4,9-5,8%/năm với kỳ hạn 12,13 tháng.

Chênh lệch lãi suất giữa trái phiếu doanh nghiệp và lãi suất tiền gửi tiếp tục giãn rộng, đang khoảng từ 2%-4%/năm. Điều này tạo thêm sức hút về phía cầu.

"Trong khi nhu cầu với trái phiếu doanh nghiệp tăng cao nhưng nguồn cung sụt giảm sẽ khiến thị trường tiếp tục tăng nhiệt trong quý 4/2020", nhóm chuyên gia tại SSI nhận định.

Google translate

Google translate