Đánh giá về triển vọng thị trường chứng khoán năm 2024 tại hội thảo Triển vọng kinh tế vĩ mô và thị trường chứng khoán năm 2024 do FiinGroup tổ chức, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup dự báo có 3 yếu tố tác động tích cực đến thị trường chứng khoán năm 2024.

BA ĐỘNG LỰC CHO CHỨNG KHOÁN NĂM 2024

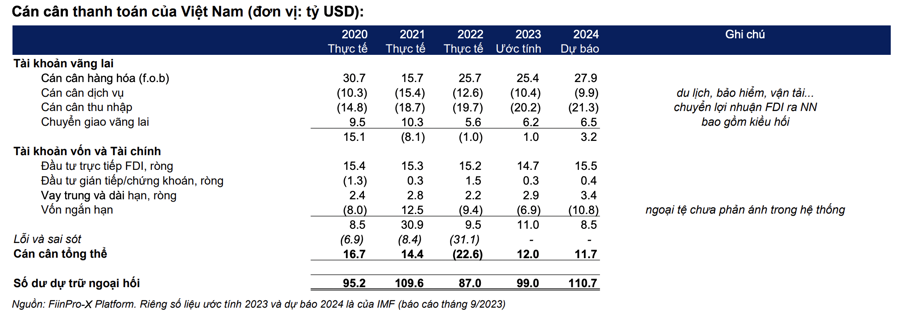

Thứ nhất, dự báo cung tiền được nới lỏng một cách chọn lọc thể hiện qua tăng trưởng tín dụng một số ngành chủ đạo. Tín dụng được mở rộng đặc biệt là các ngành phi bất động sản do cầu hồi phục bao gồm: tài nguyên cơ bản (thép), thực phẩm, công nghiệp, du lịch & giải trí và tiện ích (năng lượng điện, nước...). Tiếp tục môi trường lãi suất thấp nhưng không phải tất cả các ngành/doanh nghiệp gắn với môi trường vĩ mô hồi phục. Tỷ giá ổn định nhờ kiểm soát tài khoản vốn và dự trữ ngoại hối tăng cao.

Thứ hai, triển vọng tích cực một số ngành gắn với cầu nội địa và xuất khẩu hồi phục. Xuất khẩu dự kiến tăng trưởng khoảng 8-10% năm 2024. Những ngành Nông nghiệp vẫn tăng trưởng tốt mặc dù Dệt may, da giầy, gỗ... phục hồi còn chậm. Thủy sản thì theo dõi khả năng gỡ bỏ thẻ vàng vào EU. Bán lẻ và hàng tiêu dùng tiếp tục hồi phục từ quý 4-2023 và kéo dài sang 2024.

Thứ ba, giảm các sự kiện xử lý vi phạm lớn vốn tạo ra biến động lớn cho thị trường chứng khoán. Các sự kiện vi phạm có tác động lớn giảm. Thị trường đã “quen” với các tin tức tiêu cực đó nhất là với trái phiếu và vi phạm chứng khoán.

Tuy nhiên, vẫn còn nhiều rủi ro cho thị trường như bất động sản chưa giảm giá. Cấp phép dự án và tháo gỡ pháp lý chậm và dẫn đến vốn cho bất động sản chưa khai thông. Hiện nợ xấu NPL và tỷ lệ tạo lập nợ xấu (nhóm 3-5) đang tăng cao cộng với vi phạm nghĩa vụ nợ trái phiếu doanh nghiệp ở mức cao tạo tác động chéo sang chất lượng tài sản ngân hàng.

Nhà đầu tư nước ngoài tiếp tục chuyển thu nhập về nước và khối ngoại tiếp tục xu hướng bán ròng nhằm tận dụng chênh lệch lãi suất.

Về mặt định giá thị trường, bà Đỗ Hồng Vân - Trưởng nhóm Phân tích dữ liệu, Khối dịch vụ Thông tin Tài chính, FiinGroup cho rằng mặt bằng định giá cao cũng đang là yếu tố gây thách thức với thị trường chứng khoán. Theo đó, định giá P/E hiện ở mức 13,1 lần - thấp hơn trung bình giai đoạn từ 2015 đến nay và nhiều nhận định cho rằng định giá thị trường đang ở mức rất hấp dẫn.

Tuy nhiên, nhà đầu tư cần nhìn sâu hơn từng lớp ngành, lớp cổ phiếu bên trong để đánh giá định giá thực sự của thị trường. Nếu không tính đến nhóm bất động sản, P/E thị trường đã cán mốc 23,5 lần – cao hơn định giá khi VN-Index vượt mốc 1.500 điểm để thiết lập mức đỉnh lịch sử từ trước đến nay.

NHÓM NÀO NHIỀU TRIỂN VỌNG LỢI NHUẬN TÍCH CỰC?

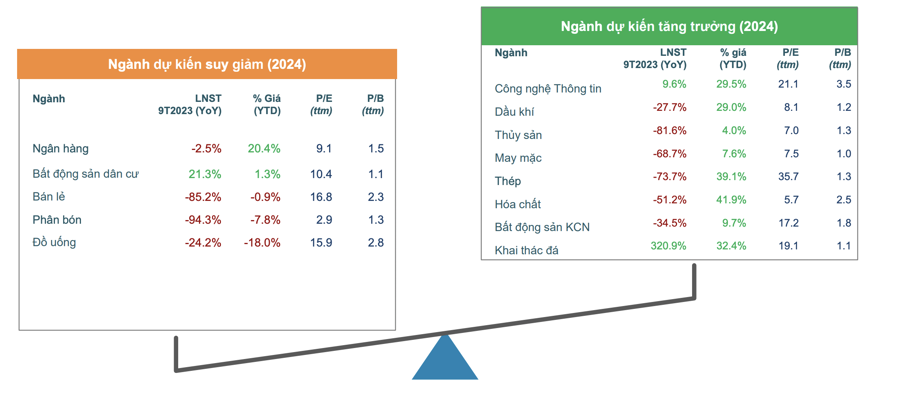

Cho cả năm 2024, các chuyên gia của FiinGroup đưa ra nhóm ngành có triển vọng tích cực.

Đầu tiên, nhóm Công nghệ thông tin. Tiến trình chuyển đổi số và xu hướng AI đang kích thích chi tiêu cho phần mềm và dịch vụ CNTT, đặc biệt ở lĩnh vực liên quan đến Cloud; Doanh nghiệp IT trong nước có lợi thế chi phí thấp và đa dạng sản phẩm.

Thứ hai, nhóm bất động sản khu công nghiệp: Kỳ vọng FDI vào Việt Nam cải thiện nhờ dịch chuyển dòng vốn từ Trung Quốc và sự hồi phục ở dòng vốn từ các quốc gia truyền thống như Singapore, Hàn Quốc, Nhật Bản; Giá cho thuê tăng do nguồn cung mới hạn chế. Rủi ro từ dòng vốn từ các quốc gia chủ đạo hồi phục chậm do môi trường lãi suất cao kéo dài và triển vọng kinh tế kém hơn dự báo; Trở ngại về pháp lý trong xây mới Khu công nghiệp, Thiếu nhân lực chất lượng cao, nguồn cung điện.

Thứ ba, nhóm Dầu khí : Cơ hội: Giá dầu dự báo neo ở mức cao trong năm 2024 nhờ (1) sản xuất công nghiệp trên đà hồi phục (với động lực chính từ Trung Quốc nhờ nỗ lực nới lỏng chính sách để thúc đẩy tăng trưởng) và (2) nguồn cung thắt chặt khi căng thẳng địa chính trị tiếp diễn. Rủi ro gồm hoạt động sản xuất ở Trung Quốc hồi phục chậm và tăng trưởng toàn cầu chững lại.

Thứ tư, nhóm Xuất khẩu: Cơ hội khi nhu cầu tiêu dùng ở các thị trường xuất khẩu chính (Mỹ, Châu Âu, Trung Quốc) dần hồi phục và các nhà bán lẻ tăng nhập khẩu. Rủi ro gồm cầu hồi phục chậm hơn dự báo, Cạnh tranh với các nguồn cung giá thấp từ Ecuador, Ấn Độ, Bangladesh, Rủi ro địa chính trị.

Thứ năm, nhóm Thép: Xuất khẩu hồi phục; Tăng trưởng lợi nhuận nhờ biên cải thiện khi giá bán ra nhích lên nhưng giá NVL đầu vào (quặng sắt, than cốc) biến động nhẹ hoặc đi ngang và tối ưu hàng tồn kho. Rủi ro: Thị trường Bất động sản trầm lắng kéo dài; Giá điện tăng.

Cuối cùng là nhóm Hóa chất: Cơ hội: Nhu cầu tiêu thụ thiết bị bán dẫn toàn cầu sẽ tăng mạnh +20,2% trong năm 2024 (vs. +10% dự báo trước đó) nhờ xu hướng gia tăng sử dụng các sản phẩm AI và tồn kho máy tính/điện thoại sẽ trở về mức bình thường nửa cuối 2024. Rủi ro: Ngành bán dẫn hồi phục chậm hơn dự kiến; Chi phí nguyên liệu đầu vào (quặng apatit, than, điện…) tăng.

Ngược lại, nhóm ngân hàng dự báo tiêu cực khi rủi ro nợ xấu liên quan các khoản cho vay vào bất động sản và trái phiếu doanh nghiệp tăng dẫn đến áp lực trích lập dự phòng lớn. Khả năng hấp thụ vốn của nền kinh tế còn yếu, Tăng trưởng tín dụng thấp và NIM thu hẹp.

Thu nhập ngoài lãi kém đi khi mảng banca và tư vấn phát hành bị ảnh hưởng bởi các diễn biến tiêu cực gần đây liên quan đến hoạt động bán chéo bảo hiểm và phát hành trái phiếu doanh nghiệp.

Nhóm bất động sản cũng tương tự khi trong tình trạng ảm đạm của thị trường bất động sản nhà ở kéo dài hơn dự kiến do những điểm nghẽn về cơ chế pháp lý và nguồn vốn chưa được khơi thông (Dự thảo Luật Đất đai sửa đổi chưa được thông qua…). Rất ít dự án nhà ở được cấp phép xây dựng hay mở bán; Giá bán sơ cấp lẫn thứ cấp không có biến động mạnh trong khi các chủ đầu tư đẩy mạnh chính sách chiết khấu, Biên lợi nhuận thu hẹp.

Nhóm bán lẻ: Mảng kinh doanh Điện máy-Điện thoại được cho là đang ở giai đoạn bão hòa riêng mảng Điện máy còn chịu ảnh hưởng tiêu cực bởi thị trường nhà ở, cạnh tranh ngày càng gay gắt gây á lực lên tăng trưởng Doanh thu và Biên lợi nhuận.

Nhóm tiêu cực cuối cùng là nhóm phân bón: Hiện tượng El Nino được dự báo sẽ gia tăng vào các tháng cuối năm 2023 và đầu năm 2024, tác động tiêu cực lên hoạt động trồng trọt đặc biệt là lúa gạo – chiếm 50% tổng diện tích gieo trồng ở Việt Nam làm giảm nhu cầu sử dụng phân bón. Giá bán phân bón 2024 được dự báo ổn định so với 2023 nhờ nguồn cung dồi dào.

Google translate

Google translate