FiinRatings vừa có báo cáo phân tích ngành cảng biển Việt Nam trong đó nhấn mạnh trong năm 2023, tuy gặp những khó khăn nhất định khi khi chịu ảnh hưởng từ suy thoái kinh tế ở cả trong và ngoài nước, ngành cảng biển Việt Nam vẫn ghi nhận những kết quả tích cực khi sản lượng hàng hóa thông qua tại các cảng biển tăng trưởng nhẹ.

SẢN LƯỢNG HÀNG HÓA QUA CẢNG BIỂN TĂNG 11,3%

Theo quan sát của FiinRatings, triển vọng kinh doanh ngành cảng biển năm 2024 tương đối tích cực khi kim ngạch xuất, nhập khẩu hàng hóa trong 6 tháng đầu năm tăng mạnh, các doanh nghiệp đã có số lượng đơn đặt hàng trở lại mặc dù giá đơn hàng không tăng. Tuy vậy, vẫn còn không ít thách thức khi xung đột địa chính trị tiếp tục căng thẳng đẩy giá cước vận tải lên cao, một số mặt hàng xuất khẩu chủ lực chịu sức ép điều tra thuế chống bán phá giá tại thị trường Mỹ và EU.

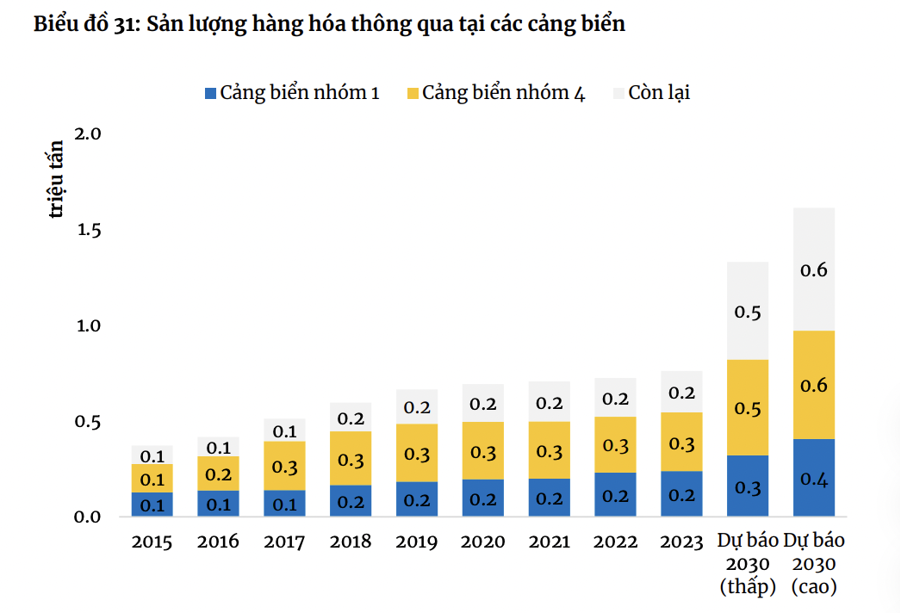

Về trung và dài hạn, dự báo tới 2030, sản lượng hàng hóa thông qua tiếp tục tăng 8,3-11,3% CAGR.

Cạnh tranh tại khu vực Hải Phòng dự kiến sẽ tăng lên trong 2 năm tới do các bến Lạch Huyện mới đi vào hoạt động, trong khi nguồn cung tại Cái Mép – Thị Vải và TP.HCM không tăng quá lớn. Khu vực Hải Phòng khu bến Lạch Huyện có chiều dài cầu cảng tăng mạnh từ 750m lên tới 4.500m với các bến cảng Lạch Huyện 3, 4, 5, 6, 7, 8 đi vào hoạt động (bến 3-6 đi vào hoạt động Q1/2025), dự kiến sẽ khiến mức độ cạnh tranh tăng cao hơn.

Khu bến Đình Vũ tăng gần 1.500m, trong khi khu bến Sông Cấm – Phà Rừng (sau cầu Bạch Đằng) được định hướng sẽ giữ nguyên và có thể giảm mạnh do chủ trương di dời/chuyển đổi công năng các cảng tại đây.

Khu bến Cái Mép tại khu vực Bà Rịa – Vũng Tàu (khu vực hạ nguồn) dự kiến tăng 2.400m cầu cảng, đồng thời bến cảng trung chuyển quốc tế Cần Giờ (đối diện khu bến Cái Mép) dự kiến đi vào hoạt động với chiều dài 2.016m. Nếu không tính bến cảng Cần Giờ, tổng chiều dài cảng container tại TP.HCM chỉ tăng 656m, với khu bến Hiệp Phước tăng mạnh gần 2.000m, trong khi khu bến trên sông Sài Gòn (sau cầu Phú Mỹ) sẽ phải di dời theo quy hoạch thành phố.

Giá dịch vụ bốc dỡ container tại khu vực cảng Hải Phòng khá phân hóa, nhưng nhìn chung gần với giá sàn. Các cảng có vị trí địa lý tốt, nằm ở hạ nguồn sông Cấm, có thể đón được tàu lớn như cảng Nam Hải Đình Vũ, Vip Green, Nam Đình Vũ, có mức giá cao hơn đáng kể so với các cảng nằm sâu trong thượng nguồn bị chắn bởi cầu Bạch Đằng và chỉ có thể đón các tàu nhỏ. Riêng cảng Hải An vẫn duy trì được mức giá tốt do có nguồn hàng ổn định từ cổ đông mẹ sở hữu hãng tàu.

Một số cảng được hưởng lợi từ việc nâng mức giá trần/sàn của Bộ Giao thông vận tải là cảng HICT, Nam Hải Đình Vũ, Chùa Vẽ và Hoàng Diệu. Cảng nước sâu HICT được áp dụng khung giá riêng, mức giá dịch vụ tại cảng này năm 2023 và 2024 đều ở mức trần, cao hơn tới 24% - 57% so với các cảng hạ nguồn.

KÊNH ĐÀO TECHO FUNAN CỦA CAMPUCHIA ÍT TÁC ĐỘNG TỚI LĨNH VỰC CẢNG BIỂN VIỆT NAM

Đánh giá thêm về tác động từ kênh đào Techo Funan của Campuchia, theo FiinRatings, kênh đào Techo Funan dự kiến khởi công năm 2024 và đưa vào hoạt động năm 2028 có khả năng đón tàu tải trọng 1.000 DWT.

Kênh đào Techo Funan có tác động tiềm ẩn tới lượng hàng container xếp dỡ tại khu vực TP.HCM và Cái Mép – Thị Vải do hàng hóa xuất nhập khẩu tại Campuchia có thể chuyển dịch về tuyến đường thủy nối từ cảng Sihanoukville – kênh đào Techo Funan – Cảng Phnompenh (nơi tập trung phần lớn các KCN).

Tuy vậy, FiinRatings cho rằng tác động sẽ là không quá lớn bởi lượng hàng quá cảnh từ Việt Nam tới Campuchia năm 2022 chỉ hơn 400.000 TEUs (3.2% lượng hàng container tại TP.HCM và CM-TV) và lượng hàng xuất nhập khẩu từ Trung Quốc, Nhật Bản, Hàn Quốc có khả năng sẽ không ảnh hưởng đáng kể do tuyến đường đi qua Việt Nam bằng đường thủy sẽ có quãng đường ngắn hơn 400-500km.

Với thị phần các liên minh hàng hải lên tới 81.4%, việc thay đổi liên minh hàng hải có thể ảnh hưởng lớn đến nguồn hàng tới các cảng.

Vào tháng 1/2025, liên minh 2M sẽ chính thức tan rã khi thỏa thuận chia sẻ chỗ giữa 2 hãng tàu container lớn nhất thế giới là MSC và Maersk hết hiệu lực và sẽ không được gia hạn do khác nhau về chiến lược kinh doanh của 2 bên. Thay vào đó, hãng tàu Maersk và Hapag-Lloyd (rời khỏi liên minh THE) thành lập liên minh Gemini.

Như vậy, liên minh Ocean do không thay đổi cấu trúc thành viên đã trở thành liên minh có thị phần trọng tải đội tàu lớn nhất thế giới (8.76 triệu TEUs – 28.7% thị phần) và liên minh THE mới có thị phần nhỏ nhất với công suất đội tàu 3.48 triệu TEUs, thấp hơn hãng tàu CMA-CGM đứng thứ 3 thị phần.

Xét riêng với các cảng, một số cảng do phụ thuộc lớn vào cổ đông là các hãng tàu và liên minh của hãng tàu đó nên việc thay đổi cấu trúc các liên minh có thể ảnh hưởng lớn tới sản lượng xếp dỡ và hiệu suất cảng. Trên phương diện quốc gia, việc thay đổi mạng lưới vận chuyển của các hãng tàu là cơ hội để thu hút lượng hàng trung chuyển quốc tế tới các cảng nước sâu.

Xung đột tại khu vực Trung Đông leo thang khiến các tuyến vận tải biển huyết mạch của thế giới nối từ châu Á – châu Mỹ và châu Á – châu Âu đi qua kênh đào Suez bị ảnh hưởng nghiêm trọng. Do các cuộc tấn công của lực lượng Houthi tại Yemen nhằm vào các tàu thuyền thương mại trên Biển Đỏ, các hãng tàu buộc phải chuyển hướng đi qua Mũi Hảo Vọng (Cape of Good Hope) dài hơn tới 3,300 hải lý, khiến khối lượng hàng hóa vận chuyển qua kênh đào Suez giảm tới 55%.

Do quãng đường vận chuyển xa hơn và thời gian vận chuyển lâu hơn, giá cước vận tải biển trên tuyến đường từ Thượng Hải tới Rottendam tăng gấp hơn 8 lần từ mức 1,000 USD cuối T10/2023 lên tới 8,300 USD vào T7/2024.

Tác động sẽ đến từ chi phí vận chuyển tăng cao và thời gian vận chuyển kéo dài ảnh hưởng tiêu cực tới nhu cầu xuất nhập khẩu của nền kinh tế, ảnh hưởng tới sản lượng xếp dỡ tại cảng biển. Thêm vào đó, sản lượng hàng tới cảng Việt Nam có thể suy giảm do các cảng khu vực Singapore, Trung Quốc, Malaysia xảy ra tình trạng tắc nghẽn khi việc chuyển hướng bắt buộc khiến lịch trình ra khơi của các chuyến tàu bị lỡ và ít lượt ghé cảng hơn.

Google translate

Google translate