Trong báo cáo về triển vọng nhóm ngân hàng, chứng khoán MBS cho biết, chất lượng tài sản nhóm ngân hàng vẫn ở mức cao và được kỳ vọng sẽ nâng cao hơn trong năm 2022.

Tỷ lệ nợ xấu tăng mạnh trong Q3/2021, đặc biệt đối với các ngân hàng có tỷ lệ bán lẻ cao trong danh mục cho vay, so với trong Q2/2021 cũng như năm 2020. Tỷ lệ bao nợ xấu có sự suy giảm nhẹ so với Quý 2 nhưng vẫn ở mức rất an toàn đối với toàn hệ thống.

Trong năm 2022, MBS kỳ vọng áp lực gia tăng tỷ lệ nợ xấu sẽ được giảm đáng kể nhờ các hoạt động kinh tế phục hồi, giúp dòng tiền của người đi vay được cải thiện; cùng với đó việc Thông tư 14 giúp kéo dài thời hạn tái cơ cấu và thời hạn trả lãi sẽ giúp các khoản nợ tái cơ cấu được phục hồi thành các khoản nợ đủ tiêu chuẩn và các khoản dự thụ sẽ được thu hồi giúp cải thiện bảng cân đối kế toán của các ngân hàng

Các yếu tố vĩ mô thuận lợi như nền kinh tế đang phát triển nhanh, thị trường tiêu thụ lớn, nguồn vốn FDI dồi dào, tình hình chính trị ổn định, tham gia vào nhiều hiệp định thương mại tự do,… giúp nền kinh tế và ngành ngân hàng tiếp đà tăng trưởng cao sau sự gian đoạn bởi dịch Covid-19.

NIM tiếp tục được kỳ vọng sẽ gia tăng trong năm 2022 khi mà Ngân hàng Nhà nước tiếp tục chính sách tiền tệ nới lỏng nhằm duy trì lãi suất thấp, đồng thời việc hỗ trợ giảm lãi suất cho vay sẽ dần được giảm lại, cùng với hạn mức tín dụng được nâng lên nhằm thúc đẩy kinh tế phát triển. Điều này sẽ giúp bức tranh lợi nhuận của các ngân hàng trong năm 2022 sẽ càng khả quan hơn.

Hoạt động tăng vốn cũng là một trong những điểm nhấn chú ý của ngành trong năm 2022 khi hàng loạt các ngân hàng công bố kế hoạch bán vốn cho các cổ đông chiến lược như VPB, OCB, VIB,…

Ngoài ra, việc hầu hết các ngân hàng đã áp dụng và đáp ứng chuẩn Basel II cũng cho thấy sự vững mạnh hơn của hệ thống cho sự phát triển bền vững trong dài hạn.

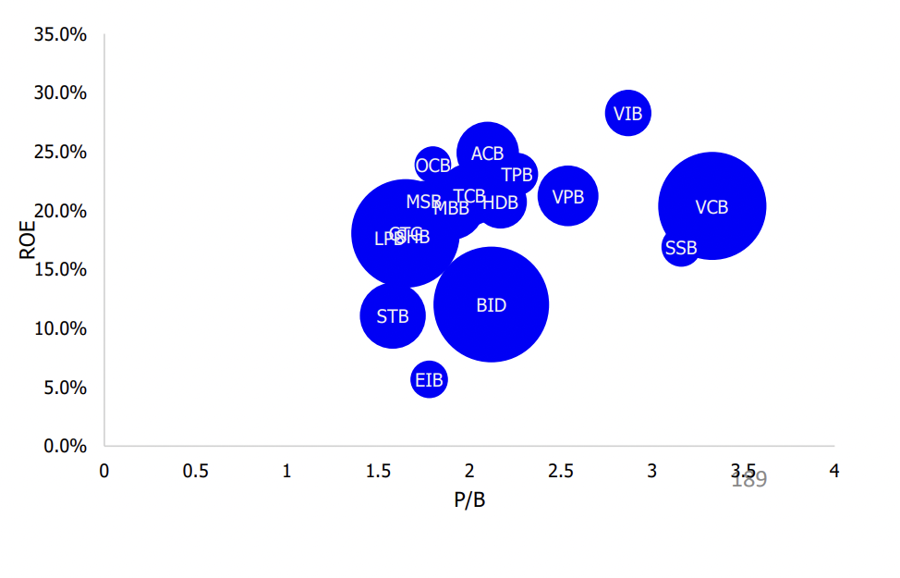

Về mặt định giá, với sự bùng phát của dịch Covid trong Quý 2/2021 khiến giá cổ phiếu ngân hàng có sự sụt giảm mạnh vào đầu Quý 3/2021 sau đợt tăng nóng giai đoạn đầu năm nhờ phản ánh kết quả kinh doanh khả quan. Giá cổ phiếu ngành ngân hàng đã có sự điều chỉnh khoảng 20% từ mức đỉnh trong Quý 2/2021. Hiện tại P/B trung bình của ngành đạt hơn 1.9x, tương đối hấp dẫn so với mức ROE xấp xỉ 18% của trung bình ngành.

Dựa trên việc đánh giá khả năng sinh lợi, chất lượng tài sản, triển vọng tương lai trong mối tương quan với mức định giá hiện tại, MBs khuyến nghị 3 mã cổ phiếu nổi bật trong ngành là: TCB, MBB và VPB.

Cụ thể, với TCB, Chứng khoán MB dự phóng trong năm 2021, tổng thu nhập hoạt động của TCB đạt 34,081 tỷ đồng tăng 26% so với cùng kỳ), lợi nhuận trước thuế đạt 20,566 tỷ đồng tăng 30,2%. Chi phí trích lập dự phòng đạt 4,313 tỷ đồng (+65,2%). Chi phí hoạt động đạt 9,202 tỷ đồng (+6,6%). Tỷ lệ CIR được duy trì ở mức 27%. ROE và ROA lần lượt đạt 20% và 3.2%.

Theo đó, MBS khuyến nghị mua đối với cổ phiếu TCB với mức giá mục tiêu 74,400 đồng/cổ phiếu theo 2 phương pháp Thu nhập thặng dư và so sánh P/B. Trong đó, chi phí vốn cổ phần được sử dụng ở mức 12,6%, g=5%; trong khi đó P/B được sử dụng là 2,58, mức premium 15% so với trung bình ngành, dưa trên định giá trong quá khứ cũng như chất lượng tài sản và khả năng sinh lợi vượt trội của TCB.

Với MBB, dự phóng trong năm 2021, tổng thu nhập hoạt động đạt 36,595 tỷ đồng (+33,7% ), lợi nhuận trước thuế đạt 15,289 tỷ đồng (+43%). ROE và ROA lần lượt đạt 21,5% và 2,6% nhờ NIM được duy trì ở mức 5.3% cho cả năm 2021. Do đó, khuyến nghị mua đối với cổ phiếu MBB với mức giá mục tiêu 53,200 đồng/cổ phiếu (+89,0% Tiềm năng tăng giá) theo 2 phương pháp Thu nhập thặng dư và so sánh P/B.

Với VPB, Chứng khoán MBS dự phóng trong năm 2021, tổng thu nhập hoạt động đạt 46,561 tỷ đồng (+19,3%), lợi nhuận trước thuế đạt 17,274 tỷ đồng (+32,7%). ROE và ROA lần lượt đạt 19,6% và 2,7%. Theo đó, MBS khuyến nghị mua đối với cổ phiếu VPB với mức giá mục tiêu 53,800 đồng/cổ phiếu (+57,1% Tiềm năng tăng giá) theo 2 phương pháp Thu nhập thặng dư và so sánh P/B.

Google translate

Google translate