Năm 2022, TP.HCM tăng trưởng GDP đạt 9% và vốn đầu tư trực tiếp nước ngoài (FDI) đạt 3,9 tỷ USD, tăng 5% theo năm. Có 44.369 doanh nghiệp đăng ký thành lập mới, tăng 44% so với cùng kỳ năm trước; trong đó nhóm ngành thương mại và dịch vụ chiếm 73%. Tăng trưởng kinh tế và FDI tích cực sẽ thúc đẩy nhu cầu văn phòng trong tương lai.

NHU CẦU VĂN PHÒNG SỤT GIẢM TỪ CUỐI NĂM 2022

Theo báo cáo CBRE Việt Nam, trong năm 2022, nguồn cung văn phòng tại TP.HCM chỉ tăng 2% với 03 toà nhà mới đi vào hoạt động, diện tích thuê xấp xỉ 40.000 m2.

Nhìn về mặt tích cực thì nhờ vào sự hạn chế nguồn cung mặt bằng thuê mới, thị trường văn phòng TP.HCM đã hồi phục mạnh mẽ kể từ ảnh hưởng của đại dịch Covid-19. Đặc biệt, trong giai đoạn 9 tháng đầu năm 2022, tổng diện tích cho thuê mới tăng từ 55.000 m2 trong năm 2021 lên 75.000 m2.

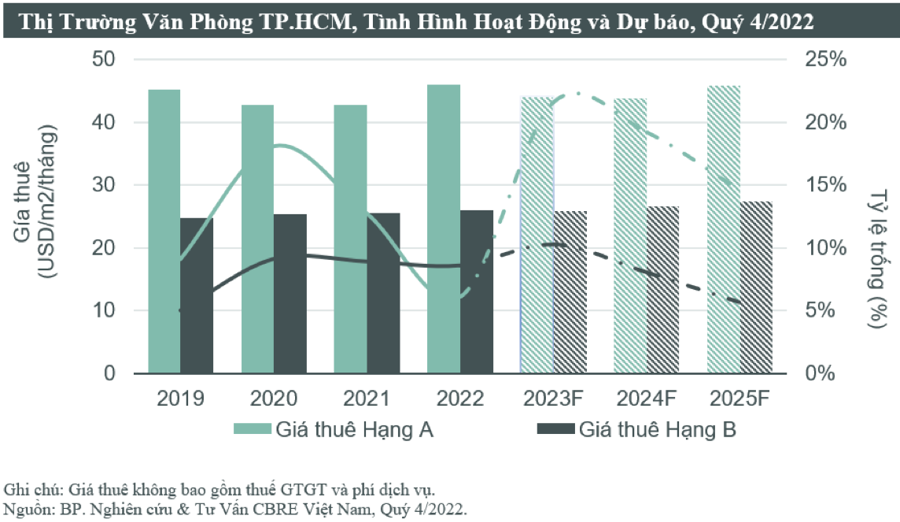

Điều này giúp cho tỷ lệ trống trung bình của văn phòng tại cả 2 hạng A và B chỉ còn 7,8%, thấp hơn 2,3 điểm phần trăm so với năm ngoái. Theo đó, giá thuê trung bình của hạng A tăng 7,4% và đạt mức 45,9 USD/m2/tháng (1,1 triệu đồng/m2/tháng); hạng B tăng 2,2%, đạt và 26 USD/m2/tháng (625.000 đồng/m2/tháng).

Tuy nhiên, trong quý 4/2022, thị trường văn phòng bắt đầu cảm nhận sự ảnh hưởng từ các khó khăn của kinh tế vĩ mô. Tỷ lệ diện tích cho thuê mới bắt đầu chậm lại, từ 44.000 m2 trong quý 3 xuống chỉ còn 8.000 m2 trong quý 4. Điều này dẫn đến tổng diện tích cho thuê mới của năm 2022 chỉ đạt 75.000m2, bằng 69% giai đoạn trước dịch - năm 2019.

Trong khi đó, nguồn cung văn phòng tại TP.HCM lại tăng 5% theo năm, đạt 2,6 triệu m2 diện tích cho thuê thuần tính đến 2022 (theo SavillS Việt Nam).

Về giá cho thuê, số liệu của Savills cũng cho thấy mức giá cho thuê văn phòng tăng tương đương với dữ liệu của CBRE. Cụ thể, giá thuê hạng A cải thiện 3% theo quý và 7% theo năm từ nhu cầu cao với tỷ lệ trống còn lại chỉ 3%; Giá thuê hạng B tăng 2% theo quý và 3% theo năm do các dự án hiện hữu tăng giá. Với mức tăng này đã đưa giá thuê bình quân đạt 741.000 đồng/m2/tháng, tăng 2% theo quý và 4% theo năm.

Theo khảo sát của Savills trên 249 giao dịch vào năm 2022, việc di dời để mở rộng chiếm 46% diện tích cho thuê và các văn phòng mới thành lập chiếm 36%. Trong khi khách thuê di dời với cùng diện tích thuê chiếm 14%. Các công ty FIRE (Tài chính và Bất động sản) tiếp tục dẫn đầu các giao dịch mới với 32% diện tích thuê, nhưng quy mô nhỏ hơn năm trước.

Các khách thuê công nghệ thông tin và truyền thông chiếm 14% diện tích thuê, tăng 1 điểm % theo năm. Mặc dù nhóm khách thuê sản xuất chiếm ít giao dịch nhưng quy mô thuê tăng 44% theo năm lên 360 m2.

GIÁ THUÊ VĂN PHÒNG SẼ GIẢM 4% DO DOANH NGHIỆP KHÓ KHĂN

CBRE dự đoán nguồn cầu của thị trường văn phòng sẽ trầm lắng trong 6 tháng đầu năm 2023 khi doanh thu của các doanh nghiệp bị ảnh hưởng bởi nền kinh tế. Đa số khách thuê sẽ có xu hướng tạm hoãn lại các quyết định thuê mặt bằng mới/hoặc mở rộng, mà thay vào đó là tiến hành ký gia hạn hợp đồng thuê ngắn hạn.

Khu vực vùng ven trung tâm vẫn là vị trí được tìm kiếm nhiều nhất do cự ly gần với khu vực trung tâm và giá thuê cạnh tranh, chiếm khoảng gần 50% tổng số yêu cầu CBRE nhận được trong năm 2022. Tiếp theo đó là khu vực trung tâm và khu phía Nam, chiếm tỷ lệ lần lượt là 13% và 9%. Mặc dù khu Đông chỉ chiếm 6% tổng số yêu cầu thuê mà CBRE nhận được trong năm 2022, với nhiều nguồn cung sắp đi hoạt động, khách thuê sẽ ngày càng quan tâm nhiều hơn đến khu vực này trong tương lại gần.

Mở rộng và dịch chuyển vẫn tiếp tục là các mục tiêu chính khi thuê mặt bằng, chiếm khoảng hơn 70% tổng giao dịch trong quý. Giao dịch cho thuê mới và gia hạn hợp đồng chiếm tỷ lệ gần bằng nhau, là 15%.

Tìm kiếm mặt bằng văn phòng có chất lượng sẽ tiếp tục là xu hướng trong năm 2023 của thị trường TP.HCM. Các công ty lớn, tập đoàn đa quốc gia đều hướng đến mục tiêu tham vọng về Net Zero, cùng với việc tuân thủ các tiêu chuẩn của ESG.

Trong năm 2023, thị trường sẽ có thêm khoảng hơn 200.000 m2 sàn với 2 dự án hạng A đầu tiên tại Thủ Thiêm và 1 dự án có chứng chỉ WELL đầu tiên tại TP.HCM, cung cấp thêm nhiều mặt bằng có chất lượng cao và đạt chuẩn xanh cho khách thuê.

Với nguồn cung tương lai dồi dào cùng viễn cảnh khó khăn của nền kinh tế, giá thuê văn phòng hạng A được dự báo là sẽ giảm xuống khoảng 4% trong năm 2023 và tỷ lệ trống có thể lên tới 21,5%.

Ở chiều hướng ngược lại, văn phòng hạng B sẽ hoạt động ổn định với giá thuê dao động xung quanh mức hiện tại và tỷ lệ trống tuy có thể tăng trong năm 2023 nhưng sẽ sớm được cải thiện trong năm 2024 nhờ vào nguồn cung hạn chế.

Trong điều kiện kinh tế còn nhiều biến động, văn phòng cho thuê linh hoạt được cho là sự lựa chọn an toàn đối với các công ty có nhu cầu mở rộng mặt bằng trong năm tới.

Về xu hướng của các toà nhà văn phòng trong năm tới, bà Thanh Phạm, Trưởng bộ phận Nghiên cứu & Tư vấn của CBRE Việt Nam, cho biết trong năm 2023, TP.HCM sẽ có thêm ít nhất 4 toà nhà văn phòng mới có chứng chỉ xanh. Nhu cầu thuê mặt bằng xanh, toà nhà xanh sẽ ngày càng tăng rõ rệt trong thời gian tới.

Đồng quan điểm, Savills cũng nhận định, các chủ đầu tư ngày càng quan tâm đến xu hướng phát triển bền vững trong tương lai và đang bắt đầu từ các sản phẩm “xanh”. Mặc dù hiện tại khái niệm này còn mới mẻ đối với khách thuê, nhưng nó sẽ nhanh chóng lan rộng bởi ESG sẽ trở thành nền tảng của hoạt động kinh doanh.

Đến năm 2022, các văn phòng “xanh” chiếm 20% tổng nguồn cung. Các dự án trong tương lai đang chạy đua để đạt được chứng chỉ xanh nhằm đáp ứng các cam kết về phát triển bền vững, thúc đẩy gia tăng nguồn cung xanh trong tương lai. Đến năm 2025, sẽ có thêm 103.900 m2 sàn hiệu dụng văn phòng xanh từ The METT và The Hallmark vào năm 2023 và The Nexus vào năm 2025.

Trong chiến lược dài hạn ở bình diện khu vực Châu Á, theo ông Matthew Powell, Giám đốc Savills Hà Nội, văn phòng hạng A đang tập trung tại các khu vực trọng điểm như: Úc, Nhật Bản, Singapore, Seoul, TP.HCM, Ấn Độ. Các tòa nhà văn phòng tại khu vực trung tâm sẽ tiếp tục giữ sức hút với các nhà đầu tư. Thêm vào đó, nhu cầu dành cho văn phòng xanh vẫn ở mức cao. Giá thuê văn phòng hạng A tại một số thị trường được dự đoán sẽ tiếp tục xu hướng tăng, do áp lực lạm phát và nguồn cung hạng A hạn chế.

Google translate

Google translate