Tuy nhiên, câu hỏi tại sao chứng khoán tăng trong khi nền kinh tế, hiệu quả kinh doanh của doanh nghiệp suy thoái vì đại dịch lại luôn đeo bám tất cả những người tham gia kể từ đỉnh dịch đến nay.

KHÓ LẮM THÌ ĐẦU TƯ CHỨNG KHOÁN 2020 MỚI... CÓ THỂ LỖ

Thống kê của Công ty chứng khoán MB (MBS) cho biết, kể từ đầu năm cho tới nay, khối ngoại đã bán ròng thông qua khớp lệnh 33.173 tỷ đồng. Đại dịch Covid-19 đã tạo ra áp lực rút vốn của nhà đầu tư nước ngoài tại nhiều thị trường, trong đó có thị trường mới nổi và thị trường biên. Thị trường chứng khoán Việt Nam cũng bị rút vốn ròng thông qua khớp lệnh với lượng rút ra lớn nhất kể từ đợt rút ròng năm 2018.

Trước đây, nhà đầu tư nước ngoài là chủ thể quan trọng xác lập xu thế của thị trường, thậm chí nhiều nhà đầu tư trong nước quen với việc nhìn động thái của nhà đầu tư ngoại để dự đoán thị trường và hành động, thì năm 2020, Covid làm đảo lộn những gì đã cũ. Cuộc chơi của thị trường chứng khoán năm 2020 thuộc về nhà đầu tư nội và nhiều nhóm cổ phiếu đã tăng mạnh, thậm chí lên mức 100% so với điểm đáy của năm nhờ dòng tiền lớn từ nhà đầu tư nội đổ vào.

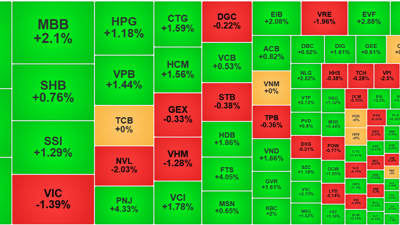

Nhóm cổ phiếu ngành tài nguyên, hóa chất, xây dựng và vật liệu xây dựng, bất động sản khu công nghiệp là những nhóm có mức tăng vượt trội nhất. Đây là những nhóm ngành được hưởng lợi hoặc có kỳ vọng hưởng lợi từ chính sách đầu tư công, hưởng lợi từ sự dịch chuyển chuỗi cung ứng, giá nguyên liệu đầu vào thấp.

Như chuyên gia Đào Phúc Tường chia sẻ, phải khó lắm thì đầu tư chứng khoán năm 2020 mới... có thể lỗ. Hồi đầu năm, khi đại dịch mới ngấm vào nền kinh tế, tâm lý thận trọng bao trùm cả nhà đầu tư chuyên nghiệp và cá nhân. Tuy nhiên, chính chuyên gia Đào Phúc Tường cũng đã phải thay đổi góc nhìn thận trọng của mình. Bài học rút ra sau sự thăng giáng của thị trường chứng khoán năm 2020 được ông chia sẻ là: "Chúng ta không nên cãi thị trường".

ĐỘNG LỰC TĂNG GIÁ CỦA CHỨNG KHOÁN 2020 LÀ DÒNG TIỀN

Có 2 yếu tố trọng yếu ảnh hưởng đến thị giá cổ phiếu, đó là hiệu quả doanh nghiệp và sức mạnh của dòng tiền lỏng. Năm 2020, theo dự báo của FinnPro, lợi nhuận sau thuế của 742 doanh nghiệp phi tài chính có cổ phiếu giao dịch trên thị trường chứng khoán sẽ giảm 21,5%. Trong quý IV, lợi nhuận sau thuế ước giảm 6,4%, tương đương với mức giảm của quý III/2020. Mức giảm 2 quý cuối thấp hơn so với lợi nhuận mục tiêu của doanh nghiệp đặt ra cho năm 2020, nhưng tổng chung lại, bức tranh kinh doanh của các doanh nghiệp phi tài chính vẫn là suy thoái và chưa nhìn rõ triển vọng tươi sáng trong tương lai.

Theo ông Tường, thực tế, yếu tố nền tảng và hiệu quả hoạt động của các doanh nghiệp chưa có gì thay đổi. Các nhóm doanh nghiệp, trừ khối tài chính, có hiệu quả chưa bằng mức của năm 2019, trong khi giá nhiều cổ phiếu đã về đỉnh 2019. "Giá chứng khoán đi nhanh hơn phục hồi nền tảng cơ bản bởi thị trường tăng mạnh là nhờ dòng tiền", ông Tường nói và khuyên nhà đầu tư rằng, "không nên khăng khăng doanh nghiệp phải có lợi nhuận tốt giá cổ phiếu mới tăng". Cách phân bổ danh mục nên linh hoạt theo tín hiệu thị trường bởi thực tế, giá cổ phiếu và yếu tố cơ bản của doanh nghiệp thường đi cùng chiều, nhưng cũng có những lúc không phải như vậy. Năm 2020 là một minh chứng cho việc này.

Thống kê của MBS được ông Trần Hoàng Sơn, Giám đốc nghiên cứu chia sẻ cho biết, thị trường chứng khoán toàn cầu đã vượt qua những ảnh hưởng tiêu cực của đại dịch Covid-19 với mức phục hồi của chỉ số MSCI All - Country World Index tăng cao hơn mức điểm số trước khi xảy ra đại dịch.

Bên cạnh hạ lãi suất, các ngân hàng trung ương đã bơm hàng nghìn tỷ USD vào hệ thống tài chính và triển khai nhiều chương trình cho vay và mua trái phiếu (của cả Chính phủ và doanh nghiệp). Theo quy luật cung cầu, tiền luôn cân bằng với hàng hóa. Khi tiền lỏng bơm ra quá nhiều, dư thừa, lãi suất đưa về mức thấp kỷ lục, hệ quả tất yếu là giá cả kênh đầu tư sẽ tăng. "Theo chúng tôi, động lực tăng giá của chứng khoán 2020 chính là dòng tiền, ông Hoàng Công Tuấn, Kinh tế trưởng MBS đánh giá.

Cũng liên quan đến dòng tiền, tại thị trường chứng khoán Việt Nam, nếu như năm 2019, dòng vốn qua kênh ETF chiếm hơn 2/3 lượng mua ròng của khối ngoại (khoảng 250 triệu USD) thì trong gần nửa đầu năm 2020, dòng vốn này bị rút ròng mạnh hơn 64,64 triệu USD, tập trung ở quỹ ETF VanEck, VFMVN30 và FTSE Vietnam. Sau ảnh hưởng của dịch Covid-19, xu hướng dòng vốn tiếp tục quay lại các quỹ ETFs nội mới thành lập như VFMVN Diamond (+64 triệu USD), Finlead (+22.50 triệu USD) là một trong những tín hiệu tích cực. Kể từ đầu năm đến nay, các quỹ ETF đã trở lại mua ròng 60,8 triệu USD. Về dài hạn, xu hướng dòng vốn vào TTCK Việt Nam vẫn hấp dẫn và trong 3 năm gần nhất, Việt Nam đã thu hút được 513,58 triệu USD.

NĂM 2021, CHỨNG KHOÁN CÒN TĂNG TIẾP?

49% nhà đầu tư tham gia cuộc khảo sát của MBS về dự đoán VN-Index mới đây tin rằng, VN-Index sẽ từ 1.100 - 1.200 điểm vào cuối năm 2021. Diễn biến này cho thấy, nhiều nhà đầu tư đặt niềm tin thị trường chứng khoán còn tăng trưởng trong tương lai.

Tâm lý lạc quan được hỗ trợ bởi nhiều yếu tố. Trong đó, đáng chú ý là tác động của đại dịch Covid-19 lên thị trường chứng khoán toàn cầu đang giảm dần. Nhiều quốc gia đang tiến hành việc tiêm chủng vắc-xin để chống lại đại dịch, tạo nên kỳ vọng đại dịch sẽ được đẩy lùi. Tâm điểm của thị trường chứng khoán toàn cầu vẫn là thị trường chứng khoán Mỹ. Kế từ sau khủng hoảng tài chính toàn cầu năm 2008, thị trường chứng khoán Mỹ đã hồi phục mạnh mẽ nhờ tác động của các gói kích thích kinh tế mạnh tay. Năm 2020, trước ảnh hưởng của Covid-19, Fed tiếp tục duy trì chương trình nới lỏng chưa từng có trong lịch sử.

MBS đưa ra 2 kịch bản lạc quan về thị trường năm 2021. Ở kịch bản thứ nhất, dự báo tăng trưởng EPS năm 2021 so với 2020 bình quân ở mức 16,7%. Trên cơ sở đó kịch bản cơ sở của năm 2021, chỉ số VN-Index sẽ dao động trong khoảng 965 - 1.165 điểm (tương đương mức P/E bình quân trong khoảng này 14,94 lần). Ở kịch bản lạc quan hơn, tăng trưởng EPS năm 2021 dự báo có thể đạt 19,4%. Trên cơ sở đó, kịch bản lạc quan trong năm 2021 chỉ số VN-Index có thể dao động trong khoảng 995 - 1.230 điểm.

Bên cạnh câu chuyện về hiệu quả doanh nghiệp và dòng tiền lỏng trên thị trường tài chính toàn cầu, thị trường chứng khoán Việt Nam có câu chuyện riêng về triển vọng nâng hạng. Thực tế, thị trường chứng khoán Việt Nam đạt được nhiều tiêu chí cho việc nâng hạng, rào cản còn lại chỉ là về tỷ lệ sở hữu của nhà đầu tư nước ngoài và một số yếu tố về vận hành thị trường. Với việc Luật Chứng khoán có hiệu lực vào đầu năm 2021 và hệ thống thanh toán đối tác bù trừ trung tâm kỳ vọng sẽ được Trung tâm Lưu ký chứng khoán (VSD) triển khai từ năm 2021, cho phép hoạt động giao dịch trong ngày (T+0) và hạ tỷ lệ ký quỹ thanh toán từ 100% xuống 10-20%, có thể giúp nâng cao hiệu quả vận hành thị trường và giải tỏa vướng mắc cho nhà đầu tư ngoại.

Bên cạnh những dự báo lạc quan về triển vọng thị trường chứng khoán 2021, các chuyên gia cũng chia sẻ một số tín hiệu đáng cảnh báo. Thị trường cổ phiếu Mỹ đang ở mức đắt đỏ trong 100 năm qua trong khi đó tại Việt Nam, mức định giá của thị trường cũng đang dần trở nên đắt đỏ. Hệ số P/E tương lai (forward) của 742 doanh nghiệp phi tài chính ở mức 19,9 lần. Đây là mức cao hơn so với P/E hiện tại (trailing) là 17,7 lần, cho thấy, nhà đầu tư phải có sự thận trọng cao hơn mới hy vọng có một năm 2021 tiếp tục chiến thắng...

Xét trên bình diện chung, thị trường chứng khoán Việt Nam là một trong số các thị trường có mức hồi phục nhanh dưới tác động của đại dịch Covid-19. Đặc biệt, hệ số P/E (forward) hiện đang ở mức 16,5 lần thấp hơn so với các nước ASEAN 6, thấp hơn so với bình quân các thị trường mới nổi. Trong khi đó, mức lợi nhuận trên vốn chủ sở hữu (ROE) của Việt Nam đang mức cao hơn hẳn so với mặt bằng chung khu vực Emerging market (thị trường mới nổi), cho thấy thị trường còn sức hấp dẫn dòng tiền đầu tư.

Google translate

Google translate