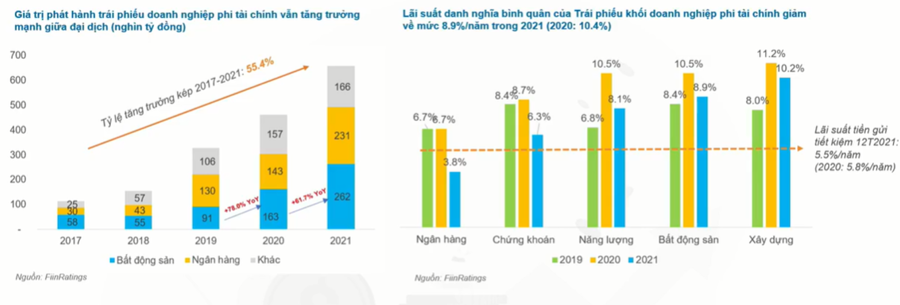

Chia sẻ tại tọa đàm: "Triển vọng Đầu tư 2022: FiinGroup Invest Summit" được tổ chức chiều ngày 25/2, bà Trương Minh Trang, Giám đốc Điều hành, Khối dịch vụ Thông tin Tài chính, FiinGroup đánh giá, kênh trái phiếu doanh nghiệp trở thành một kênh đầu tư nổi bật trong năm vừa qua, có quy mô phát hành lên đến 659.000 tỷ, với tốc độ tăng trưởng kép trong vòng 5 năm qua thần tốc, lên tới 55,4%. Số nhà đầu tư tham gia thị trường gia tăng rất mạnh mẽ.

Tuy nhiên, "việc phát hành mới trong năm 2022 sẽ gặp những điều kiện khắt khe hơn", bà Trang nhấn mạnh.

DÙ BỊ "SIẾT" NHƯNG KÊNH TRÁI PHIẾU VẪN SÔI ĐỘNG

Theo đánh giá của bà Trương Minh Trang, doanh nghiệp sẽ gặp khó trong phát hành để tái tài trợ những khoản nợ cũ. Điều này không chỉ ngụ ý cho sự phát triển chung của thị trường trái phiếu năm tới, mà thậm chí còn tác động cả đến việc phân bổ tài sản của nhà đầu tư trong đối với kênh này trong thời gian tới.

Đồng ý quan điểm trên, theo ông Lê Hồng Khang, Trưởng phòng, Khối dịch vụ Xếp hạng tín nhiệm – FiinRatings, FiinGroup cho rằng, muốn phát hành thành công năm 2022, doanh nghiệp sẽ phải nâng lãi suất phát hành lên một mức cao hơn, để hoạt động phát hành được diễn ra suôn sẻ và thành công.

Dù vậy, có hai lực dẫn khiến hoạt động phát hành vẫn sẽ diễn ra sôi động và mạnh mẽ trong năm 2022.

Ông Khang phân tích, thứ nhất, thống kê về giá trị trái phiếu doanh nghiệp trên thị trường, 60% sẽ đáo hạn trong 2 năm tới.

Khi đại dịch diễn biến dịch phức tạp trước đây, nhiều doanh nghiệp chật vật xoay xở “sống còn” do những biện pháp giãn cách khắc nghiệt chưa từng có. Thậm chí, một số doanh nghiệp đóng băng hoạt động kinh doanh, dòng tiền suy kiệt cũng như ảnh hưởng đến cân đối tài chính của doanh nghiệp. Vì vậy, áp lực phải phát hành mới để tái tài trợ cho các khoản nợ đến hạn sẽ lớn.

Thứ hai, trong khảo sát các nhóm doanh nghiệp trên sàn của FiinGroup, gần như chi tiêu cho tài sản trong trong 2 năm qua thấp hơn bình quân 5 năm, đặc biệt nhóm ngành bất động sản.

Khi nền hoạt động kinh tế được khôi phục trở lại, nới lỏng giãn cách, ngay lập tức các doanh nghiệp sẽ có nhu cầu huy động vốn để tài trợ cho hoạt động xây mới, hoàn thiện các dự án đã chi nhiều tiền cho hoạt động tiền xây dựng.

Ngoài ra, mặt bằng lãi suất của các sản phẩm tiền gửi tiết kiệm bắt đầu rục rịch tăng.

Tuy nhiên, ông Khang lưu ý, điều kiện phát hành sẽ thắt chặt hơn cũng như hồ sơ phát hành sẽ khó khăn hơn, phần nào sẽ tác động đến những doanh nghiệp có năng lực tín dụng cũng như hồ sơ không hoàn chỉnh, đầy đủ.

Cụ thể, những thay đổi về hành lang pháp lý trong Thông tư 16 ngày 10/11/2021 quy định việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua, bán trái phiếu doanh nghiệp, sẽ thắt chặt các điều kiện ngân hàng thương mại khi tham gia mua bán trái phiếu doanh nghiệp. Hay dự thảo Nghị định số 153/2020/NĐ-CP ngày 31/12/2020 quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế Bộ Tài chính lấy ý kiến của các thành viên trên thị trường.

KẾ HOẠCH TÀI CHÍNH BỊ ĐẢO LỘN NẾU NẮM TRÁI PHIẾU "LỞM"

Đề cập đến rủi ro của những trái phiếu doanh nghiệp có tài sản đảm bảo bằng dự án hay cổ phiếu, ông Lê Hồng Khang cảnh báo, các tổ chức tín dụng khi phát mãi tài sản, xử lý các tài sản cầm cố, thế chấp cũng phải xử lý trong một thời gian dài, thậm chí phải giảm giá bán sâu so với giá trị đánh giá ban đầu vẫn không thể xử lý được.

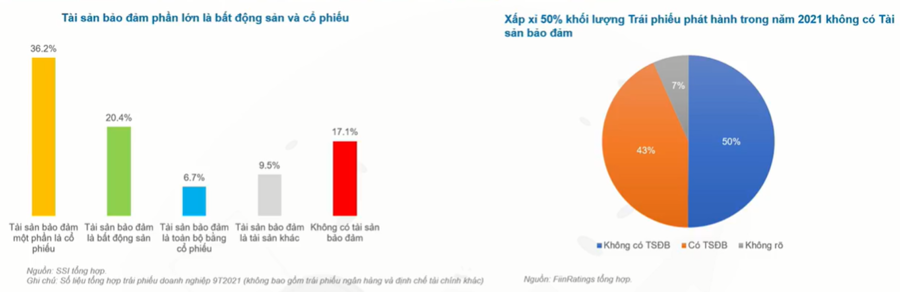

Thống kê về năm 2021 hơn 50% giá trị phát hành không có tài sản bảo đảm, phần còn lại chủ yếu đến từ các tài sản bảo đảm bằng cổ phiếu và bất động sản.

Ông Khang lưu ý, đối với những tài sản bảo đảm cổ phiếu hoặc các tài sản hình thành từ vốn vay, nhà đầu tư phải nắm rõ đơn vị định giá ai, có “móc ngoặc” với doanh nghiệp hay không? Hoạt động trong lĩnh vực này bao nhiêu năm? Nếu như các yếu tố đều tích cực thì giá trị định giá có thể phần nào yên tâm.

Ngoài ra, ông Khang cũng lưu ý thêm, 80% khối lượng phát hành trái phiếu bất động sản trong năm 2021 liên quan đến nhóm doanh nghiệp chưa niêm yết. Trong khi đó, sức khỏe của những đơn vị niêm yết và niêm yết có độ vênh lớn.

Các doanh nghiệp chưa niêm yết thường yếu kém về năng lực tín dụng, tuy nhiên, chỉ đánh giá phiến diện điều này là chưa đủ.

Trưởng phòng, Khối dịch vụ Xếp hạng tín nhiệm – FiinRatings, FiinGroup chỉ rõ, đối với nhóm này, phần lớn các doanh nghiệp dự án được lập ra để vận hành dự án nên chưa có lịch sử tín dụng, chưa có lịch sử kinh doanh. Để phát hành được trái phiếu hoặc vay vốn, cần phải có hai điều kiện sau.

Theo đó, cần phải có tài sản bảo đảm đến từ công ty mẹ, từ công ty liên quan, liên kết dùng để góp vốn. Hoặc phải có bảo lãnh thanh toán từ công ty mẹ và công ty liên quan, liên kết.

Trước tình trạng nhà phát hành “vàng thau” lẫn lộn như thời gian qua, ông Lê Hồng Khang lưu ý nhà đầu tư cá nhân cần phải hết sức quan tâm và xem xét một cách thấu đáo 4 lưu ý cốt yếu dưới đây trước khi tiến hành quá trình đầu tư.

Thứ nhất, nhóm thông tin về đơn vị phát hành trái phiếu, cần phải biết đây là đơn vị nào, thành lập lâu chưa, lịch sử kinh doanh như thế nào và hoạt động kinh doanh trong 2,3 năm gần nhất ra sao.

Thứ hai, liên quan đến đợt phát hành cổ phiếu, cần phải nắm rõ mục đích phát hành làm gì? Để tái cấu trúc lại nguồn vốn, đầu tư dự án hay tăng quy mô vốn hoạt động? Phương án phát hành, phương án trả nợ nếu thiếu nguồn thì phương án bù đắp là gì?

Thứ ba, liên quan đến tài sản bảo đảm cần phải biết hình thức bảo đảm, cổ phiếu trái phiếu hay bất kỳ hình thức gì cũng phải nắm rõ.

Thứ tư, liên quan đến bảo lãnh thanh toán và các cam kết mua lại nếu có của đơn vị phân phối cũng như các điều kiện, điều khoản khác trên hợp đồng.

Khi đánh giá năng lực tín dụng liên quan đến trái phiếu sẽ không chỉ dừng lại ở việc đánh giá năng lực tín dụng của tổ chức phát hành, mà nhà đầu tư phải đánh giá cả năng lực tín dụng của tổ chức đứng ra bảo lãnh.

Trong một số trường hợp, đối với các công ty đứng ra bảo lãnh, mức sử dụng đòn bẩy gần như chạm trần, họ sẽ dùng những công ty dự án để vay nợ. Những con số này sẽ không xuất hiện ở trên bảng cân đối kế toán. Trong một số trường hợp, trái phiếu doanh nghiệp được bảo lãnh bởi công ty mẹ nếu có đòn bẩy tài chính vượt ngưỡng hoặc sát trần, chưa chắc an toàn hơn những trái phiếu không có bảo lãnh.

Google translate

Google translate