Động thái bán ròng của khối ngoại đã diễn ra tại nhiều thị trường như Ấn Độ, Philippines, Malaysia, Indonesia. Tại thị trường Việt Nam, theo thống kê, 4 tháng đầu năm 2021, khối ngoại đã bán ròng khoảng 19.397 tỷ đồng, gần tương đương với mức bán ròng của năm 2020.

Riêng trong tháng 4/2021, là tháng thứ 7 bán ròng liên tiếp nhưng giá trị bán ròng của khối ngoại đã giảm mạnh so với các tháng trước đó 751,7 tỷ đồng, giảm đến 93% so với tháng 3/2021. VPB, CTG, VNM là những cổ phiếu bị bán ròng mạnh nhất trong tháng 4 với giá trị lần lượt là 1.640 tỷ đồng, 1.600 tỷ đồng, và 1.400 tỷ đồng.

"Giao dịch của khối ngoại đã có sự cân bằng hơn giữa bên mua và bên bán điều này cho thấy chuỗi bán ròng của khối ngoại sắp chấm dứt”, chứng khoán Mirae Asset nhìn nhận.

Còn SSI Research cho rằng, trên sàn chứng khoán, nhà đầu tư nước ngoài mua ròng 273 tỷ đồng sau nhiều tháng liên tiếp bán ròng trước đó. Dù kết quả này được đóng góp bởi giao dịch thỏa thuận VHM ngày 9/4 nhưng khối ngoại cũng đã chuyển sang mua ròng trong các ngày giao dịch cuối tháng 4 cũng cho thấy tín hiệu khá tích cực. Riêng phiên 10/5, khối ngoại đã mua ròng 8,46 triệu đơn vị với tổng giá trị mua ròng tương ứng 177,08 tỷ đồng...

Có nhiều lý do để kỳ vọng khối ngoại sắp chấm dứt chuỗi ngày miệt mài bán ròng quay đầu mua mạnh, trong đó định giá thị trường Việt Nam được đánh giá hấp dẫn so với nhiều thị trường trong khu vực.

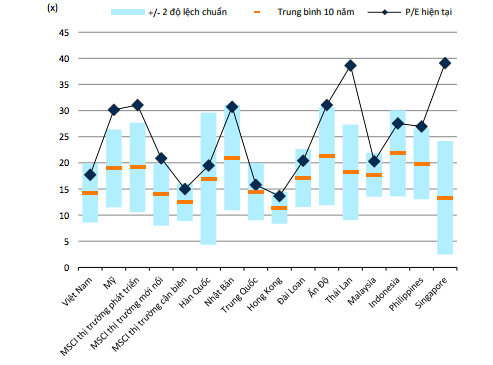

Theo Mirae Asset, định giá theo phương pháp thống kê lịch sử thì thị trường Việt Nam tương đối hấp dẫn so với các thị trường khác trên thế giới.

Hiện tại, VN-Index đang giao dịch ở mức P/E 18 lần, cao hơn mức trung bình 10 năm lịch sử 26%. Mức P/E hiện tại đang nằm trong vùng từ đường trung bình cộng 1 độ lệch chuẩn lên 2 độ lệch chuẩn. Đối với các thị trường khác, Mỹ, Ấn Độ, Thái Lan, Philippines, và Singapore đang có mức định giá P/E vượt khỏi vùng định giá P/E trung bình 10 năm cộng 2 độ lệch chuẩn.

Dư địa tăng giá đối với thị trường Việt Nam vẫn còn tại mức định giá này. Thêm vào đó, mức định giá sẽ giảm với triển vọng tăng trưởng EPS lạc quan.

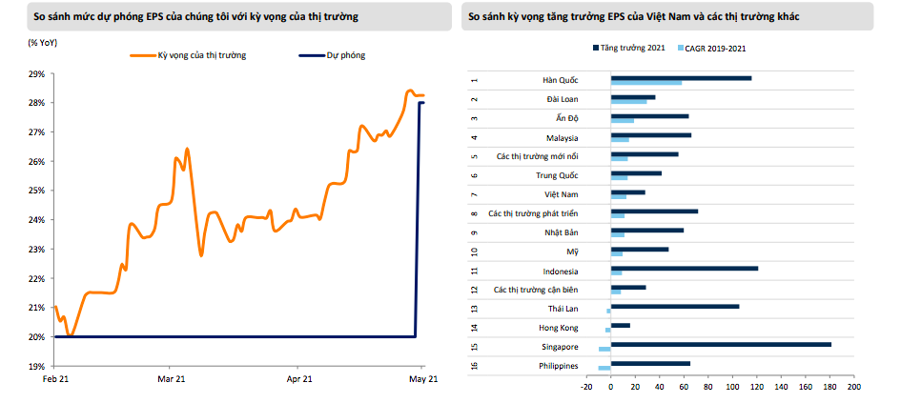

Cụ thể, cập nhật kết quả kinh doanh quý 1/2021, các doanh nghiệp đã báo cáo mức tăng trưởng ấn tượng trong quý 1 so với cùng kỳ, với mức EPS của các doanh nghiệp niêm yết trên sàn HOSE tăng gần 95% so với cùng kỳ. Nhờ đó, nâng mức dự báo tăng trưởng EPS năm 2021 từ mức 20% lên 28%.

Theo thống kê của Bloomberg về mức tăng trưởng EPS theo kỳ vọng của thị trường Việt Nam cũng được tăng lên đáng kể từ mức 21% vào đầu tháng 2 lên mức 28,2% vào cuối tháng 4.

Bên cạnh Hàn Quốc và Đài Loan là các thị trường có kỳ vọng mức tăng trưởng EPS cao trong năm 2021 thì Việt Nam cũng được kỳ vọng có mức tăng trưởng EPS vượt trội hơn trong năm 2021, nằm trong số các thị trường đã lấy lại mốc EPS trước dịch năm 2019. Trong khi đó, nhiều thị trường như Thái Lan, Philippines, Singapore, và Hồng Kông được dự báo chưa thể hoàn toàn hồi phục như lúc trước dịch.

Với triển vọng tăng trưởng EPS cao, Việt Nam nằm trong nhóm có P/E dự phóng thấp, hàm ý tiềm năng tăng giá trong dài hạn.

Ngoài ra, Việt Nam được định vị trong vùng có tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) cao hơn so với các thị trường khác trên thế giới như nhóm MSCI các thị thị trường phát triển và thị trường mới nổi, cũng như một số nước trong khu vực như Singapore, Thái Lan, Indonesia, Philippines.

Trong khi đó, Việt Nam vẫn được định giá tương đối hấp dẫn với mức P/E hiện tại thấp hơn nhiều thị trường khác trong khu vực như Singapore, Thái Lan, Indonesia, Philippines, Ấn Độ, Malaysia.

“Sau kết quả kinh doanh quý 1 cao hơn kỳ vọng, chúng tôi nâng dự báo tăng trưởng EPS năm 2021 từ mức 20% lên 28%. Với mức P/E phù hợp với thị trường dao động trong khoảng 14 đến 18 lần, kỳ vọng VN-Index sẽ dao động trong vùng 1130 đến 1480 điểm, với mục tiêu trung bình là 1300 điểm”, Mirae Asset nhìn nhận.

Đồng quan điểm, SSI Research cho rằng, lợi nhuận tăng trưởng của doanh nghiệp đưa định giá thị trường về mức hấp dẫn hơn. Lợi nhuận tăng trưởng tốt trong quý 1 đã đưa hệ số P/E trượt 12 tháng của VNIndex vào ngày 06/5 về mức thấp hơn là 17,3 lần so với mức 18,5 lần vào cuối tháng 3. Trong khi đó, hệ số P/E ước tính năm 2021 của SSI Coverage đã về mức 15 lần, thấp hơn mức 15,9 lần cũng ở thời điểm cuối tháng 3 và đây là mức khá hấp dẫn trong dài hạn.

Google translate

Google translate