Chính tháng đầu năm 2021, các ngân hàng vẫn báo lãi cao hoặc thiết lập mức kỷ lục mới nhưng màu hồng không phủ lên tất cả bởi đại dịch Covid-19.

LỢI NHUẬN QUÝ 3 GIẢM NHƯNG CẢ 9 THÁNG VẪN TĂNG

Tại báo cáo hồi đầu tháng 10, dựa trên ước tính sơ bộ kết quả kinh doanh của 9 ngân hàng thương mại đang niêm yết trên thị trường chứng khoán, FiinGroup cho biết lợi nhuận quý 3/2021 của nhóm ngân hàng này giảm 13,4% so với quý 2/2021.

Thực tế cũng cho thấy nếu xét riêng quý 3, tốc độ tăng lợi nhuận của TPBank có phần chững lại, đạt khoảng 36%, so với mức tăng 48% trong nửa đầu năm.

Tương tự, lợi nhuận trước thuế quý 3 của NCB đã giảm 19% xuống còn 79,8 tỷ đồng so với mức 98,7 tỷ đồng trong quý 2. Hay như lãi trước thuế của Kienlongbank giảm đến 29% so với quý 2 (103,1 tỷ đồng) xuống còn 72,8 tỷ đồng trong quý 3.

Số liệu từ Ngân hàng Nhà nước cho biết: 16 ngân hàng thương mại (chiếm 75% tổng dư nợ nền kinh tế) đã giảm lãi suất cho vay theo cam kết với Hiệp hội ngân hàng. Tổng số tiền lãi đã giảm lũy kế từ 15/7/2021 đến cuối tháng 9/2021 là 11.813 tỷ đồng.

Kết quả kinh doanh quý 3 của các ngân hàng có phần chững lại đã nằm trong dự báo của thị trường. Bởi lẽ, ngành ngân hàng liên quan rất mật thiết với nền kinh tế, trong khi quý 3/2021 là thời điểm các hoạt động kinh doanh đồng loạt bị chững lại do giãn cách xã hội. Nhiều ngân hàng thương mại buộc phải tạm dừng hoạt động tại các tỉnh thành phố lớn phía Nam.

Trong cùng một khoảng thời gian quý 3, ngân hàng vừa khó đẩy nhanh tốc độ cho vay, vừa phải cắt giảm lãi suất hỗ trợ người dân khôi phục hoạt động sản xuất kinh doanh nên mảng kinh doanh chủ chốt có dấu hiệu bị co hẹp lại nhất định. Bởi vậy, tăng trưởng lợi nhuận chậm nhịp là điều dễ hiểu.

Mặc dù lợi nhuận quý 3 giảm tốc nhưng với mức tăng trưởng khá ở nửa đầu năm nên luỹ kế 9 tháng, các ngân hàng vẫn ghi nhận mức tăng trưởng cao so với cùng kỳ năm trước.

Điển hình, lợi nhuận trước thuế luỹ kế 9 tháng đầu năm của NCB cao gấp hơn 7 lần cùng kỳ, trong khi ở Kienlongbank, chỉ tiêu này đang cao gấp 6 lần.

Cùng đó, trong 9 tháng đầu năm 2021, lợi nhuận trước thuế của Ngân hàng Bản Việt, SeaBank và PGBank đều tăng trưởng từ 100% - 180% lợi nhuận trước thuế so với cùng thời điểm năm 2020. Nhiều ngân hàng khác như TPBank, HDBank, SeABank, SHB… cho biết vẫn duy trì tốt đà tăng trưởng lợi nhuận so với cùng kỳ năm ngoái.

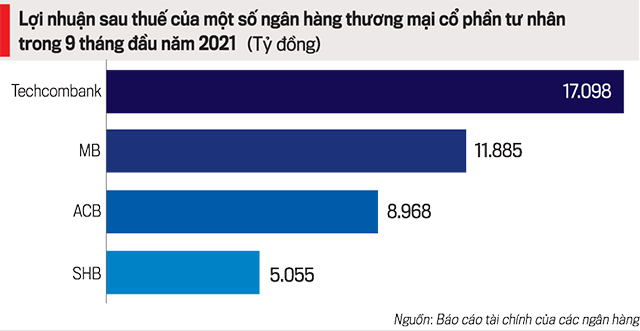

Còn xét theo giá trị tuyệt đối tại nhóm ngân hàng thương mại cổ phần tư nhân trong 9 tháng, Techcombank đang dẫn đầu lợi nhuận sau thuế với 17.098 tỷ đồng, tăng 59,6% so với cùng kỳ. Xếp liền sau là MB, ACB, SHB với lợi nhuận lần lượt đạt 11.885 tỷ đồng, 8.968 tỷ đồng và 5.055 tỷ đồng.

Với nhóm ngân hàng thương mại cổ phần nhà nước, lợi nhuận trước thuế quý 3/2021 của VietinBank đạt 3.060 tỷ đồng. Lũy kế 9 tháng đầu năm 2021, con số này của VietinBank đạt 13.910 tỷ đồng, tăng 34,2% so với cùng kỳ năm trước.

Trong khi, luỹ kế lợi nhuận 9 tháng tại BIDV, Vietcombank lần lượt đạt 10.733 tỷ đồng và 19.311 tỷ đồng.

Đánh giá kết quả khả quan trên của ngành ngân hàng, ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam nêu ra 3 động lực chính.

Thứ nhất, trước khi dịch bệnh xảy ra, chất lượng nợ của hệ thống ngân hàng liên tục được cải thiện. Đồng thời, nhờ Thông tư 01, 03 và 14 của Ngân hàng Nhà nước, nhiều khoản nợ được cơ cấu, giữ nguyên nhóm nợ và ngân hàng chưa phải trích lập dự phòng toàn bộ.

Thứ hai, các khoản đầu tư vào công nghệ và chuyển đổi số bắt đầu thu quả ngọt, ở một số đơn vị, khoản thu từ dịch vụ lên tới 40% lợi nhuận.

Thứ ba, ngân hàng giảm chi phí vốn đầu vào (tăng tiền gửi không kỳ hạn) nhờ xu hướng thanh toán không tiền mặt tăng cao trong đại dịch Covid-19 trong khi

CẨN TRỌNG VỚI LÃI DỰ THU VÀ NỢ XẤU TĂNG CAO

Nhận định về lợi nhuận ngân hàng trong 9 tháng qua, một số quan điểm cho răng, việc đẩy lợi nhuận lên mức kỷ lục là nhờ lãi dự thu với mục đích chứng minh năng lực tài chính với cổ đông và nhà đầu tư. Qua đó, ngân hàng có thể dễ dàng phát hành trái phiếu tăng vốn, trả cổ tức bằng cổ phiếu, phát hành cổ phiếu mới cho cổ đông hiện hữu...

Nhìn nhận vấn đề này, ông Hùng cho biết theo quy định, tất cả tất cả những khoản dư nợ nhóm 1 là nợ đủ chuẩn và có khả năng trả được cả gốc và lãi nên phần lãi suất của khách hàng chưa thu sẽ được ghi nhận vào dự thu. Đáng chú ý, tại quy định về cơ cấu nợ tại Thông tư 01, 03 và 14 của Ngân hàng Nhà nước, khoản nợ được cơ cấu sẽ buộc bị loại khỏi dự thu.

“Theo đó, bản chất lãi dự thu hiện nay ở các ngân hàng là những khoản nợ sạch, nợ đủ tiêu chuẩn”, ông Hùng chia sẻ và khẳng định “ngân hàng muốn bỏ khoản lãi dự thu cũng không được, vì phải hạch toán theo đúng quy định và quy định cũng không cho phép đưa nợ nhóm 2 vào dự thu”.

"Dự thu là con dao hai lưỡi. Một mặt, dự thu sẽ rất tốt nếu thu được hết nợ. Mặt còn lại, trong trường hợp không thu được nợ, khoản vay bị chuyển nợ xấu, ngân hàng buộc trích lập dự phòng và ghi nhận giảm doanh thu".

Ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội ngân hàng

Theo ông Hùng, không một ông chủ ngân hàng nào muốn dùng lãi dự thu để đẩy lợi nhuận và kéo giá trị cổ phiếu lên quá cao. “Không những thế, nếu cổ phiếu mà được nâng lên thực sự theo đúng giá trị thực sự của ngân hàng thì tôi cho là tốt. Nó tạo áp lực ngược trở lại cho ban quản trị và ban điều hành, buộc ngân hàng phải tăng trưởng đều để giữ kỳ vọng của cổ đông”, ông Hùng nói.

Tuy nhiên, vị Tổng Thư ký Hiệp hội Ngân hàng Việt Nam lưu ý thêm, dịch bệnh khiến doanh nghiệp chịu ảnh hưởng và ngân hàng cùng liên đới nên dẫn đến khả năng chưa đảm bảo 100% thu được lãi để đưa vào thu nhập.

“Khó khăn của doanh nghiệp chưa thể hiện rõ do đang được ngân hàng cơ cấu nợ, điều chỉnh kỳ hạn trả nợ và được phép miễn giảm lãi. Điều này giúp doanh nghiệp chưa bị áp lực trả nợ. Nhưng thực chất doanh nghiệp đang rất khó khăn, nguy cơ bị nhảy nhóm nợ rất cao”, vị Tổng Thư ký Hiệp hội Ngân hàng Việt Nam chia sẻ.

Hiện tại, sau nửa đầu năm diễn biến tích cực, nợ xấu bất ngờ tăng mạnh trở lại trong quý 3/2021 tại nhiều ngân hàng. Như tại Techcombank, nợ xấu trong quý 3/2021 của ngân hàng này bất ngờ tăng thêm hơn 710 tỷ đồng, tương đương tăng 63,5% lên 1.819 tỷ đồng. Trong đó, nợ nhóm 5 (nợ có khả năng mất vốn) tăng gấp đôi lên 443 tỷ đồng; nợ nhóm 3 tăng 83% lên 727 tỷ đồng.

Hay ở MB, hết quý 3, nợ xấu của MB ở mức 3.186 tỷ đồng, tăng 26% so với cuối quý 2. Nợ xấu tăng trở lại trong quý 3 của MB đến từ nợ nhóm 5 và nợ nhóm 4, lần lượt tăng 51,3% và 37,2%.

Mới đây, báo cáo trước Ủy ban Kinh tế Quốc hội, Phó Thống đốc Ngân hàng Nhà nước Nguyễn Kim Anh, cũng thông tin nợ xấu nội bảng và nợ xấu tiềm ẩn cuối năm nay dự kiến sẽ ở mức từ 7,1% - 7,7% lên xấp xỉ 8%. Ngân hàng Nhà nước đánh giá độ trễ sẽ còn tác động cả sang năm 2022, vì vậy ngành ngân hàng sẽ vẫn gặp rất nhiều khó khăn.

Google translate

Google translate