Sau kỳ báo cáo tài chính quý 3/2020, bức tranh kết quả kinh doanh của các ngân hàng năm nay đã dần hiện rõ, với đủ những gam màu sáng, tối. Tuy nhiên, sang năm 2021, lợi nhuận của nhiều ngân hàng được dự báo sẽ tăng vọt.

TÍN DỤNG HỒI PHỤC, NIM CẢI THIỆN

Theo giả định cơ sở của Công ty Cổ phần Chứng khoán VNDIRECT, kỳ vọng nền kinh tế toàn cầu sẽ dần dần phục hồi, tương quan với xu hướng phục hồi nền kinh tế của Việt Nam hiện nay. Nhờ đó, các hoạt động thương mại, sản xuất, dịch vụ trong đó có du lịch sẽ dần quay trở lại hoạt động bình thường, thúc đẩy nhu cầu tín dụng trong quý 4/2020 và năm 2021.

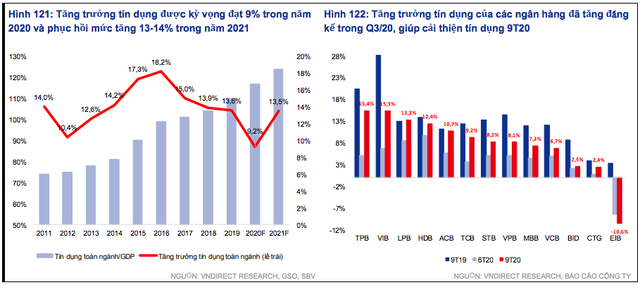

Công ty này dự báo tăng trưởng tín dụng đạt 9% trong năm 2020 và 13 - 14% trong năm 2021. Với kỳ vọng GDP 2020 và 2021 tăng lần lượt 2,8% và 7,1%, tỷ lệ tín dụng trên GDP sẽ tăng lên lần lượt 117% và 124% từ 110% năm 2019.

Về mặt huy động, do tốc độ tăng trưởng kinh tế chưa cải thiện nhiều và ít áp lực về tỷ lệ lạm phát, VNDIRECT kỳ vọng Ngân hàng Nhà nước sẽ duy trì chính sách tiền tệ nới lỏng hiện tại trong năm 2021. Do đó, các ngân hàng tiếp tục tận dụng được nguồn vốn với chi phí vốn thấp.

Về mặt tín dụng, tin tức tích cực về vắc xin Covid-19 thúc đẩy hy vọng sự phục hồi kinh tế toàn cầu, thúc đẩy các doanh nghiệp sản xuất và kinh doanh trở lại hoạt động. Trong khi đó, kinh tế Việt Nam dần phục hồi trong quý 3/2020, được kỳ vọng sẽ tiếp tục cải thiện trong quý 4/2020 và năm 2021 để phục vụ nhu cầu trong nước và xuất khẩu.

Do đó, các ngân hàng sẽ có thể thu được phần thu nhập lãi của các khoản cho vay tái cơ cấu và thúc đẩy tăng trưởng tín dụng để cải thiện thu nhập lãi, giúp tỷ lệ NIM của các ngân hàng phục hồi trong năm 2021, dù ở các mức độ khác nhau.

Nhóm ngân hàng với những lợi thế sau sẽ có nhiều cơ hội cải thiện NIM như tỷ lệ CASA cao hoặc tỷ lệ cho vay trên tiền gửi (LDR) thấp hơn có thể dẫn đến giảm chi phí vốn, tạo điều kiện giảm lãi suất cho vay; ngân hàng có tỷ lệ thâm nhập thấp trong phân khúc bán lẻ tiếp tục mở rộng mảng cho vay cá nhân với lãi suất cao hơn sẽ giúp cải thiện lợi suất tài sản, nhờ đó giảm áp lực lên NIM gây ra bởi đại dịch; ngân hàng với khẩu vị rủi ro thấp sẽ có nợ xấu tăng chậm hơn, do đó giảm nguy cơ phải thoái thu nhập lãi.

Mặt khác, nhóm nghiên cứu tại VNDIRECT kỳ vọng Chính phủ sẽ duy trì tốc độ giải ngân đầu tư công cao và Ngân hàng Nhà nước sẽ duy trì chính sách tiền tệ nới lỏng hiện tại để thúc đẩy nền kinh tế phục hồi và tăng trưởng tín dụng trong năm 2021. Do đó, các ngân hàng sẽ là những người đầu tiên được hưởng lợi từ xu hướng phục hồi.

"Lợi nhuận của các ngân hàng sẽ tăng vọt vào năm 2021 khi NIM cải thiện và tăng trưởng tín dụng cao hơn", nhóm nghiên cứu tại VNDIRECT dự báo.

VẪN PHẢI THẬN TRỌNG VỚI NỢ XẤU

Trên cơ sở danh mục 21 ngân hàng với tổng dư nợ cho vay tại cuối quý 3/2020 tăng 10,7% so với cùng kỳ đạt 5.641 tỷ đồng và chiếm 64,9% tín dụng toàn hệ thống; chi phí dự phòng 9 tháng đầu năm 2020 của các ngân hàng này tăng 14,2% so với cùng kỳ trong khi lợi nhuận trước dự phòng tăng 13,1% so với cùng kỳ, đưa tỷ trọng chi phí dự phòng/lợi nhuận trước dự phòng lên 39,9% trong 9 tháng đầu năm 2020 từ 39,5% trong 9 tháng đầu năm 2019.

Tuy nhiên, dự phòng rủi ro cho vay chỉ tăng 9,9% so với cùng kỳ trong khi nợ xấu (NPL) tăng 13,2% so với cùng kỳ, khiến tỷ lệ nợ xấu của các ngân hàng tăng lên 1,85% vào cuối quý 3/2020 so với 1,81% vào cuối quý 3/2019; và tỷ lệ bao nợ xấu (LLR) giảm xuống 84,8% vào cuối quý 3/2020 so với 87,3% vào cuối quý 3/2019.

So với quý 2/2020, tỷ lệ nợ xấu và tỷ lệ bao nợ xấu của các ngân hàng vào cuối quý 3/2020 lần lượt là 1,85% và 84,8% cũng cao hơn và không thay đổi so với tỷ lệ tương ứng 1,76% và 84,5% vào cuối quý 2/2020.

Theo TS.Cấn Văn Lực, chuyên gia tài chính ước tính, đến cuối năm 2020 nợ xấu nội bảng sẽ khoảng 3%, còn nợ xấu gộp gồm cả nợ xấu các tổ chức tín dụng bán cho VAMC chưa xử lý được và nợ xấu tiềm ẩn đến cuối năm sẽ ở mức khoảng 4,5% và sang năm 2021 con số này sẽ tăng lên tới 5-5,5%.

Vì vậy, trong năm 2021, nợ xấu tăng sẽ tác động lớn tới hoạt động kinh doanh của các ngân hàng, từ lợi nhuận đến khả năng tăng vốn điều lệ.

Google translate

Google translate