Theo Bloomberg, Son cho biết giờ đây mỗi ngày ông kiểm tra biểu đồ tỷ lệ vốn vay trên giá trị (Loan-to-Value - LTV) của SoftBank tới 4 lần. Vay nợ là chìa khóa để vị tỷ phú này vực dậy công ty trong hai thập kỷ qua, sau khi mất khoảng 70 tỷ USD trong vụ vỡ bong bóng dot-com vào cuối những năm 1990.

Mới chỉ năm ngoái, SoftBank vẫn ăn nên làm ra và vay nợ với tài sản thế chấp là cổ phần tại các hãng công nghệ hàng đầu như Alibaba. Công ty này dùng tiền vay để đầu tư vào các startup công nghệ tiềm năng. Kể cả khi vấp phải những thất bại thảm họa như thương vụ với Wirecard AG hay Greensill Capital, lợi nhuận từ việc đầu tư vẫn xóa nhòa mọi vấn đề.

Tuy nhiên, gần đây, các vấn đề liên tiếp nảy sinh. Từ chiến dịch siết quản lý ngành công nghệ của Trung Quốc cho tới chiến dịch quân sự đặc biệt của Nga tại Ukraine, tác động của lạm phát cao tới thị trường tài chính, một loạt rắc rối đang đè nặng lên Son cũng như “đế chế” của ông.

SOFTBANK GIỮA "CƠN BÃO MÙA ĐÔNG"

Giá cổ phiếu SoftBank đã sụt gần 60% trong 12 tháng qua và biểu đồ tỷ lệ LTV mà ông Son đang ám ảnh hàng ngày vẫn tiếp tục tăng lên, cho thấy nợ ròng đang trở nên mất cân xứng so với giá trị cổ phần tại các doanh nghiệp mà công ty này đang nắm giữ. Một số nhà quan sát thị trường cho rằng SoftBank đang đối mặt nguy cơ nhận lệnh gọi ký quỹ (margin call).

“Phía trước chẳng có tin tức khả quan nào”, nhà phân tích cấp cao Tomoaki Kawasaki tại công ty Iwai Cosmo Securities nhận xét. “Nếu họ được yêu cầu tăng tài sản thế chấp, điều này đồng nghĩa với việc các nhà đầu tư sẽ phải thận trọng hơn về các rủi ro tài chính mà SoftBank đang đối mặt”.

Bản thân ông Son, 64 tuổi, cũng nhìn nhận lần này công ty rơi vào tình thế khó khăn. Hồi tháng 2, ông nói rằng SoftBank đang “ở giữa cơn bão mùa đông” và tuyên bố ghi giảm 1.550 tỷ Yên (khoảng 13 tỷ USD) giá trị ròng tài sản của công ty, xuống còn 19.300 tỷ Yên trong quý 4/2021.

Từ đó đến nay, tình hình ngày càng xấu đi. Thị trường IPO (niêm yết cổ phiếu lần đầu ra công chúng) - yếu tố quan trọng với thành công của SoftBank - đang khá u ám. Giá cổ phiếu của Didi Global – công ty đứng sau ứng dụng gọi xe hàng đầu Trung Quốc – đã giảm kỷ lục 44% trong phiên giao dịch thứ Sáu tuần trước, sau khi công ty này thông báo tạm dừng quy trình chuẩn bị cho việc niêm yết cổ phiếu lần hai tại Hồng Kông. Trước đó, công ty này thông báo sẽ hủy niêm yết tại Mỹ chỉ sau vài tháng IPO và có kế hoạch IPO lần hai ở Hồng Kông trước sức ép của Bắc Kinh.

Dấu hiệu mới nhất cho thấy SoftBank đang kẹt tiền là việc quỹ đầu tư Vision Fund của công ty này vào tuần trước đã bán rẻ cổ phiếu tại hãng thương mại điện tử khổng lồ Hàn Quốc Coupang để thu về 1 tỷ USD.

“Bức tranh vĩ mô về các khoản đầu tư và triển vọng IPO của các công ty mà Softbank đầu tư đều có vẻ không tốt”, Amir Anvarzadeh, chiến lược gia về vốn cổ phần tại Nhật Bản của hãng tư vấn Asymmetric Advisors, nhận xét. “Giá trị các khoản đầu tư, như tại Alibaba, liên tục giảm khiến SoftBank đang có nguy cơ bị gọi ký quỹ”.

Trước đó, giải thích cho việc kiểm tra tỷ lệ LTV của SoftBank nhiều lần trong ngày, ông Son nói rằng tỷ lệ này đã từ mức 8,8% vào tháng 6/2020 lên 22% vào cuối năm ngoái. Trong khi đó, SoftBank đặt mục tiêu duy trì tỷ lệ này ở dưới mức 25%. Tuy nhiên, việc tăng đi vay cùng với sự sụt giảm của giá cổ phiếu Alibaba và SoftBank, đang khiến tỷ lệ này tăng cao hơn trong năm nay.

Trong khi đó, hãng xếp hạng tín nhiệm S&P Global Ratings hôm 7/3 ước tính tỷ lệ LTV của SoftBank hiện ở mức 29%, theo nhà phân tích tín dụng cấp cao Sharon Chen của Bloomberg Intelligence. Nếu tỷ lệ này vượt quá 40%, S&P có thể hạ xếp hạng tín nhiệm của SoftBak từ mức BB+ hiện tại.

TIẾP TỤC VAY NỢ

Tập đoàn Nhật Bản hiện đang phụ thuộc vào các khoản vay để duy trì nhịp độ đầu tư và hỗ trợ các chương trình mua lại cổ phiếu của mình. Công ty này sẽ cần tới 45 tỷ USD tiền mặt trong năm nay, theo dự báo của nhà phân tích Atul Goyal tại hãng đầu tư Jefferies. Goyal cho rằng SoftBank có thể bán bớt cổ phiếu Alibaba để phục vụ nhu cầu.

Theo phân tích của Bloomberg Intelligence, SoftBank đã thế chấp hơn một nửa cổ phần mà công ty đang nắm giữ tại Alibaba, T-Mobile US Inc., Deutsche Telekom AG và công ty con viễn thông SoftBank Corp. Các khoản nợ được thế chấp bằng tài sản hiện chiếm khoảng 54 tỷ USD trong tổng khối nợ 128 tỷ USD của công ty này.

“Họ sẽ phải tiếp tục vay nợ và tính phức tạp của việc này có thể khiến các nhà đầu tư cảm thấy lo lắng”, nhà phân tích Chen của Bloomberg Intelligence nói.

Bên cạnh các khoản vay của công ty, bản thân ông Son cũng có một số khoản vay cá nhân liên quan tới cổ phiếu SoftBank sau khi thế chấp số cổ phiếu trị giá 5,7 tỷ USD cho 18 ngân hàng, bao gồm Bank Julius Baer & Co., Mizuho Bank Ltd. và Daiwa Securities Group Inc, theo Bloomberg.

Ngoài ra, SoftBank cũng cấp khoản vay cho một số giám đốc như một phần của chương trình đãi ngộ với mục đích là mua lại cổ phiếu công ty.

Theo các nhà phân tích, tập đoàn Nhật Bản có thể tìm ra nhiều cách khác để vay tiền, nhưng về bản chất SoftBank vẫn là một “đế chế” đầu tư công nghệ và đã bỏ túi nhiều khoản lợi nhuận khổng lồ. Năm ngoái, SoftBank có quý báo lãi lớn nhất trong lịch sử doanh nghiệp Nhật Bản và giá cổ phiếu công ty cũng lập kỷ lục. Lợi nhuận sau thương vụ IPO của Coupang và nền tảng giao hàng DoorDash Inc. đã giúp bù đắp cho khoản lỗ từ việc đầu tư vào WeWork, Greensill Capital và Wirecard. Trong đó, Greensill Capital và Wirecard sụp đổ do bê bối gian lận.

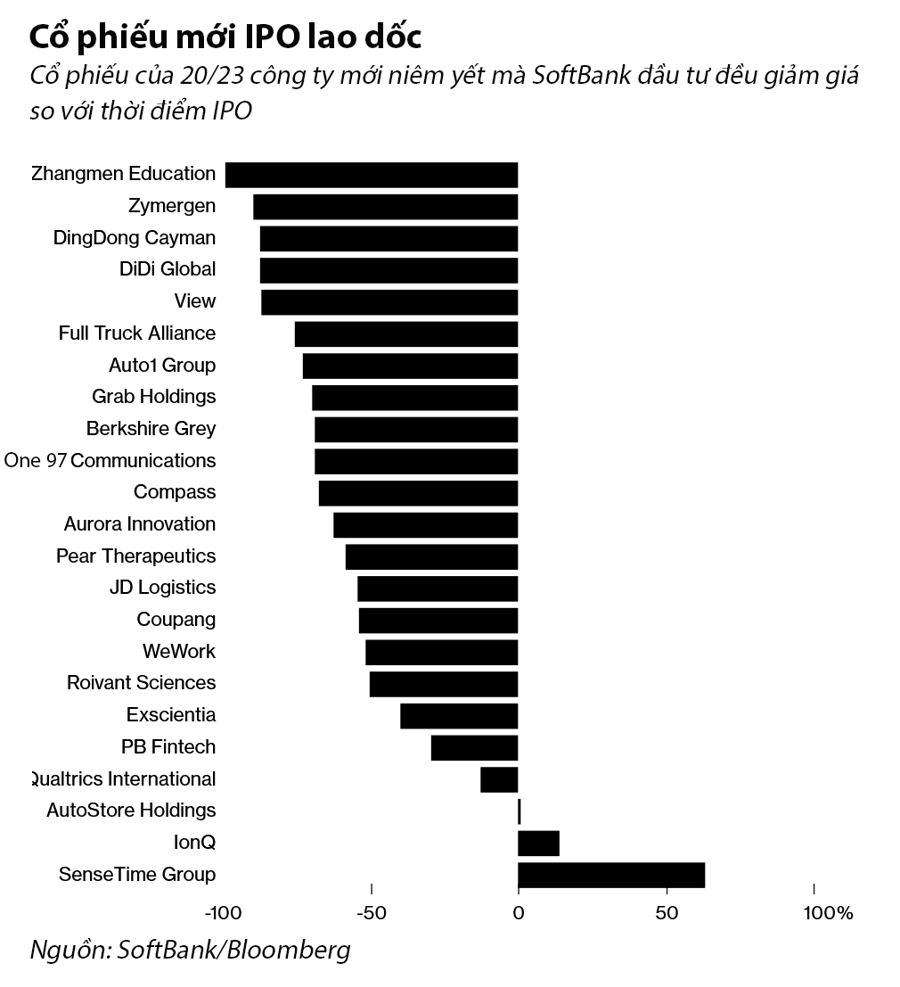

Tuy nhiên, bước sang năm 2022, ông Son gặp nhiều trở ngại hơn để thu lời từ các khoản đầu tư. Giá cổ phiếu Alibaba, chiếm tỷ trọng lớn nhất trong danh mục đầu tư của Softbank, đã sụt 35% từ đầu năm nay. Trong khi đó, cổ phiếu SoftBank vừa có phiên giảm giá thứ 4 liên tiếp, sát ngưỡng thấp nhất kể từ tháng 4/2020. Ngoài ra, 20/23 cổ phiếu mà công ty này đầu tư được niêm yết năm 2021 đều giảm giá so với giá IPO và chi phí bảo hiểm cho các khoản nợ của công ty cũng tăng hơn gấp đôi.

Dù vậy, bất chấp một loạt tin xấu, 18 trên 20 nhà phân tích theo khảo sát của Bloomberg vẫn khuyên nghị mua vào cổ phiếu SoftBank.

“Dù điều kiện thị trường nhiều thách thức khiến việc dự báo thời điểm Softbank thực hiện chương trình mua lại cổ phiếu và triển khai đầu tư từ quỹ Vision Fund 2, chúng tôi không thấy nguy cơ về một cuộc khủng hoảng”, nhà phân tích Kirk Boodry của Redex Research nói. “SoftBank vẫn có một số đệm đỡ dù danh mục đầu tư của họ đang hoạt động kém hiệu quả trong 3 quý vừa qua”.

Trước tình thế khó khăn, tập đoàn Nhật Bản vẫn không thay đổi chiến lược của mình. Sau khi trả các khoản nợ trị giá 10 tỷ USD được thế chấp bằng cổ phiếu Alibaba, SoftBank đã vay một khoản mới 6 tỷ USD vào tháng 12 năm ngoái. Tháng trước, công ty này đề nghị một số ngân hàng tham gia vào thương vụ IPO tiềm năng của hãng thiết kế chip Arm (Anh) và cấp khoản vay 8 tỷ USD, nguồn tin của Bloomberg cho biết.

Ông Son cũng tỏ ra lạc quan rằng “cơn bão mùa đông” sẽ sớm qua đi.

“Sớm muộn gì chúng tôi cũng sẽ thấy mùa xuân và chúng tôi vẫn đang tiếp tục gieo hạt. Dần dần, hạt giống sẽ nảy mầm và sinh sôi”, vị tỷ phú nói.

Google translate

Google translate