MBS vừa có báo cáo cập nhật triển vọng thị trường chứng khoán năm 2024 với điểm nhấn bầu cử Mỹ kỳ vọng cho chứng khoán toàn cầu trong đó có Việt Nam tăng trưởng tích cực.

40 CUỘC BẦU CỬ TRÊN THẾ GIỚI VÀ TÁC ĐỘNG TỚI CHỨNG KHOÁN

Theo đó, năm 2024, sẽ có 40 cuộc bầu cử quốc gia trên toàn cầu, đại diện cho hơn 41% dân số thế giới và 40% tổng sản phẩm quốc nội (GDP) của thế giới. Các quốc gia tổ chức bầu cử vào năm 2024 có quy mô và tầm ảnh hưởng khác nhau như Indonesia, Đài Loan, Venezuela, Mexico, Nga, Mỹ… Bắt đầu với Đài Loan vào tháng 1, làn sóng các cuộc đua sẽ lên đến đỉnh điểm với cuộc bầu cử tổng thống Mỹ vào tháng 11.

Lịch sử chỉ ra rằng, hiệu suất của S&P500 trong 27 tháng trước cuộc bầu cử tổng thống Mỹ dường như mang lại nhiều lợi nhuận hơn so với 21 tháng sau cuộc bầu cử. Trong nhiệm kỳ 4 năm của tổng thống Mỹ, thị trường chứng khoán Mỹ (đại diện là S&P500) trung bình đạt hiệu suất tốt nhất vào năm thứ ba, trung bình hiệu suất các năm còn lại giảm dần theo thứ tự là bốn, hai và một.

Trong các kỳ bầu cử trước đây, lịch sử thường đứng về phía tổng thống đương nhiệm khi nói đến cuộc bầu cử thực tế. Kể từ năm 1912, tổng thống đương nhiệm đã giành chiến thắng 3/4 lần - trừ khi có suy thoái kinh tế trong vòng hai năm trước ngày bầu cử. Như chúng ta đã biết, cuộc bầu cử năm 2020 phù hợp với lập luận trên.

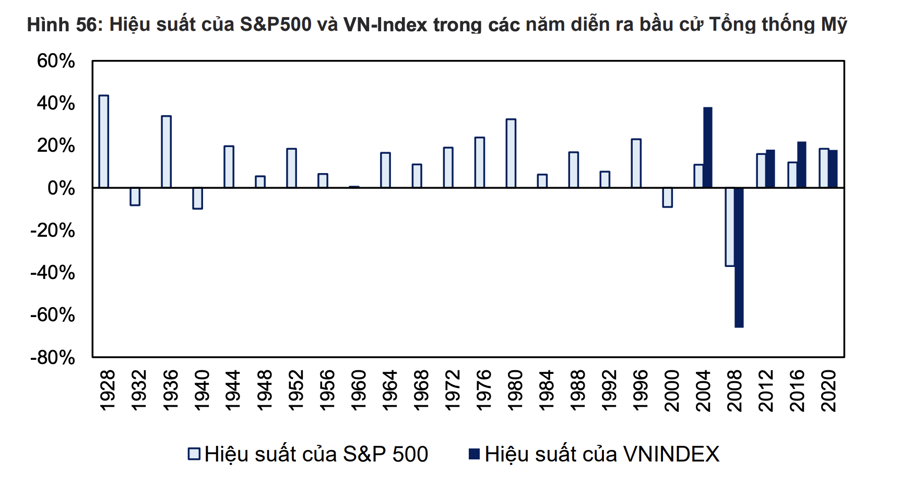

Mặc dù sự biến động có thể gia tăng trước khi ngày bầu cử diễn ra, tuy nhiên,

kịch bản tăng giá trên thị trường chứng khoán Mỹ chiếm ưu thế áp đảo trong năm diễn ra cuộc bầu cử Tổng thống Mỹ. Thống kê cho thấy, từ năm 1928 đến năm 2020, có 20/24 lần S&P500 tăng điểm trong năm bầu cử. Chỉ duy nhất năm 2008 (xảy ra khủng hoảng kinh tế toàn cầu), S&P 500 chứng kiến mức sụt giảm mạnh xấp xỉ 37%, ba lần sụt giảm còn lại đều không quá 10%.

Tại thị trường chứng khoán Việt Nam, diễn biến chỉ số VN-Index 5 lần gần nhất trong năm diễn ra bầu cử tổng thống Mỹ có tới 4/5 lần với mức tăng điểm, hiệu suất trung bình của VN-Index trong 4 lần tăng là xấp xỉ 24%. Lần giảm điểm còn lại rơi vào năm 2008 (xảy ra khủng hoảng kinh tế toàn cầu).

Mặc dù hiệu suất quá khứ không thể đảm bảo cho lợi nhuận trong tương lai và luôn có khả năng thị trường sẽ hoạt động theo một cách hoàn toàn khác so với trước đây. Tuy nhiên, nhìn vào diễn biến hiệu suất trong lịch sử cho thấy chúng ta hoàn toàn có thể kỳ vọng nghiêng về kịch bản tăng điểm cho cả thị trường chứng khoán Mỹ và Việt Nam trong năm 2024.

LỢI NHUẬN DOANH NGHIỆP TĂNG 16,8% TRONG NĂM 2024

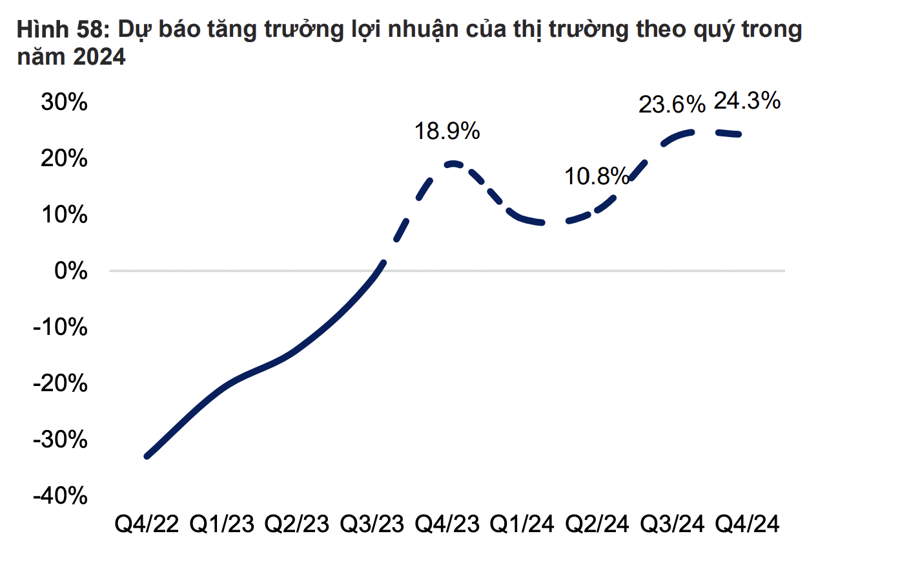

Theo MBS, đà giảm của lợi nhuận ròng của doanh nghiệp niêm yết toàn thị trường đã thu hẹp đáng kể trong Q3/22, với mức giảm chỉ 1,5% so với cùng kỳ (Q2/23: -14% svck, Q1/23: -21% svck). Trong bối cảnh các yếu tố vĩ mô như xuất khẩu, sản xuất, tiêu dùng có xu hướng cải thiện trong những tháng cuối năm 2023, lãi suất và tỷ giá hạ nhiệt, kỳ vọng lợi nhuận thị trường sẽ ghi nhận tăng trưởng dương trong Q4/23, từ đó đưa lợi nhuận thị trường cả năm 2023 giảm nhẹ 2% so với năm 2022 (thấp hơn so với dự báo vào tháng 10/23, lợi nhuận thị trường sẽ tăng 3,6% trong năm 2023).

Trong năm 2024, MBS kỳ vọng lợi nhuận ròng thị trường sẽ tăng 16,8%, chủ yếu được hỗ trợ bởi sự phục hồi của các ngành ngân hàng, vật liệu xây dựng và, bán lẻ và tiêu dùng. Điểm rơi lợi nhuận của thị trường chủ yếu sẽ rơi vào quý 3 và quý 4 của năm 2024, chủ yếu là do nền thấp cùng kỳ năm 2023.

Ở kịch bản cơ sở, MBS kỳ vọng VN-Index sẽ tăng lên ngưỡng 1250 - 1280 trong năm 2024

Định giá hiện tại của VN-Index đang ở mức xấp xỉ 13,5 lần P/E, thấp hơn 11.1%

so với P/E trung bình 3 năm gần đây. Ngoài ra, nếu đặt trong mối tương quan giữa thị trường và lãi suất, lãi suất huy động 12 tháng của các NHTM lớn đã trở về mặt bằng tương đương thậm chí thấp hơn giai đoạn Covid-19, trong khi định giá thị trường hiện tại đang thấp hơn giai đoạn này 19,2%.

Nhìn về năm 2024, những yếu tố tích cực hỗ trợ cho thị trường chứng khoán Việt Nam vẫn còn đó, bao gồm: Thứ nhất, như đã đề cập ở trên, kỳ vọng FED sẽ hạ lãi suất từ Q2/24 với tổng mức giảm khoảng 100 điểm cơ bản xuống mức 4.5% cuối năm 2024. Thông trường lãi suất thấp sẽ kích thích các nhà đầu tư nước ngoài tìm kiếm câu chuyện tăng trưởng từ những thị trường mới nổi.

Thứ hai, lợi nhuận của các doanh nghiệp niêm yết sẽ tăng trưởng 16,8% trong năm 2024, trong bối cảnh xuất khẩu và sản xuất phục hồi tích cực, tiêu dùng ổn định, lãi suất thấp, đầu tư được thúc đẩy.

Thứ ba, mặc dù tiến độ tương đối chậm song nhiều dự án bất động sản ở thành phố Hồ Chí Minh và Hà Nội đã dần tháo gỡ được các vướng mắc pháp lý, tạo tiền đề cho sự phục hồi của thị trường bất động sản.

Thứ tư, thị trường chứng khoán Việt Nam nói riêng cũng sẽ ghi nhận nhiều thông tin hỗ trợ trong thời gian tới khi hệ thống KRX sẽ được đi vào vận hành, tạo nền tảng cơ sở để nhiều sản phẩm mới được triển khai, từ đó rút ngắn con đường nâng hạng thành thị trường mới nổi của Việt Nam. Vì vậy, định giá thị trường hợp lý là cơ hội để tích lũy cổ phiếu với tầm nhìn dài hạn.

Cuối cùng, kỳ vọng VN-Index sẽ tăng lên mức 1.250 – 1.280 điểm, trên cơ sở lợi nhuận doanh nghiệp niêm yết năm 2024 tăng 16,8% và định giá P/E 12 – 12,5 lần. Các yếu tố rủi ro có thể tác động đến thị trường bao gồm: thị trường bất động sản đóng băng kéo dài sẽ gia tăng nợ xấu cho hệ thống ngân hàng, tạo điểm nghẽn dòng vốn trên thị trường tài chính, làm giảm sự lưu thông dòng vốn trên thị trường chứng khoán. Lạm phát tăng cao hơn so với kỳ vọng (trên 4 – 4.5%) có thể khiến chính sách tiền tệ đảo chiều.

Google translate

Google translate