FIDT Research vừa đưa ra nhận định về động thái hút tiền thông qua phát hành tín phiếu của Ngân hàng Nhà nước trong thời gian gần đây.

SBV CÓ THỂ HÚT 100.000 TỶ QUA TÍN PHIẾU

Mục tiêu trung hạn của động thái này nhằm cân bằng lao động - lạm phát. Theo đó, mục tiêu của Chính phủ - SBV đang ưu tiên hơn về hỗ trợ tăng trưởng thị trường lao động, xét lạm phát thì core CPI không có xác suất chạm mục tiêu 4,5%, tính từ 1 – 2 năm, lí do là lạm phát nhu cầu đẩy (demand-push inflation) đang bị ảnh hưởng rất nhiều bởi chi tiêu cư dân và doanh nghiệp sẽ còn ở mức thấp. Tăng trưởng tín dụng gần như đứng yên trong 2 tháng gần đây.

Ổn định ngoại hối trung dài hạn: FDI giải ngân, Thặng dư Xuất nhập khẩu, Kiều hối... các khoản mục trọng tâm trong Cán cân thanh toán Quốc gia: Hiện tại, các dòng ngoại hối chủ đạo này tính đến 8 tháng năm nay vẫn ở trạng thái tích cực bao gồm: FDI giải ngân giảm nhẹ, triển vọng FDI mới tăng cao. Thặng dư xuất nhập khẩu kỷ lục. Kiều hối có thể ổn định hoặc giảm nhẹ theo xu hướng kinh tế toàn cầu giảm tốc.

Tổng thể vị thế ngoại hối của SBV an toàn, dấu hiệu là dự trữ ngoại hối tăng về mức 100 tỷ USD, kèm hệ thống ngân hàng dự trữ vị thế USD dương tương đối).

Hệ thống lãi suất tiền gửi – cho vay đến nền kinh tế: Theo quan điểm nhất quán từ Chính phủ và SBV, chính sách tiền gửi – cho vay ngắn hạn – trung dài hạn đối với nền kinh tế sẽ phải giảm dần trong ngắn hạn, đồng nghĩa hệ thống lãi suất tiền gửi cơ bản của nhóm ngân hàng big sẽ rất khó thay đổi, cụ thể: Hệ thống big 4: Lãi suất 3 tháng – 6 tháng: 3.5% ; Lãi suất 6 tháng – 12 tháng: 4.5%; lãi suất trên 12 tháng: 5.5%. Hệ thống NHTM: Lãi suất 3 tháng – 6 tháng: 4.0% ; Lãi suất 6 tháng – 12 tháng: 5.0%; lãi suất trên 12 tháng: 6.0%.

Mục tiêu rất ngắn và ngắn hạn: Các mục tiêu ngắn hạn này được SBV quản lý – kiểm soát – can thiệp nhằm đảo bảo hỗ trợ các mục tiêu trung dài hạn phần trên, kèm theo đảm bảo an toàn tài chính - tiền tệ nội địa và quốc tế.

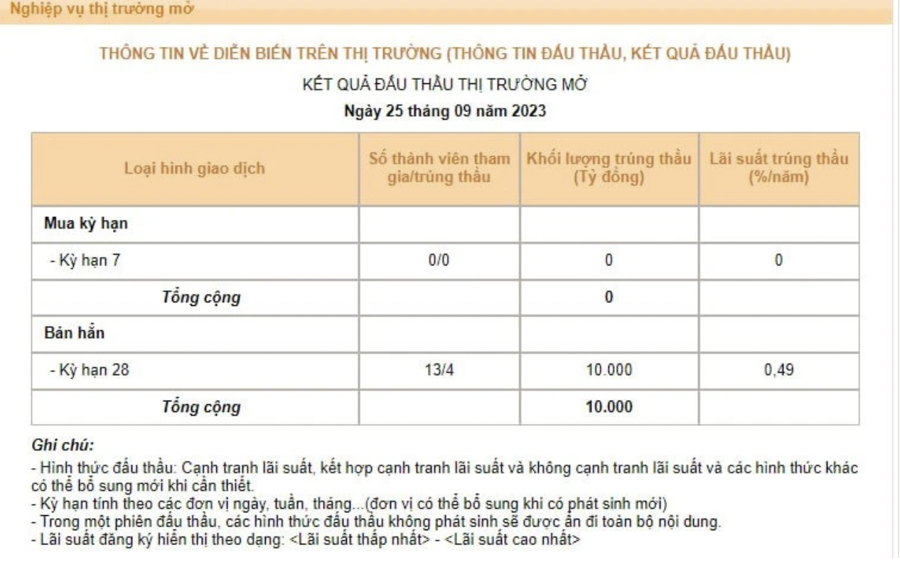

Theo quan điểm SBV, thời gian tới SBV sẽ làm đồng thời cả 2 nhiệm vụ, một mặt hút bớt thanh khoản thị trường 2 để giảm áp lực đầu cơ tỷ giá của các NHTM trong ngắn hạn, lượng hút là vừa đủ để cân bằng tỷ giá bước đầu và không gây ra căng thẳng thanh khoản trên liên ngân hàng. Song song với đó là tiếp tục ban hành các chính sách giúp lãi suất thị trường 1 giảm và tín dụng khơi thông. Hành động này của SBV có thể kéo dài đến cuối năm trước khi có những dấu hiệu mới đối với nền kinh tế.

FIDT Research cho rằng, đây là hiện tượng gây áp lực tỷ giá ngắn hạn chủ yếu, tạo động lượng xu hướng tăng gần đây lên tỷ giá.

Hiện tại, mức tỷ giá 24.500 đang được SBV bảo vệ, kể từ cuộc họp Fed (điểm trọng tâm là lãi suất đỉnh của Fed kéo dài đến tháng 9/2024, trước khi có dấu hiệu cắt giảm đầu tiên), và SBV bảo vệ bằng cách nâng lãi suất rất ngắn hạn nhằm cố gắng giảm bớt áp lực đầu cơ tỷ giá, vì vậy hành động hiệu quả nhất đối với SBV tạm thời là phát hành tín phiếu.

Thanh khoản dư thừa không cần thiết sẽ là mức SBV cần phải hút, đầu đó có thể rơi vào 2 kịch bản nhằm kéo lãi suất rất ngắn hạn dưới 3 tháng cao lên – thu hẹp chênh lệch lãi suất với USD, nhưng không ảnh hưởng đến lãi suất tiền gửi – cho vay cho hoạt động kinh tế. Hút thanh khoản đến khi chạm mục tiêu về tỷ giá hoặc chạm giới hạn về ưu tiên nền thanh khoản hỗ trợ kinh tế.

Cụ thể, kịch bản 1: hút 70.000 – 100.000 tỷ, trung bình 10.000 tỷ/ngày, kéo dài trong 2 tuần, nền thanh khoản dư thừa (ample liquidity) rơi đâu đó vùng dự trữ bắt buộc hệ thống + 40.000 - 70.000 tỷ dư thừa.

Kịch bản 2: mức hút thanh khoản tiệm cận 130.000 - 140.000 tỷ với tốc độ nhanh hơn, khi áp lực ngoại hối trong ngắn hạn tăng mạnh (có thể từ 1 số sự kiện vĩ mô toàn cầu, bao gồm: sự kiện ảnh hưởng đến tăng trưởng wage growth từ đình công UAW, sự kiện Quốc hội Mỹ ko thông qua phát hành Bill ngắn hạn sắp tới). Có thể SBV sẽ kết hợp vừa tăng tốc độ hút vừa tăng kỳ hạn hút để hiệu quả phòng ngừa tỷ giá, nhưng xác suất kịch bản này không cao.

Kịch bản có thể có: mức độ hút thanh khoản tăng lên hút 1 ngày 20.000 tỷ, kỳ hạn 2 tháng trở lên, thay vì 1 tháng hiện tại.

ĐỊNH GIÁ CHỨNG KHOÁN KHÔNG THAY ĐỔI

Theo đánh giá của FIDT, lãi suất rất ngắn hạn của nền kinh tế là đối tượng bị ảnh hưởng chính bởi hành động của SBV, cụ thể các hoạt động funding rất ngắn hạn của hệ thống ngân hàng, bao gồm: cung cấp hoạt động đầu cơ chênh lệch lãi suất USD - VND; thanh khoản nền thị trường chứng khoán, dựa trên định tính liên thông thanh khoản ngân hàng - chứng khoán nhưng yếu tố này rất dễ bị thao túng do định tính.

Tuy nhiên, P/E trên thị trường chứng khoán và doanh nghiệp sẽ dựa vào mức lãi suất chiết khấu trên đường cong lãi suất tiền gửi ngắn - trung - dài hạn của nhóm big 4 banks, nên có thể kết luận đinh giá thị trường chứng khoán chưa thay đổi hiện tại và ngắn hạn.

Cũng cần lưu ý rằng, "hành động này của SBV có thể kéo dài đến cuối năm trước khi có những dấu hiệu mới đối với nền kinh tế". Bản chất câu này không phải sẽ hút liên tục đến cuối năm, mà SBV sẽ điều chỉnh cân bằng tỷ giá - lãi suất linh động trong khung cho phép thông qua thị trường OMO, bao gồm Tbill (chủ yếu hiện tại) - và repo (trong tương lai nếu cần thiết, nếu lãi suất liên ngân hàng 1 số thời điểm đột ngột tăng cao).

Mục tiêu chính vẫn là nền thanh khoản dư thừa cần thiết và linh động theo tổng thể cân bằng tiền tệ chung. Hành động hút VND trên OMO là hành động 2 chiều, hút ngắn hạn và sẽ trả trong tương lai.

Google translate

Google translate