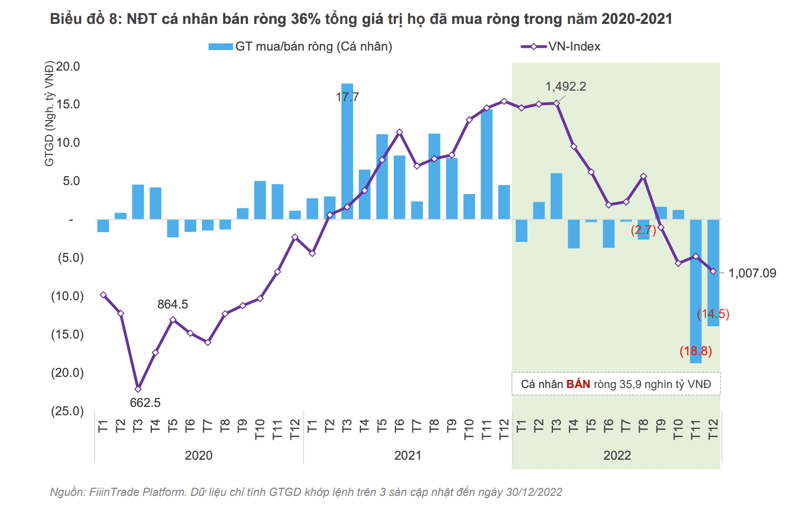

Từ đầu năm 2022 khi lãi suất chịu áp lực tăng cao, nhà đầu tư cá nhân đã bán ròng tổng cộng 35,9 nghìn tỷ, tương đương khoảng 36% quy mô mua ròng của họ trong giai đoạn “tiền rẻ” 2020-2021, theo số liệu thống kê mới nhất từ FiinGroup.

CÁ NHÂN BÁN RÒNG, KHỐI NGOẠI TUNG TIỀN GOM

Nhà đầu tư cá nhân bán ròng mạnh trong tháng 11-12/2022 và đóng góp tương đối vào giá trị bán ròng này là động thái bán giải chấp của công ty chứng khoán đối với cổ phiếu nắm giữ bởi ban lãnh đạo hay cổ đông lớn ở 1 số doanh nghiệp bất động sản như NVL, PDR và bán tài sản có thanh khoản chủ yếu là cổ phiếu của một số chủ doanh nghiệp để cân đối dòng tiền cho các hoạt động khác, trong đó có đáo hạn/mua lại trái phiếu trước hạn.

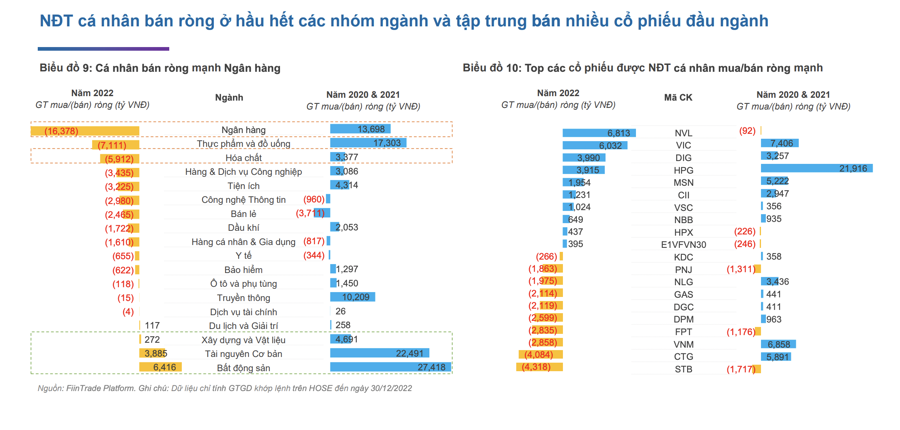

Trong đó, nhóm này bán ròng nhiều nhất tập trung ở Ngân hàng với giá trị ròng lên tới 16.378 tỷ đồng, tiếp theo là Thực phẩm đồ uống 7.111 tỷ đồng, Hóa chất 5.900 tỷ đồng. Ở chiều ngược lại họ mua ròng Bất động sản 6.416 tỷ đồng; Tài nguyên Cơ bản 3.885 tỷ đồng và Vật liệu Xây dựng 272 tỷ đồng.

Top cổ phiếu nhà đầu tư cá nhân bán ròng nhiều gồm: STB 4.318 tỷ đồng; CTG 4.084 tỷ đồng; VNM 2.858 tỷ đồng; FPT 2.835 tỷ đồng; DGC 2.119 tỷ đồng; GAS 2.114 tỷ đồng; NLG 1.945 tỷ đồng; PNJ 1.863 tỷ đồng. Ở chiều ngược lại họ mua ròng NVL giá trị ròng 6.813 tỷ đồng; VIC 6.032 tỷ đồng; DIG 3.990 tỷ đồng; HPG 3.915 tỷ đồng; MSN 1.954 tỷ đồng; CII 1.231 tỷ đồng; VSC 1.024 tỷ đồng.

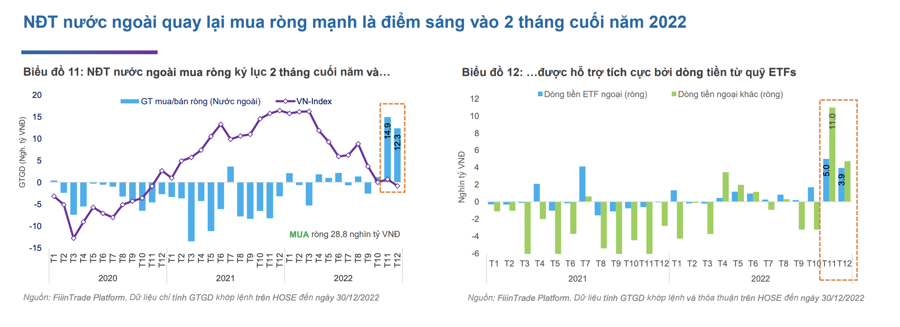

Đối ứng với đó là nhà đầu tư nước ngoài quay lại mua ròng mạnh là điểm sáng vào 2 tháng cuối năm 2022 với giá trị ròng lên tới gần 29.000 tỷ đồng.

Nhìn lại lịch sử, nhà đầu tư nước ngoài có xu hướng giải ngân mạnh khi P/E giảm mạnh về vùng thấp. Khối ngoại đã mua ròng hơn 27 nghìn tỷ đồng từ đầu tháng 11/2022 khi định giá thị trường giảm về vùng thấp với P/E quanh mức 10x.

Dòng tiền từ các quỹ ETFs, đặc biệt là từ quỹ Fubon FTSE Vietnam vào ròng 12,3 nghìn tỷ và dòng tiền vào thông qua quỹ VNFM VNDiamond ETF 7,8 nghìn tỷ đồng, đóng góp hơn 2/3 giá trị mua ròng của khối ngoại trong giai đoạn vừa qua. "Dòng tiền ETF thường có đặc tính “vào nhanh ra nhanh” và do đó, nhà đầu tư cần theo dõi động thái giao dịch của các quỹ ETFs trong năm 2023", FiinGroup khuyến nghị.

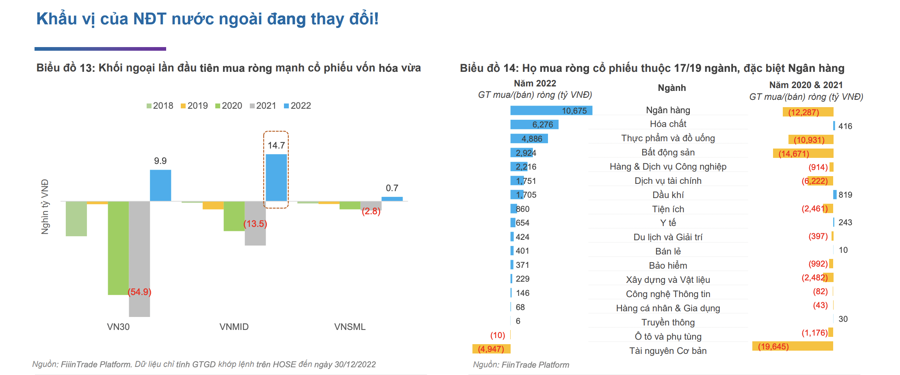

Năm 2022, nhà đầu tư nước ngoài quay trở lại mua ròng các cổ phiếu vốn hóa lớn VN30, trung bình VNMID và nhỏ VNSML sau khi bán ròng 4 năm trước đó.

Đáng chú ý, họ mua ròng mạnh nhất nhóm cổ phiếu vốn hóa trung bình VNMID, chủ yếu là các doanh nghiệp bất động sản quy mô vừa (NLG, KBC, HDG) và DN Hóa chất đầu ngành (DGC, DPM, DCM). Trước đó, cổ phiếu ưa thích của khối ngoại chủ yếu thuộc nhóm vốn hóa lớn VN30.

Điểm tích cực là khối ngoại mua ở hầu hết các ngành (17/19 ngành) trong năm 2022 và bán ròng năm thứ 2 liên tiếp với cổ phiếu ngành Tài nguyên cơ bản (Thép) và Ô tô và phụ tùng.

Ngân hàng là ngành được khối ngoại mua ròng mạnh nhất trong năm 2022, trái ngược với giai đoạn 2018-2019 Bất động sản là ngành được khối ngoại mua ròng mạnh nhất.

DÒNG TIỀN CÁ NHÂN KHÓ TÍCH CỰC NĂM 2023

Lực đẩy chính cho thanh khoản của thị trường chứng khoán Việt Nam là dòng tiền của nhà đầu tư cá nhân, chiếm tỷ trọng gần 85% tổng giá trị giao dịch trên HOSE trong năm 2022.

Nhìn lại năm 2022, thanh khoản sụt giảm gắn với thực tế dòng tiền quay về khu vực sản xuất kinh doanh sau khi Việt Nam mở cửa hoàn toàn từ 15/3/2022, các biện pháp lành mạnh hóa thị trường cổ phiếu và trái phiếu doanh nghiệp từ tháng 4/2022; và đặc biệt là xu hướng lãi suất trong và ngoài nước tăng mạnh các tháng gần đây, khiến cho dòng tiền quay lại kênh tiết kiệm, chi phí vốn của doanh nghiệp tăng cũng như tác động trực tiếp đến thanh khoản hệ thống tài chính và dòng tiền vào chứng khoán.

Với lãi suất dự kiến tiếp tục duy trì ở nền cao trong năm 2023, FiinFroup dự báo dòng tiền của cá nhân khó có thể tích cực trở lại.

Năm 2022 là năm kỷ lục về giá trị mua ròng của nhà đầu tư nước ngoài, đạt gần 29 nghìn tỷ đồng, và có sự tham gia mạnh mẽ của dòng tiền từ các quỹ ETFs (đặc biệt là quỹ Fubon FTSE Vietnam từ Đài Loan), đóng góp tới 70%.

FiinGroup kỳ vọng xu hướng mua ròng vẫn sẽ tiếp tục trong năm 2023 với giả định FED sẽ giảm tốc độ tăng lãi suất và do đó không gây ra xáo trộn lớn về dòng vốn ngoại ở các thị trường cận biên/mới nổi, bao gồm Việt Nam.

Ngoài ra, nền định giá thấp của thị trường chứng khoán Việt Nam được coi là yếu tố hấp dẫn dòng vốn ngoại tiếp tục quay trở lại. Tuy nhiên, phần lớn dòng tiền ETF đến từ khu vực Châu Á (Đài Loan, Thái Lan) và thiếu sự ổn định là điểm cần lưu ý về dòng vốn ngoại trong giai đoạn gần đây.

Về mặt định giá, P/E toàn thị trường giảm -40% so với cuối tháng 3/2022 khi VN-Index đạt đỉnh lịch sử về mức 10,6x tại ngày 30/12/2022, tương đương vùng đáy giai đoạn 2015-nay. Trong đó, P/E của Ngân hàng và khối Phi tài chính cùng giảm sâu, lần lượt là -39% và -43%

VN-Index giảm -34% từ đỉnh với định giá giảm tương ứng (P/E -40%) cho thấy nếu bối cảnh vĩ mô không chuyển biến xấu đi, khả năng thị trường điều chỉnh sâu trong năm 2023 là không lớn.

Xét riêng khối Phi tài chính, mặt bằng giá cổ phiếu giảm -47% so với tháng 3/2022, trong đó P/E gần như chia đôi từ 24,1x về 12,8x và lợi nhuận chỉ tăng +8%. Cần lưu ý rằng lợi nhuận sau thuế của khối Phi tài chính được đóng góp lớn (>50%) bởi các ngành mang tính chu kỳ như Bất động sản, Thép, Hóa chất, Bán lẻ với triển vọng lợi nhuận kém.

Do đó, với mặt bằng giá hiện tại, P/E của khối Phi tài chính sẽ tăng trở lại. Tuy nhiên mức tăng không đáng kể do P/E đã giảm mạnh về vùng thấp.

Google translate

Google translate