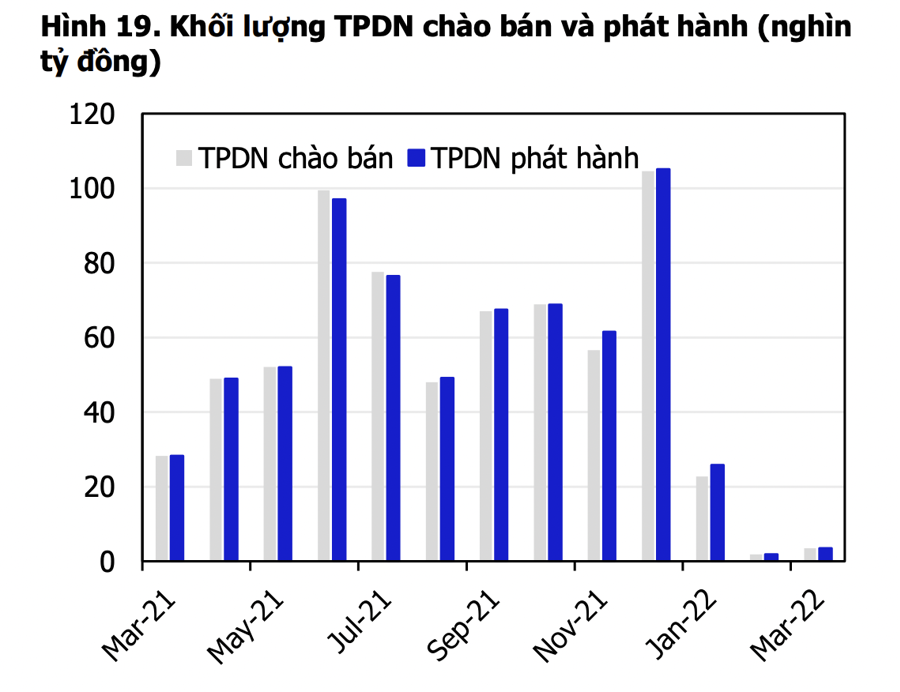

Trong báo cáo thị trường trái phiếu vừa phát hành, Chứng khoán MBS dẫn số liệu từ FiinPro cho thấy, trong tháng 3 chỉ có 3.490,8 tỷ đồng trái phiếu doanh nghiệp được phát hành ở thị trường trong nước, con số này tăng nhẹ so với thời điểm tháng liền kề trước đó nhưng sụt giảm mạnh so với cùng kỳ năm ngoái, tương đương với giảm khoảng 85%.

Trong đó, bất động sản tiếp tục dẫn đầu tỷ trọng phát hành với gần 50% khối lượng phát hành trong tháng, tương ứng với 1.700 tỷ đồng. Đứng ngay sau là chứng khoán với 1.000 tỷ đồng và ngân hàng khoảng 400 tỷ đồng.

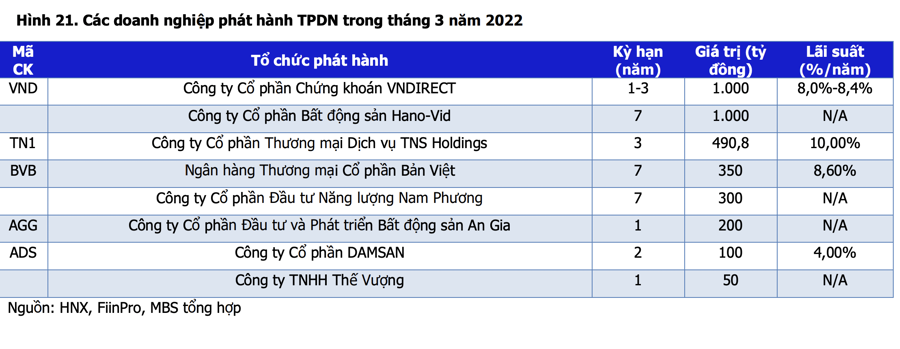

Các công ty phát hành trái phiếu lớn nhất trong tháng 3 gồm: Công ty Cổ phần Chứng khoán VNDIRECT phát hành khối lượng trái phiếu lớn nhất đạt 1.000 tỷ đồng, Công ty Cổ phần Bất động sản Hano-Vid giá trị 1.000 tỷ đồng. Công ty Cổ phần Thương mại Dịch vụ TNS Holdings giá trị phát hành 490,8 tỷ đồng; Ngân hàng Bản Việt 350 tỷ đồng; Công ty Cổ phần Đầu tư Năng lượng Nam Phương 300 tỷ đồng; Công ty Cổ phần Đầu tư và Phát triển Bất động sản An Gia 200 tỷ đồng; Công ty Cổ phần DAMSAN 100 tỷ đồng và Công ty TNHH Thế Vượng 50 tỷ đồng.

Về lãi suất, Công ty Cổ phần Thương mại Dịch vụ TNS Holdings phát hành trái phiếu có lãi suất cao nhất là 10%/năm; Ngân hàng Thương mại Cổ phần Bản Việt đứng thứ hai về mức chi trả lãi suất 8,6% và VnDirect đứng thứ ba với 8,0-8,4%.

Tính chung trong 3 tháng đầu năm, có tổng cộng hơn 29.385 tỷ đồng trái phiếu doanh nghiệp được phát hành. Riêng nhóm bất động sản phát hành 17,4 nghìn tỷ, chiếm hơn 59%.

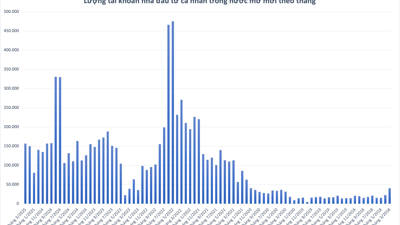

Trước đó, các doanh nghiệp Việt Nam đã phát hành thành công 665,7 nghìn tỷ đồng trái phiếu doanh nghiệp ra thị trường năm 2021, tăng trưởng khoảng 49% so với năm 2020. Trong đó, nhóm Bất động sản là ngành đi đầu trong việc phát hành trái phiếu trong cả năm.

Trái phiếu là một kênh huy động vốn hiệu quả của doanh nghiệp trong bối cảnh các kênh khác như tín dụng ngân hàng bị siết lại. Tuy nhiên, vấn đề quan trọng chính là áp lực trả nợ trái phiếu đến hạn trong 2-3 năm tới đây. Trong báo cáo mới đây, FiinGroup cho rằng, quy mô dư nợ trái phiếu doanh nghiệp của ngành Bất động sản khoảng 189 nghìn tỷ vào cuối năm 2021 và số liệu của FiinGroup chỉ ra rằng 73% giá trị này tương ứng với gần 138.000 tỷ đồng sẽ có điểm rơi đáo hạn vào 3 năm tới đây (2022 – 2024).

Điều này không chỉ tạo áp lực trả nợ lớn hơn của các doanh nghiệp bất động sản trong bối cảnh dần hồi phục sau Covid và trước những thay đổi pháp lý và những sự kiện gần đây mà còn tác động đến rủi ro thanh khoản của các đại lý phân phối có cam kết mua lại trái phiếu, chính là các định chế tài chính như công ty chứng khoán và ngân hàng.

Ngoài ra, áp lực trả nợ này có thể tác động đến rủi ro của thị trường cổ phiếu do cổ phiếu được cầm cố để làm đảm bảo cho trái phiếu hoặc được cầm cố để lấy nguồn mua trái phiếu chất lượng thấp hoặc có vấn đề như các cơ quan quản lý đã chỉ ra.

Google translate

Google translate