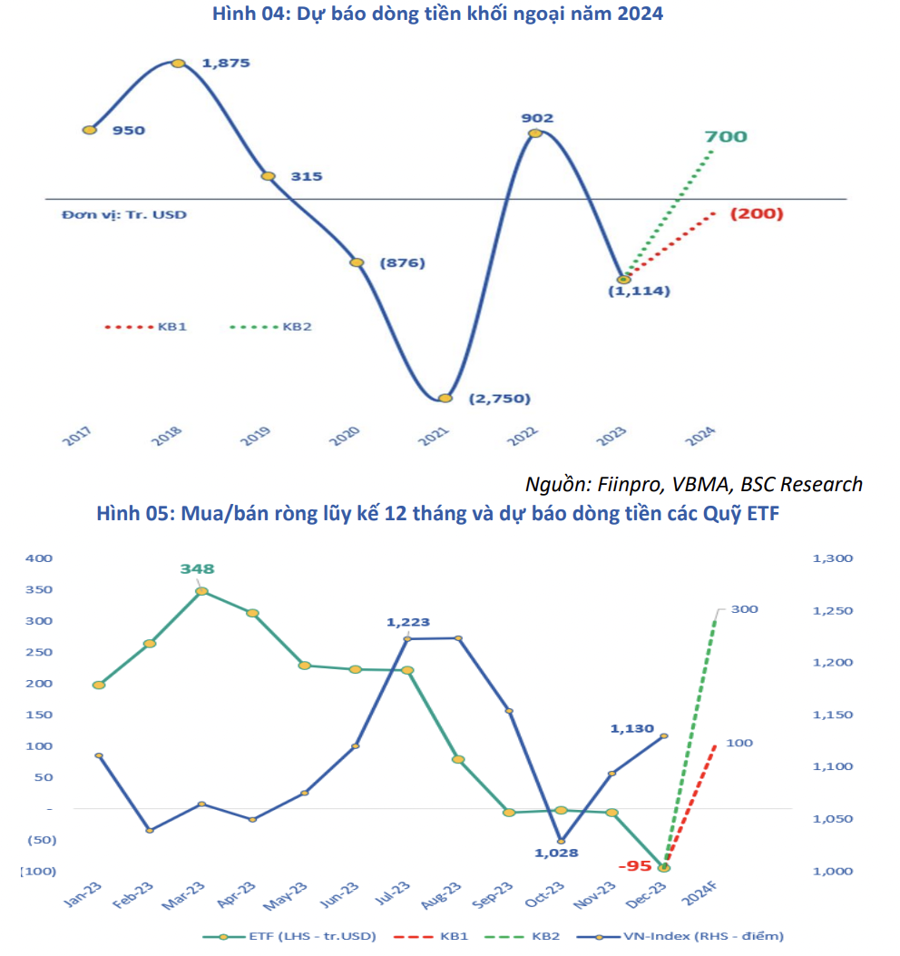

Diễn biến dòng vốn ETF có phần khả quan hơn, kể từ tháng 10/2023 đến nay các quỹ ETF chính đã bắt đầu mua ròng trở lại tuy nhiên giá trị vẫn rất thấp so với giai đoạn Q4/2022. Tính chung, các quỹ ETF đã rút ròng 7/12 tháng với tổng giá trị bán 95 triệu USD trong năm 2023, theo thống kê của BSC.

HIỆU SUẤT ETF NGOẠI THUA XA QUỸ NỘI

Trong đó, ETF ngoại với 3 ETF chính duy trì được trạng thái mua ròng Fubon với giá trị ròng 19.51 triệu USD), VNM vào ròng 130.56 triệu USD, FTSE mua ròng 53.39 triệu USD, đối với ETF VNM có sự tăng ròng mạnh khi chuyển đổi bộ chỉ số tham chiếu sang 100% cổ phiếu Việt Nam vào Q1/2023. Ở chiều ngược lại Quỹ ETF Kim rút ròng 43.7 triệu USD, iShare rút 28.18 triệu USD.

Với ETF nội, 3 ETF chính bị rút ròng mạnh trong 2023, cụ thể: Diamond (-123.21 triệu USD), Finlead (-62.24 triệu USD), E1 (-58.74 triệu USD). Đà rút ròng tại các ETF này chưa có dấu hiệu dừng lại, một phần nguyên nhân đến từ áp lực rút ròng của các nhà đầu tư Thái Lan do quy định mới về đánh thuế thu nhập từ nước ngoài của chính phủ mới ban hành. Tuy nhiên kể từ cuối tháng 9/2023 các nhà đầu tư Thái Lan đã hoạt động tích cực trở lại khi số lượng chứng chỉ lưu ký (DR) đã ghi nhận mức tăng ròng đối với cả 02 ETF nội (FUEVFVND và E1VFVN30).

Về hiệu suất đầu tư, thống kê cho thấy, ETF nội là những ETF có hiệu suất tốt hơn các ETF ngoại, đặc biệt là ETF tham chiếu theo bộ chỉ số VN-Diamond với hiệu suất trung bình đạt 28.94%/năm kể từ khi đi vào hoạt động. Năm 2022 khi thị trường bước vào giai đoạn sụt giảm mạnh ETF Diamond ghi nhận mức giảm ít nhất -20.14% trong khi đó các ETF ngoại ghi nhận mức giảm rất lớn trung bình trên 36%.

Đặc điểm của các ETF nội được thiết kế dựa trên các bộ chỉ số với mục đích đặc thù, phù hợp với bối cảnh của thị trường chứng khoán Việt Nam như VN-Diamond – hướng đến các cổ phiếu có nền tảng cơ bản tốt, doanh nghiệp đã hết “room ngoại”, VN-Finlead – hướng đến các cổ phiếu thuộc nhóm ngành tài chính dẫn đầu thị trường, VN-Midcap – hướng đến nhóm cổ phiếu vốn hóa trung bình – đây cũng là ETF có hiệu suất tốt nhất thị trường trong 2023 (đạt 34.57%).

Với ETF ngoại, quy mô đầu tư vào các cổ phiếu Việt Nam của ETF (Fubon, Vaneck, iShares, FTSE Vietnam) vào khoảng 1.87 tỷ USD, trong đó quỹ iShares đầu tư vào Việt Nam với tỷ trọng 29% (~ quy mô 147 triệu USD), quỹ Vaneck bắt đầu chuyển sang đầu tư 100% cổ phiếu Việt Nam vào Q1/2023 nâng giá trị đầu tư lên hơn 500 trUSD – và cũng là ETF có hiệu suất đầu tư tốt nhất trong 4 ETF ngoại trên thị trường.

Mặc dù là ETF có quy mô lớn nhất trên thị trường cũng như hoạt động tích cực trong các giai đoạn thị trường biến động mạnh nhưng ETF Fubon lại ghi nhận hiệu suất thấp với mức tăng trưởng 5,66% trong năm 2023 trong khi đó Vaneck có hiệu suất khá nhất 15%. Tính trung bình mỗi năm giao dịch, Fubon thua lỗ 9,5% trong khi Vaneck âm 2,98%; FTSE Vietnam âm 5,72%.

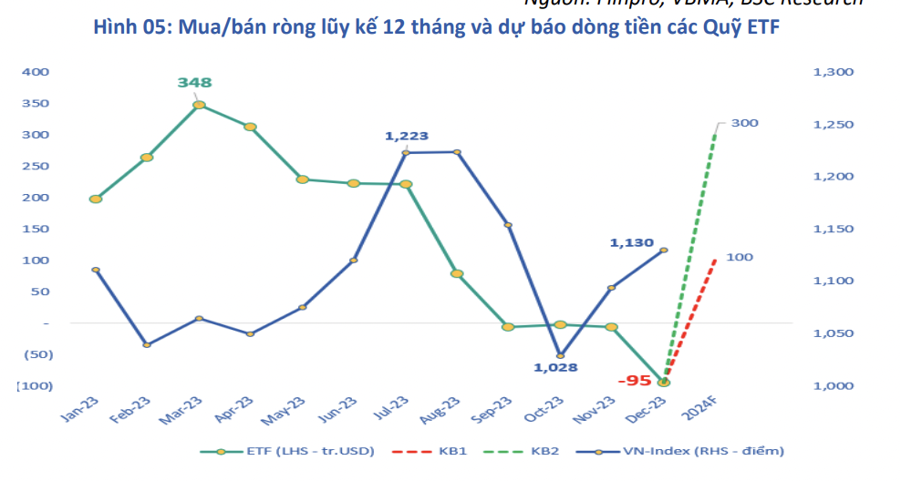

KHỐI NGOẠI CÓ THỂ VÀO RÒNG 17.000 TỶ TRONG NĂM 2024

Theo thống kê của BSC, ngành Ngân hàng và Bất động sản là 2 nhóm chiếm tỷ trọng chính trong cơ cấu danh mục của các ETF lớn đang đầu tư trên thị trường, đối với ETF nội thì nhóm Ngân hàng là nhóm chiếm tỷ trọng lớn nhất, trong khi đó nhóm Bất động sản là nhóm được phân bổ lớn nhất ở các ETF ngoại.

Điều này phản ánh rõ nét về tác động và mức độ ảnh hưởng vốn hóa của nhóm Ngân hàng, Bất động sản trên thị trường chứng khoán Việt Nam – hiện 02 nhóm này chiếm tỷ trọng 52.2% vốn hóa của toàn thị trường trên 2 sàn HOSE và HNX trong đó nhóm ngân hàng chiếm 35.46% ~ giá trị vốn hóa 1.7 triệu tỷ đồng (số liệu kết thúc ngày 31/12/2023).

Theo đánh giá của BSC, thị trường các quỹ ETF đang tiếp tục thu hút thêm các quỹ đầu tư mới cả trong và ngoài nước với số lượng tăng dần qua từng năm. Đặc biệt, trong trường hợp Việt Nam sớm được tổ chức FTSE nâng hạng lên thị trường chứng khoán mới nổi sơ cấp vào 2024-2025, các quỹ ETF sẽ tiếp tục phát triển mạnh trong thời gian tới – đặc biệt là dòng vốn từ các ETF ngoại tham chiếu theo bộ chỉ số của FTSE.

BSC Research đưa ra 02 kịch bản cho dòng vốn ngoại và ETF trong 2024: trong kịch bản tích cực dòng vốn ngoại sẽ tăng ròng 700 triệu USD với các yếu tố hỗ trợ bao gồm tình trạng chênh lệch lãi suất giữa USD-VND dần được thu hẹp khi FED bắt đầu thực hiện giảm lãi suất; Tiến trình nâng hạng thị trường mới nổi sơ cấp do FTSE đánh giá có các tín hiệu tích cực; Nhà đầu tư Thái Lan dần hoạt động tích cực trở lại sau khi quy định thuế mới có hiệu lực vào 01/01/2024.

Tổng vốn ngoại và dòng tiền vào ETF trong kịch bản tích cực là 1 tỷ USD.

Khối ngoại sẽ quay trở lại mua ròng, dòng vốn có thể hướng đến các cổ phiếu có vốn hóa lớn, còn “room ngoại”, đáp ứng tiêu chí thanh khoản, tỷ lệ free-float – sự chuẩn bị đón đầu khi thị trường được nâng hạng. Ở chiều ngược lại, khối ngoại có thể sẽ bán ròng 200 triệu USD khi kết thúc năm 2024 khi các yếu tố trên không diễn ra thuận lợi.

Đối với diễn biến các ETF, trong kịch bản tích cực nhà đầu tư Thái Lan sẽ dần quay trở lại mua ròng ở các ETF chính (Diamond, E1) sau quy định áp dụng thuế mới, với ước tính giá trị vào ròng 300 triệu USD.

Bên cạnh đó là sự chuyển biến và thu hút được nhiều dòng vốn mới đối với các ETF nội mới niêm yết trên thị trường, cụ thể như: ETF tham chiếu theo chỉ số VN-Diamond (CTQLQ Mirae, Bảo Việt), ETF FinSelect (CTQLQ Kim quản lý). ETF Fubon, FTSE, Vaneck được dự báo sẽ không có nhiều chuyển động lớn, sự kỳ vọng đối với các ETF ngoại đến từ các quỹ ETF mới khi vấn đề nâng hạng diễn biến tích cực hơn.

Google translate

Google translate