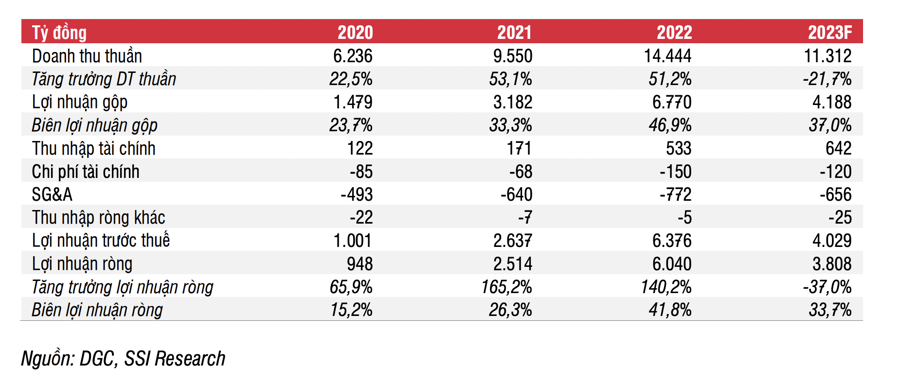

Với dự đoán xu hướng giảm của giá bán bình quân sẽ kéo dài đến năm 2023, Công ty Cổ phần Tập đoàn Hóa Chất Đức Giang (DGC) đã đặt kế hoạch thận trọng với doanh thu thuần và lợi nhuận ròng lần lượt là 10,9 nghìn tỷ đồng giảm 25% so với cùng kỳ và 3 nghìn tỷ đồng giảm 50% so với cùng kỳ.

Trong báo cáo cập nhật triển vọng doanh nghiệp này vừa công bố, SSI Research cho rằng, kế hoạch này là khá thận trọng và dự báo lợi nhuận ròng của DGC sẽ giảm 37% so với cùng kỳ và đạt 3,8 nghìn tỷ đồng.

Dự báo được dựa trên nhu cầu sẽ suy yếu do nền kinh tế toàn cầu rơi vào suy thoái. Phốt pho vàng được sử dụng để sản xuất phân bón, chất bán dẫn và các sản phẩm công nghiệp khác. Doanh thu chất bán dẫn toàn cầu đã giảm từ tháng 9/2022 và có thể vẫn giảm trong năm 2023 do nhu cầu từ các sản phẩm cuối cùng như ô tô, máy chơi game và điện thoại di động suy yếu.

Nhu cầu phân bón sẽ tiếp tục giảm trong năm 2023 do các mặt hàng nông sản giảm và suy thoái kinh tế toàn cầu. Như vậy, nhu cầu đối với phốt pho vàng và các sản phẩm liên quan sẽ ảm đạm hơn, điều này gây áp lực giảm giá bán bình quân cho công ty.

Nguồn cung tăng từ tháng 6/2023. Các nhà sản xuất phốt pho vàng tại tỉnh Vân Nam-Trung Quốc (chiếm ~40% sản lượng phốt pho vàng ở Trung Quốc) đã phải giảm sản lượng để tuân thủ Kế hoạch quản lý hiệu quả năng lượng cho các ngành tiêu thụ năng lượng, từ tháng 9/2022 đến tháng 5/2023.

Do đó, kỳ vọng nguồn cung phốt pho vàng sẽ phục hồi từ tháng 6/2023, điều này sẽ ảnh hưởng đến giá bán trung bình của mặt hàng này.

Giá bán bình quân của các sản phẩm chính của DGC tạo đỉnh trong Q2/2022 và có xu hướng giảm dần sau đó. Lưu ý rằng giá bán bình quân của các sản phẩm DGC trong Q4/2022 vẫn cao hơn so với cùng kỳ, trong khi giá thị trường của các mặt hàng liên quan đến phốt pho đã điều chỉnh từ mức nền cao được thiết lập trong Q4/2021.

Từ đó, dự báo giá bán bình quân của DGC cũng sẽ đi theo xu hướng giảm giá bán trên thị trường của các sản phẩm liên quan đến phốt pho, làm giảm biên lợi nhuận gộp trong các quý tới. Biên lợi nhuận gộp dự kiến sẽ ổn định từ nửa cuối năm 2023.

Chính phủ đã giữ nguyên giá điện từ năm 2019, mặc dù EVN đang phải chịu chi phí đầu vào cao hơn (giá than và khí đốt). Điều này nhằm hỗ trợ nền kinh tế trong thời kỳ COVID và kiểm soát lạm phát. Với việc EVN liên tục lỗ từ năm 2022 đến nay do chi phí đầu vào tăng cao, Chính phủ nhiều khả năng sẽ phê duyệt kế hoạch tăng giá điện trong Q2/2023 để giảm bớt áp lực chi phí cao cho EVN, từ đó làm tăng chi phí sản xuất của DGC. Ước tính chi phí tiền điện chiếm khoảng 20% giá vốn hàng bán của DGC trong năm 2022.

Doanh thu tài chính dự báo sẽ tăng từ 383 tỷ đồng trong năm 2022 lên 522 tỷ đồng trong năm 2023 nhờ lượng tiền mặt ròng cao, 8,5 nghìn tỷ đồng tại thời điểm cuối năm 2022. Do đó, dự báo lợi nhuận ròng của DGC sẽ giảm 37% so với cùng kỳ và đạt 3,8 nghìn tỷ đồng.

"Dự phóng mức sụt giảm lợi nhuận sẽ mạnh nhất trong Q2/2023, điều này sẽ ảnh hưởng đến giá cổ phiếu trong giai đoạn đó", SSI Research nhấn mạnh.

Google translate

Google translate