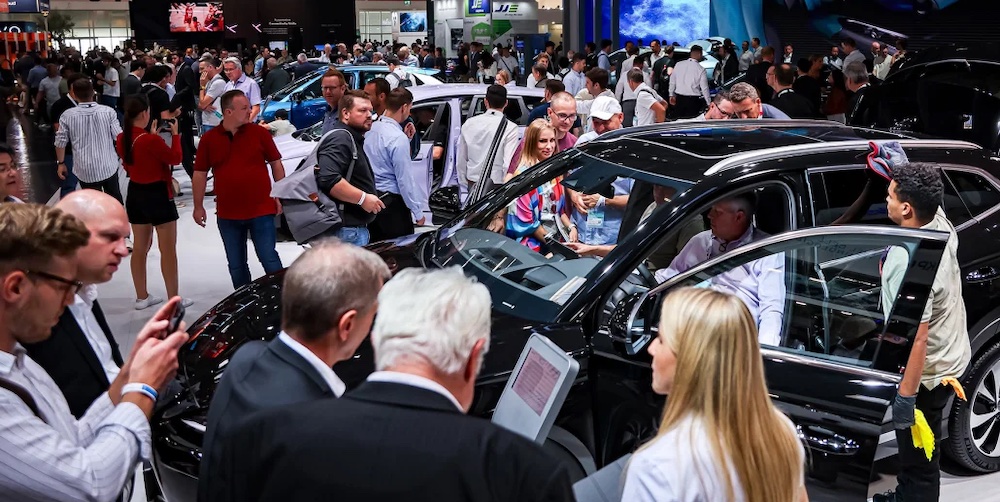

Tốc độ ra mắt sản phẩm

Các công ty Trung Quốc đang tung ra các mẫu xe mới trong thời gian kỷ lục và nhiều công ty đang sản xuất xe điện một cách hiệu quả và sinh lời.

Với sự phát triển vượt bậc, các nhà sản xuất ô tô Trung Quốc đặt ra mối đe dọa ngày càng tăng đối với các đối tác Mỹ ngay cả khi không bán trực tiếp cho người tiêu dùng tại thị trường Mỹ.

Không chỉ thế, doanh số bán xe do Trung Quốc sản xuất đang tăng với tốc độ đáng chú ý ở châu Á, châu Âu và các quốc gia khác ngoài các châu lục này. Đặc biệt, Trung Quốc mới đây báo cáo xuất khẩu hơn 5 triệu xe vào năm 2023, vượt Nhật Bản trở thành nước dẫn đầu về xuất khẩu ô tô trên thế giới.

Khối lượng đó từ các công ty thuộc sở hữu chính phủ, có uy tín như SAIC và Dongfeng, cũng như những công ty mới hơn như BYD, Nio và các công ty khác, đã đưa Trung Quốc từ vị trí thứ sáu lên vị trí hạt giống hàng đầu kể từ năm 2020. Nó diễn ra trong bối cảnh xuất khẩu xe của Mỹ sụt giảm.

Theo Cục Phân tích Kinh tế Mỹ, các công ty như General Motors đã cắt giảm các hoạt động quốc tế. Theo dữ liệu gần đây nhất có được, xuất khẩu ô tô của Mỹ vào năm 2022 đã giảm 25% so với mức đỉnh điểm vào năm 2016.

Theo công ty tư vấn toàn cầu AlixPartners, Mỹ - đứng thứ tư toàn cầu về xuất khẩu ô tô trước năm 2020 - đứng thứ sáu thế giới vào năm ngoái, xếp sau vị trí thứ 5 là Mexico, vị trí thứ 4 là Hàn Quốc và vị trí thứ 3 là Đức.

Carlos Tavares, Giám đốc điều hành của Stellantis, công ty mẹ của Chrysler, cho biết: “Đối thủ cạnh tranh số 1 của tôi là các nhà sản xuất ô tô Trung Quốc. Đây sẽ là một cuộc chiến lớn. Không có cách nào khác đối với một nhà sản xuất ô tô toàn cầu đang hoạt động trên toàn thế giới ngoài việc đối đầu với các nhà sản xuất ô tô Trung Quốc”.

Mối đe dọa vượt ra ngoài khối lượng xuất khẩu. Các nhà sản xuất ô tô Trung Quốc đã đặt ra tiêu chuẩn mới về sản xuất và định giá xe. Họ đang tung ra các mẫu xe mới trong thời gian kỷ lục và nhiều hãng đang sản xuất xe điện một cách hiệu quả và mang lại lợi nhuận, điều mà các nhà sản xuất ô tô toàn cầu bao gồm GM và Ford Motor của Mỹ đã bỏ qua.

Các chuyên gia ô tô đã chỉ ra BYD Co. là một ví dụ điển hình về sự trỗi dậy của các nhà sản xuất ô tô Trung Quốc. Công ty được chính phủ Bắc Kinh hậu thuẫn năm ngoái đã vượt qua Tesla để trở thành nhà bán xe điện lớn nhất thế giới.

Giám đốc điều hành Tesla, Elon Musk, người điều hành một nhà máy lớn ở Trung Quốc, cũng nói rằng các nhà sản xuất ô tô Trung Quốc là đối thủ cạnh tranh lớn nhất đối với công ty có trụ sở tại Texas của ông.

“Có rất nhiều người nghĩ rằng 10 công ty ô tô hàng đầu sẽ là Tesla, tiếp theo là 9 công ty ô tô Trung Quốc. Tôi nghĩ họ có thể không sai”, Musk nói tại hội nghị Dealbook của The New York Times vào tháng 11 năm ngoái.

Rhodium Group ước tính BYD đã nhận được khoảng 4,3 tỷ USD hỗ trợ của nhà nước từ năm 2015 đến năm 2020, theo The Economist. Bắc Kinh cũng đưa ra các khoản trợ cấp để khuyến khích người mua ô tô điện.

BYD đã đã xây dựng một xu hướng xe điện giá rẻ dường như vượt ra ngoài biên giới: BYD Seagull, một chiếc xe điện nhỏ có giá khởi điểm khoảng 11.400 USD, sẽ giảm đáng kể giá xe điện của Mỹ ở mức dưới 15.000 USD ngay cả khi tính đến mức thuế 27,5% của Mỹ đối với hàng do Trung Quốc sản xuất.

Kristin Dziczek, cố vấn chính sách ô tô cho chi nhánh Detroit của Ngân hàng Dự trữ Liên bang Chicago, bình luận: “Đây là một chiếc ô tô khiến tôi sợ hãi. Làm thế nào chúng ta có thể giảm giá xe điện xuống một nửa? Trung Quốc đã làm được điều đó rồi”.

Mathew Vachaparampil, Giám đốc điều hành của công ty tư vấn và tháo dỡ ô tô Caresoft Global, ước tính BYD đang kiếm được 1.500 USD từ mỗi chiếc Seagull bán được. Tệ nhất là hòa vốn, ông nói.

Thị trường nước ngoài chiếm khoảng 10% trong tổng doanh số hơn 3 triệu chiếc của BYD vào năm ngoái, tăng gấp đôi thị phần đó so với đầu năm.

Nhà phân tích Eunice Lee của Bernstein cho hay trong một báo cáo phân tích mới đây: “BYD có cơ cấu chi phí và khả năng đổi mới sản phẩm vô song, xuất phát từ mức độ tích hợp dọc cao, giúp công ty phát triển mạnh trong cuộc đua xe điện đang diễn ra ở Trung Quốc và nước ngoài. Bất chấp áp lực về giá ngày càng tăng ở Trung Quốc, chúng tôi kỳ vọng việc công ty tập trung vào phân khúc nước ngoài và phân khúc cao cấp sẽ hỗ trợ thu nhập 29% tốc độ tăng trưởng kép hàng năm cho đến năm 2025”.

Tăng trưởng mang tính toàn cầu

Được hỗ trợ bởi chính quyền địa phương, sự tăng trưởng của các nhà sản xuất ô tô Trung Quốc bắt đầu từ quê hương của họ.

Ví dụ, thị phần của GM tại thị trường Trung Quốc, bao gồm cả các công ty liên doanh, đã giảm mạnh từ khoảng 15% năm 2015 xuống còn 8,6% vào cuối quý 3 năm ngoái.

“Chuyện gì đang xảy ra ở quê nhà Trung Quốc vậy? Những thương hiệu xe năng lượng mới này đã trở nên thống trị”, Mark Wakefield, người đứng đầu bộ phận nghiên cứu về ô tô và công nghiệp tại AlixPartners, cho biết tại hội nghị ô tô của Fed Chicago. “Họ chiếm 26% thị phần vài năm trước, lên tới hơn 50% vào năm 2022 và hướng tới 2/3 vào cuối thập kỷ này”.

Và sự tăng trưởng không dừng lại ở đó. Wakefield cho biết các công ty Trung Quốc đã bắt đầu mở rộng sang Mexico, châu Âu và các nơi khác. Họ phần lớn đã làm được điều đó thông qua các mẫu xe giá rẻ, tương đối rẻ – một số mẫu mà các nhà sản xuất ô tô Mỹ đã từ bỏ – cũng như xe điện, thứ mà các chuyên gia coi là thị trường mở cho các công ty.

Theo Liên minh châu Âu, các công ty Trung Quốc chiếm 8% doanh số bán xe chạy hoàn toàn bằng điện của châu Âu tính đến tháng 9 năm ngoái và có thể tăng thị phần của họ lên 15% vào năm 2025. EU tin rằng xe điện Trung Quốc đang hạ giá các mẫu xe địa phương khoảng 20% tại thị trường châu Âu.

Sự tràn vào của xe điện Trung Quốc đã thúc đẩy Liên minh châu Âu triển khai hỗ trợ của chính phủ cho ngành này.

Tại Mexico, xe lắp động cơ đốt trong do Trung Quốc sản xuất đã tăng từ 0% thị phần lên 20% doanh số bán xe hạng nhẹ của cả nước trong 6 năm qua, theo Dziczek của Fed Chicago.

Bà nói: “Mexico là thị trường lớn thứ hai cho xe do Trung Quốc sản xuất, ngoài Nga. Họ sẽ có mặt trên bờ biển của chúng tôi ở Mexico trong một tương lai không xa”.

Khai phá thị trường Mỹ

Trong nhiều thập kỷ, các công ty ô tô Trung Quốc cho biết họ sẽ bắt đầu bán xe ở Mỹ dưới thương hiệu riêng của mình, nhưng chưa có hãng nào thành công. Điều đó không có nghĩa là Trung Quốc không cạnh tranh ở thị trường Mỹ.

Bên cạnh các mối quan hệ trong chuỗi cung ứng lớn, còn có một số thương hiệu ô tô thuộc sở hữu của các công ty Trung Quốc đang hoạt động tại Mỹ, chẳng hạn như Lotus, Volvo (bao gồm cả công ty con Polestar) và nhà sản xuất xe điện nhỏ Karma.

Các công ty Mỹ như GM và Ford, hoặc có kế hoạch sản xuất một số xe ở Trung Quốc để nhập khẩu và bán ở Mỹ. GM nhập khẩu Buick Envision từ Trung Quốc sang Mỹ, trong khi Ford năm ngoái cho biết họ sẽ nhập khẩu Lincoln Nautilus sắp ra mắt của mình từ Trung Quốc.

Tuy nhiên, cho đến nay, người lái xe ở Mỹ không thể dễ dàng mua một chiếc Dongfeng, BYD hoặc các loại xe khác do Trung Quốc sản xuất ở Mỹ.

Bên cạnh những rào cản pháp lý tiềm tàng và các hành động bảo hộ, một số người tin rằng các nhà sản xuất ô tô Trung Quốc có thể thành công trong việc mở rộng sang thị trường Mỹ giống như cách Toyota Motor của Nhật Bản.

Những nhà sản xuất ô tô này đã thâm nhập vào thị trường Mỹ bằng những phương tiện có giá cả phải chăng, dễ tiếp cận, sau đó tăng cường cung cấp để nâng cao chất lượng và độ an toàn, và cuối cùng mở rộng sang các mẫu xe cao cấp hơn.

“Các nhà sản xuất ô tô Nhật Bản đến Mỹ vào những năm 70”, Tavares của Stellantis cho biết. “Họ cần 50 năm để đạt được vị trí dẫn đầu thị trường với một số đối thủ cạnh tranh mà chúng tôi biết rõ. Tôi không thấy lý do nào khiến điều này không xảy ra với người Trung Quốc”.

Google translate

Google translate