Thị trường chứng khoán Việt Nam giao dịch sôi động với quy mô thanh khoản hàng tỷ USD mỗi phiên, đẩy nhu cầu vốn tăng cao. Trong bối cảnh đó, công ty chứng khoán (CTCK) lớn không ngừng nâng cao khả năng cấp vốn cho nhà đầu tư.

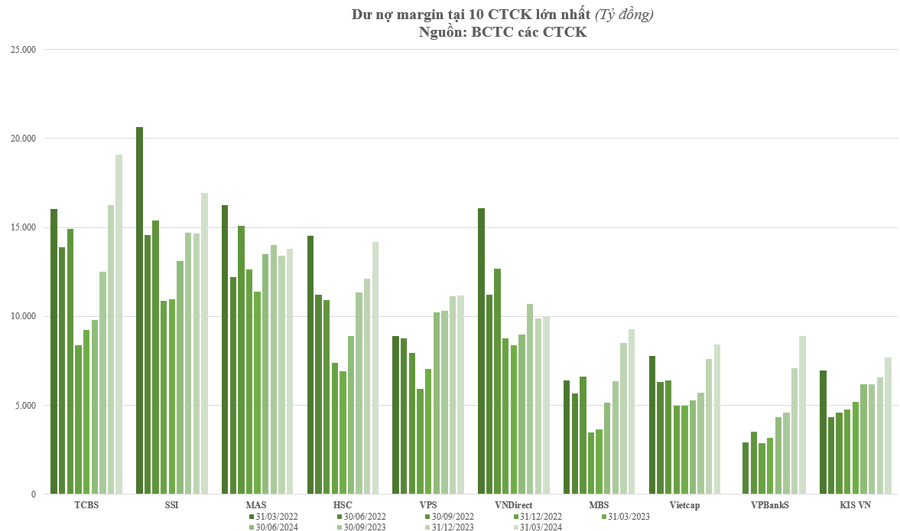

Ghi nhận thời điểm quý cuối năm 2024, dư nợ cho vay ký quỹ (margin) tại 10 công ty chứng khoán lớn nhất thị trường đạt gần 120.000 tỷ đồng. Xét theo giá trị tuyệt đối, quy mô trên đã vượt mức đỉnh ghi nhận 2 năm trước đó và gấp 3 lần giá trị ghi nhận cuối năm 2019, khi thị trường chứng khoán chuẩn bị bước vào thời kỳ bùng nổ.

Đà tăng trưởng về quy mô cho vay xuất phát từ việc các công ty chứng khoán lớn đẩy mạnh giải ngân sau khi tăng vốn và việc xuất phát nhiều cái tên mới có tiềm lực tài chính mạnh. Khác với giai đoạn trước năm 2022, trong hai năm trở lại đây, quan sát cho thấy nhóm công ty chứng khoán gắn với hệ sinh thái ngân hàng tích cực nhất trong hoạt động margin.

Với bệ phóng là ngân hàng “mẹ” VPBank, Chứng khoán VPBank (VPBankS) đã lọt top 10 công ty chứng khoán cho vay nhiều nhất. VPBankS đã vượt qua nhiều cái tên khác như KIS Việt Nam, VCBS, ACBS, KB Việt Nam, Maybank.

Chính thức đi vào hoạt động với thương hiệu Chứng khoán VPBank từ tháng 5/2022, đến cuối năm, dư nợ margin đạt 2.859 tỷ đồng. Dư nợ cho vay của VPBankS tiếp tục tăng trưởng mạnh mẽ trong năm 2023 khi đạt 7.090 tỷ đồng, và chỉ sau quý đầu tiên của năm 2024 tăng thêm gần 2.000 tỷ đồng lên gần 9.000 tỷ đồng. Xét về tăng trưởng, dư nợ cho vay tại 31/3/2024 bằng hơn 3 lần chỉ sau 5 quý – mức tăng trưởng lớn nhất trong top 10 công ty chứng khoán có lượng margin lớn nhất thị trường.

Hơn thế nữa, với vốn chủ sở hữu gần 16.600 tỷ đồng, dư địa tăng trưởng trong hoạt động của VPBankS còn rất lớn. Theo quy định hiện thời, dư nợ cho vay tối đa của công ty chứng khoán gấp 2 lần vốn chủ sở hữu, đồng nghĩa rằng VPBankS còn room khoảng 24.000 tỷ đồng, lớn nhất trong ngành chứng khoán.

Trong xu hướng thị trường chứng khoán Việt Nam dần trở lên lành mạnh, cơ quan quản lý định hướng phát triển an toàn và ổn định, tiềm lực tài chính mạnh là chưa đủ. Nhiều công ty chứng khoán định hình đem đến sự thịnh vượng dài lâu cho khách hàng.

Theo đó, những “thượng đế” không chỉ được cung cấp “cần câu” là nguồn margin để thực hiện giao dịch mà còn được trang bị những công cụ, tìm ra những cơ hội sinh lợi hoặc tiên quyết là bảo toàn vốn trong kịch bản rủi ro.

Không nằm ngoài xu hướng, VPBankS với sứ mệnh “gây dựng, vun đắp sự thịnh vượng cho khách hàng” cung cấp đa dạng gói margin và tung ra nhiều chương trình ưu đãi với lãi suất cạnh tranh. Điều này giúp những khách hàng tiết giảm chi phí giao dịch, tối ưu hóa hiệu quả vốn đầu tư.

Như vừa nêu trên, hành trình đầu tư thịnh vượng còn được dẫn lối bởi chuỗi hội thảo VPBankS Talk tổ chức định kỳ hai lần trong năm, những phiên livestream giải đáp của chuyên gia và ấn phẩm khác gồm báo cáo phân tích, báo cáo chiến lược đầu tư. Những ý tưởng đầu tư được gợi mở cộng với kế hoạch sử dụng vốn giúp nhà đầu tư tìm được lời giải cho bài toán “trồng cây gì, nuôi con gì” để gia tăng giá trị tài sản ròng.

Ở phía ngược lại, nếu nhìn nhận một cách khách quan, khi nhà đầu tư tìm được sự thịnh vượng trên chặng đường gia tăng tài sản, họ sẽ gắn kết với công ty chứng khoán lâu dài, tạo nguồn doanh thu ổn định và bền vững hơn cho các công ty.

Trong xu hướng nhà đầu tư cá nhân ngày càng tăng trưởng mạnh và đóng vai trò quan trọng, đóng góp tỷ trong lớn trong cấu trúc thanh khoản của thị trường, nghiệp vụ bán lẻ trở thành một trụ cột trong chiến lược phát triển của công ty chứng khoán. Bởi vậy, có thể nói, việc VPBankS luôn nghiên cứu và tung ra các sản phẩm, dịch vụ để gia tăng trải nghiệm của khách hàng không phải ngoại lệ.

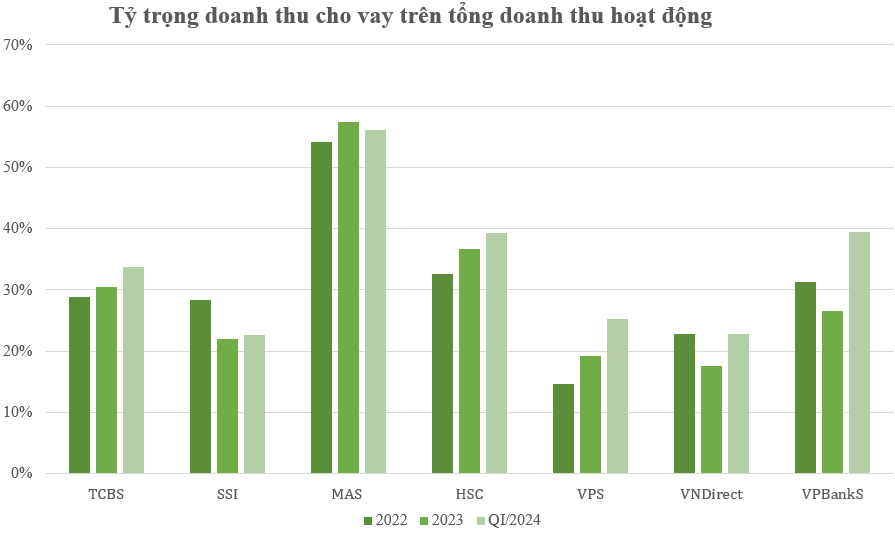

Đi vào phân tích sâu hơn luận điểm vừa nêu rằng hoạt động bán lẻ ngày càng đóng vai trò quan trọng với công ty chứng khoán, dữ liệu về nguồn thu từ hoạt động cho vay là minh chứng rõ nét nhất. Trong số công ty chứng khoán có hoạt động bán lẻ mạnh nhất trên thị trường, doanh thu từ hoạt động cho vay đều ghi nhận trên ngưỡng 1.000 tỷ đồng trong hai năm 2022 và 2023.

Với VPBankS việc doanh thu từ cho vay quý 1/2024 đạt hơn 230 tỷ đồng, tương ứng sẽ thu về nghìn tỷ từ lãi vay margin cả năm, là cơ sở để dự báo công ty có thể tiến qua cột mốc này trong năm 2024.

Xét về tỷ trọng, ở thời điểm hiện tại, mảng cho vay margin thường chiếm khoảng 1/3 doanh thu hoạt động công ty chứng khoán. Nghiệp vụ này tại VPBankS dần trở nên quan trọng khi đạt tỷ lệ tương đương các đơn vị khác như TCBS, SSI, HSC và đang có xu hướng nhích lên trong quý 1/2024.

Từ những phân tích trên đã phản ánh vai trò của việc phát triển nghiệp vụ margin của các công ty chứng khoán. Nhưng một lần nữa tái khẳng định, trong quan hệ tương hỗ, mục khách hàng và công ty chứng khoán đồng điệu tìm sự thịnh vượng chỉ đạt được khi và chỉ khi tiền được sử dụng một cách hiệu quả như vừa nêu. Có nghĩa ở đây, các công ty chứng khoán phải thực hiện mục tiêu kép, vừa trên vai trò cấp vốn, vừa cung cấp những giải pháp để đảm bảo hoạt động đầu tư hiệu quả và vững bền.

Google translate

Google translate