Chứng khoán Rồng Việt vừa có báo cáo cập nhật triển vọng ngành bất động sản. Theo đó, đã có những điểm sáng trong bức tranh về hoạt động kinh doanh và tình hình tài chính của các doanh nghiệp trong ngành. Các công ty bất động sản ghi nhận kết quả kinh doanh tích cực hơn trong 2H23, với doanh thu (thể hiện khả năng bàn giao dự án) tiếp tục ghi nhận kết quả khả quan từ các dự án đã mở bán trong giai đoạn 2021- 2022.

Số dư khách hàng trả trước, sau giai đoạn duy trì xu hướng giảm do thiếu hụt dự án mở bán mới, trong quý 4/23 một số công ty ghi nhận mức tăng đáng kể từ dòng tiền của khách hàng cho các dự án hiệu hữu/mở bán mới.

Các chủ đầu tư tiếp tục duy trì xu hướng giảm nợ vay, cho thấy khó khăn trong việc huy động vốn qua kênh nợ vay, và các chủ đầu tư đang ưu tiên cho việc trả các khoản nợ đến hạn. Kỳ vọng với các vấn đề pháp lý của các dự án dần được giải quyết trong năm 2024, các ngân hàng sẽ mạnh dạn hơn cho các dự án bất động sản trong năm 2024.

Nguồn cung và mức hấp thụ của thị trường trong năm 2024 được kỳ vọng cải thiện so với năm 2023, khi chủ đầu tư và nhà đầu tư tự tin hơn về sự hồi phục của thị trường; lãi suất duy trì ở mức thấp và các dự án hạ tầng trong giai đoạn xây dựng và hoàn thiện.

Sản phẩm chung cư tiếp tục hồi phục về mặt bán hàng trong năm 2024 song sẽ có sự phân hóa giữa các phân khúc: Với phân khúc trung cấp, các dự án phần nhiều từ các chủ đầu tư có danh tiếng trong nước và nằm tại các khu vực vùng ven; Với phân khúc cao cấp, các dự án phần nhiều từ chủ đầu tư nước ngoài và nằm tại khu vực trung tâm (CBD).

Đối với các dự án thấp tầng/khu đô thị, hệ thống đường vành đai/đường cao tốc kết nối với khu CBD là yếu tố mà các nhà đầu tư quan tâm. Kì vọng rằng giai đoạn nửa sau năm 2024 sẽ là thời điểm phù hợp để các công ty đẩy mạnh hoạt động bán hàng, khi hệ thống cơ sở hạ tầng (đặc biệt là hệ thống đường vành đai) bắt đầu bước vào giai đoạn xây dựng cao điểm và Giá thứ cấp hồi phục rõ ràng hơn.

Thị trường sơ cấp và khả năng bán hàng tại các thành phố cấp II sẽ phục hồi chậm hơn so với các thành phố cấp I, khi thị trường thứ cấp chưa cho thấy dấu hiệu phục hồi rõ ràng.

Triển vọng dài hạn kể từ giai đoạn 2021-2022, phân khúc trung cấp (giá bán dưới USD2.000/m2, tương ứng với giá trung bình mỗi căn hộ dưới 2 tỷ đồng) hầu như không còn tại TP.HCM; khu vực phụ cận - nơi tập trung các cụm công nghiệp lớn và hạ tầng đang phát triển - tuy vẫn còn lượng cung nhưng cũng đang cho thấy dấu hiệu của việc thiếu hụt.

Do đó, các dự án nhà ở xã hội sẽ là cần thiết để đáp ứng nhu cầu cư trú ổn định của người lao động tại các thành phố lớn. Tuy nhiên, các dự án nhà ở xã hội cần sự hỗ trợ từ phía những nhà làm chính sách, để có chính sách phù hợp với các chủ đầu tư cũng như người mua nhà.

VDSC kì vọng từ năm 2025, khi luật kinh doanh Bất động sản và luật Nhà ở sửa đổi có hiệu lực, cùng với nghị định về phát triển và quản lý Nhà ở xã hội được ban hành, sẽ giải quyết được những nút thắt liên qua tới dự án Nhà ở xã hội. Theo đó, kỳ vọng các tỉnh thành phố cấp II, nơi tập trung các cụm công nghiệp lớn, sẽ là những khu vực chứng kiến sự sôi động ở phân khúc này.

Thị trường đang bắt đầu trả giá cao hơn cho tiềm năng phục hồi của các doanh nghiệp, tuy nhiên vẫn còn cơ hội để đầu tư.

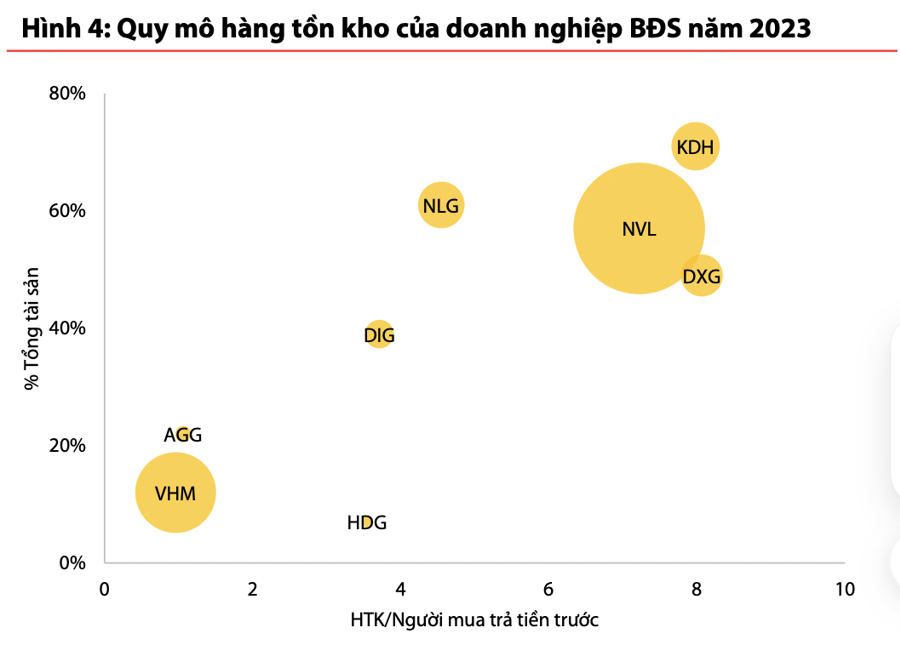

Việc các doanh nghiệp thiếu sản phẩm mở bán trong giai đoạn 2022-2023 sẽ khiến doanh nghiệp khó có thể ghi nhận tăng trưởng mạnh về mặt lợi nhuận trong năm 2024.

Cổ phiếu bất động sản hiện đang giao dịch ở mức P/B 1,5-2 là tương đối hợp lý về mặt tài sản đang có. Dù vậy, một số doanh nghiệp bất động sản quy mô vừa có quỹ đất lớn tại các thành phố cấp II đang được giao dịch ở mức P/B 0,9 – 1,2x, thấp hơn trung bình ngành (1,5x), cũng là những doanh nghiệp tiềm năng có thể xem xét cho dài hạn.

Google translate

Google translate