Với mức giá đóng cửa 1.128,58 điểm vào ngày 06/10, VN-Index đã mất 116,9 điểm, tương đương 9,3% từ mức đỉnh ngắn hạn 1.245,5 điểm vào ngày 06/9. Sau nhịp điều chỉnh mạnh này, xu hướng VN-Index chuyển sang giảm ngắn hạn. Bước qua tháng 10, đà giảm đã suy yếu khi VN-Index tiệm cận vùng vùng hỗ trợ trung hạn 1.100 -1.110 và đang trong trạng thái tìm vùng cân bằng ổn định.

Theo nhìn nhận của SSI Research, các chỉ báo kỹ thuật như RSI và ADX duy trì ở vùng trung tính của khung thời gian trung hạn, cho đánh giá thị trường vẫn chưa có xu hướng rõ ràng và nghiêng nhiều hơn về trạng thái tích lũy. Như vậy, trong khoảng thời gian tháng 10 khả năng thị trường sẽ vận động với biên độ thu hẹp, tích lũy dần trên vùng hỗ trợ trung hạn 1.100 -1.110 của VN-Index với biên độ dao động kỳ vọng trong khoảng 1.100-1.190 điểm.

Thị trường cổ phiếu có nhịp điều chỉnh ngắn hạn, mặc dù mạnh hơn kỳ vọng, nhưng theo quan điểm của SSI đây vẫn là nhịp điều tiết lành mạnh của thị trường trong chu kỳ đi lên từ đầu quý 2/2023.

Biến động của tỷ giá, áp lực của lạm phát và đà phục hồi chậm lại của nền kinh tế là những rủi ro với thị trường chứng khoán chưa thể loại trừ, nhưng đây là các lý do tiềm năng tăng giá của thị trường chứng khoán Việt Nam vẫn còn trong trung và dài hạn.

Về mặt định giá, P/E ước tính cho năm 2023 đang ở mức 11,3 lần, đã giảm 10% so với mức 12,3 lần thiết lập tại đỉnh ngắn hạn của VN-Index. Mức định giá này thấp hơn đáng kể mức 14 lần của trung bình 5 năm và chỉ bị xuyên phá khi thị trường diễn ra các sự kiện “thiên nga đen” như Covid19 (đầu năm 2020) và đợt bùng nổ rủi ro thanh khoản trên thị trường trái phiếu doanh nghiệp (quý 2 và quý 3 năm 2022).

Mặt bằng lãi suất thấp tiếp tục tạo lợi thế cho kênh chứng khoán. Chênh lệch giữa lợi suất đầu tư qua kênh chứng khoán và kênh lãi suất tiền gửi được mở rộng sẽ giúp duy trì dòng tiền và ủng hộ cho sự đi lên của thị trường chứng khoán. Dù có độ trễ so với lãi suất tiền gửi, xu hướng giảm của lãi suất cho vay cũng sẽ dần được xác lập, đi kèm với Thông tư số 10/2023/TT-NHNN sẽ tiếp tục tăng khả năng hấp thụ vốn cho nền kinh tế và tạo bệ đỡ tăng trưởng cho hoạt động sản xuất kinh doanh của doanh nghiệp.

Khi dư địa tiếp tục nới lỏng chính sách tiền tệ không còn nhiều, sự quan tâm của thị trường có thể chuyển sang chính sách tài khóa với động lực tăng trưởng đến từ đẩy mạnh đầu tư công và các chính sách hỗ trợ tiêu dùng từ Chính phủ tiếp tục được kỳ vọng.

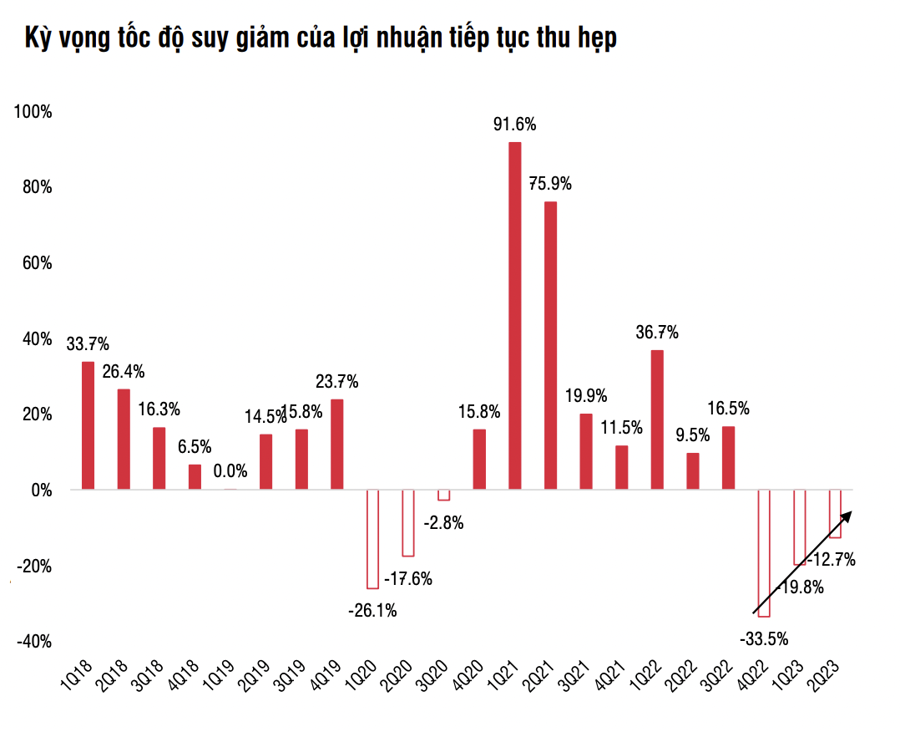

Bước sang tháng 10, mùa cao điểm công bố kết quả Q3 của các doanh nghiệp niêm yết, đây là một mùa báo cáo thu hút nhiều sự quan tâm bởi đây là quý bản lề thị trường có thể đánh giá tốc độ hồi phục của lợi nhuận trong bối cảnh GDP Q3 phục hồi yếu. Mặc dù sẽ có sự phân hóa, SSI vẫn kỳ vọng tốc độ suy giảm của lợi nhuận sẽ tiếp tục thu hẹp trong Q3/2023 và lấy lại tăng trưởng từ Q4/2023 khi áp lực nền so sánh cao giảm rõ rệt nếu nhìn vào mức tăng trưởng âm 33,5% ở quý 4/2022.

Trong đó, một số nhóm ngành dần có tín hiệu phục hồi như: Nhóm Tiêu dùng: hầu hết các doanh nghiệp đều kỳ vọng sẽ có tăng trưởng so với quý trước bắt đầu từ Q3/2023; Nhóm Phân bón: xu hướng phục hồi của giá ure; Nhóm Khu công nghiệp: tín hiệu tích cực từ dòng vốn FDI; Nhóm Chứng khoán: thanh khoản thị trường cải thiện rõ rệt trong Q3/2023; Nhóm Dệt may và Thủy sản: lượng đơn đặt hàng đơn đặt hàng trong Q3/2023 sẽ vẫn tương đương mức Q2/2023 và dự kiến sẽ phục hồi trong Q4/2023.

Riêng nhóm Ngân hàng, chưa có sự khởi sắc với ước tính lợi nhuận có sự tăng trưởng nhẹ so với cùng kỳ nhưng giảm so với Q2/2023 trong bối cảnh tăng trưởng tín dụng chậm và chất lượng tài sản xấu đi.

"Nhịp điều chỉnh vừa qua đã đưa nền giá về mức phải chăng hơn và các nhịp biến động ngắn hạn sắp tới chính là cơ hội hấp dẫn mua vào tích lũy để chuẩn bị cho chu kỳ thị trường đi lên trở lại. Chúng tôi tiếp tục tin tưởng vào tiềm năng tăng giá của thị trường trong trung và dài hạn. Nhóm cổ phiếu có cơ hội sẽ là các cổ phiếu đầu ngành có tín hiệu phục hồi và tăng trưởng từ Q3/2023 và đà tăng trưởng tiếp tục trong năm 2024. Top 6 cổ phiếu được khuyến nghị trong tháng 10: VGC, VHC, DCM, HCM, PLX và FPT", SSI nhấn mạnh.

Google translate

Google translate