Tổng giá trị trái phiếu doanh nghiệp phát hành thành công trong tháng 11 ước đạt khoảng 35,8 nghìn tỷ đồng, giảm 1,9% so với tháng trước và giảm 8% so với cùng kỳ, trong đó, ngành Ngân hàng chiếm tỷ trọng lớn nhất 71%, theo thống kê từ MBS.

Các đợt phát hành đáng chú ý trong tháng gồm: TCB (3,7 nghìn tỷ đồng, kỳ hạn 36 tháng, lãi suất 5%), ACB (2 nghìn tỷ đồng, kỳ hạn 24 tháng, lãi suất 5%). Đặc biệt trong tháng 11 ghi nhận một đợt phát hành trái phiếu xanh của VCB với trị giá 2.000 tỷ đồng, lãi suất 4,9%, cho thấy các nhà đầu tư đang có xu hướng quan tâm mạnh mẽ hơn về việc hỗ trợ các dự án bền vững, thân thiện với môi trường.

Lũy kế từ đầu năm, tổng giá trị trái phiếu doanh nghiệp phát hành đã vượt tổng mức phát hành trong năm 2023 khi đạt gần 402,8 nghìn tỷ đồng, tăng 60% so với cùng kỳ. Lãi suất trái phiếu doanh nghiệp bình quân gia quyền trong 11 tháng đầu năm ước khoảng 7,1%, thấp hơn so với mức trung bình 8,3% của năm 2023.

Ngân hàng là nhóm ngành có giá trị phát hành cao nhất với khoảng 288,3 nghìn tỷ, tăng 130% so với cùng kỳ, chiếm tỷ trọng 72%, lãi suất bình quân gia quyền là 5,6%/năm, kỳ hạn bình quân 5.1 năm. Các ngân hàng phát hành giá trị lớn nhất từ đầu năm đến nay gồm có: ACB (36,1 nghìn tỷ đồng), HDBank (30,9 nghìn tỷ đồng), Techcombank (26,9 nghìn tỷ đồng).

Theo nhận định của MBS, ngân hàng sẽ tiếp tục đẩy mạnh phát hành trái phiếu nhằm bổ sung vốn để đáp ứng nhu cầu cho vay. Tính từ đầu năm tới ngày 7/12, tín dụng tăng 12,5%, cao hơn so với mức 9% cùng kỳ năm ngoái, tín dụng dự báo sẽ tăng tốc trong nhưng tháng cuối năm theo sự phục hồi mạnh mẽ của sản xuất, xuất khẩu và dịch vụ.

Tổng giá trị phát hành của nhóm Bất động sản đạt hơn 60 nghìn tỷ đồng giảm 20% so với cùng kỳ, chiếm tỷ trọng 15%. Lãi suất bình quân gia quyền của trái phiếu bất động sản ở mức 11,6%/năm, kỳ hạn bình quân là 2,6 năm. Các doanh nghiệp phát hành giá trị lớn nhất bao gồm: Công ty CP Vinhomes (16,5 nghìn tỷ đồng), Tập đoàn Vingroup (10 nghìn tỷ đồng) và Công ty TNHH Đầu tư và Phát triển Bất động sản Hải Đăng (5,4 nghìn tỷ đồng).

Trong tháng 11, giá trị trái phiếu doanh nghiệp mua lại trước hạn ước tính khoảng 10,9 nghìn tỷ đồng, giảm 37,5% so với tháng trước, trong đó Ngân hàng chiếm 71%, nhóm Bất động sản chiếm 15%. Lũy kế từ đầu năm đến nay, khoảng 173,3 nghìn tỷ đồng trái phiếu doanh nghiệp đã được mua lại trước hạn, giảm 16% so với cùng kỳ.

Áp lực đáo hạn nhẹ dần về những tháng cuối năm, song sẽ là mối quan tâm lớn trong năm sau. Tính đến hết tháng 11, tổng giá trị trái phiếu doanh nghiệp chậm các nghĩa vụ thanh toán ước khoảng 204,4 nghìn tỷ đồng, chiếm khoảng 20% dư nợ trái phiếu doanh nghiệp của toàn thị trường, trong đó nhóm ngành bất động sản tiếp tục chiếm tỷ trọng lớn nhất khoảng 69% giá trị chậm trả.

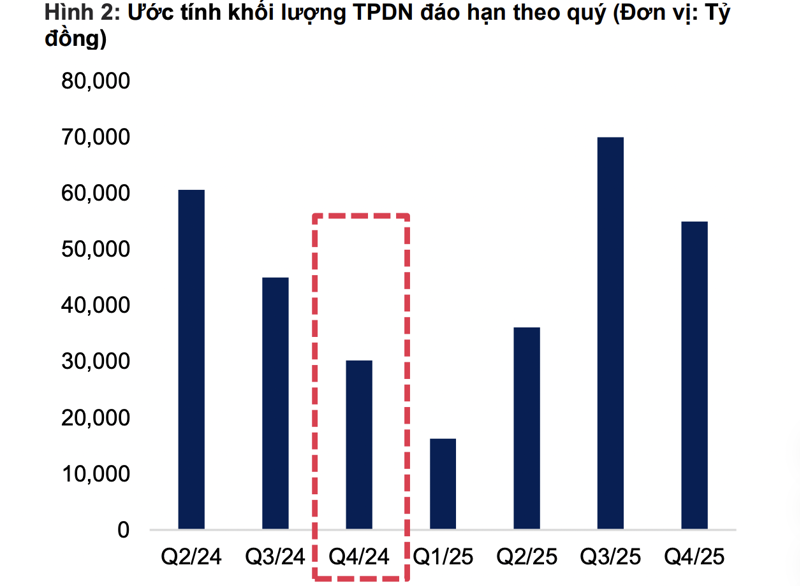

Với một lượng trái phiếu doanh nghiệp khá lớn đã được mua lại, áp lực đáo hạn trong tháng 11 và 12 của năm nay khá nhẹ nhàng với lượng trái phiếu doanh nghiệp đáo hạn lần lượt ước khoảng 10,4 và 10 nghìn tỷ đồng.

Đáng chú ý, việc nghị định 08/2023/NĐ-CP quy định về việc giới hạn gia hạn trái phiếu tối đa 2 năm, sẽ dẫn đến khối lượng lớn trái phiếu đáo hạn kể từ Q2 năm sau. Theo đó, áp lực đáo hạn sẽ gia tăng dần và đạt đỉnh vào Quý 3/2025 với lượng trái phiếu doanh nghiệp đáo hạn lên tới khoảng 70 nghìn tỷ đồng gấp khoảng 1,6 lần so với cùng kỳ.

Google translate

Google translate