Ngày 1/7, Ngân hàng Nhà nước niêm yết tỷ giá trung tâm ở mức 24.260 đồng, không thay đổi so ngày 28/6. Với biên độ 5% so với tỷ giá trung tâm, các ngân hàng được phép mua bán USD trong vùng giá từ 23.044-25.473 VND/USD.

DỰ BÁO TÂM LÝ THỊ TRƯỜNG ỔN ĐỊNH

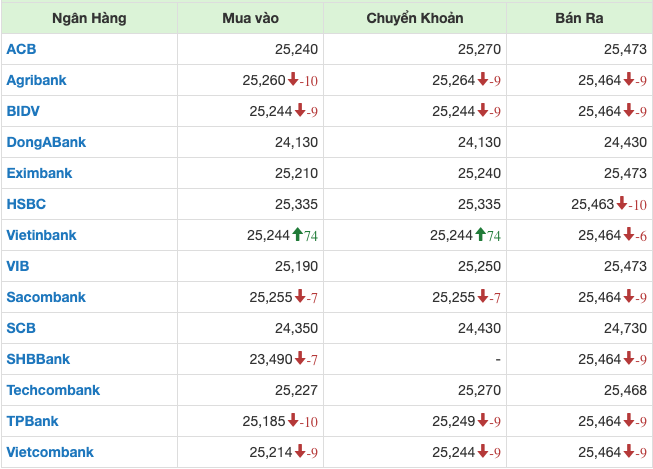

Kết thúc phiên sáng 1/7, 4 ngân hàng thương mại Nhà nước là Agribank, Vietcombank, BIDV và Viettinbank cùng niêm yết giá USD bán ra ở mức 25.464 VND/USD, giảm 9 đồng so với phiên 28/6.

Một số ngân hàng thương mại cổ phần niêm yết giá bán USD bằng mức trần mà Ngân hàng Nhà nước quy định.

Tỷ giá USD tại ACB là 25.240 - 25.473 VND/USD (mua vào, bán ra); Eximbank là 25.210 - 25.473 VND/USD; VIB là 25.190 - 25.473 VND/USD.

Các đầu mối quy đổi ngoại tệ trên thị trường tự do niêm yết giá USD tại 25.900-25.980 đồng/USD (mua - bán), giảm 40 đồng mỗi chiều so với ngày 28/6. Như vậy, giá USD tự do có 2 phiên giảm liên tiếp, với tổng mức giảm là 50 đồng.

Trong tuần trước (24-28/6), tỷ giá liên ngân hàng tiếp tục biến động nhẹ. Kết thúc phiên 28/6, tỷ giá liên ngân hàng đóng cửa tại 25.452 VND/USD, giảm nhẹ 2 đồng so với phiên 21/6.

Theo thông tin từ Tổng cục Thống kê về tình hình kinh tế nửa đầu năm 2024, GDP quý 2/2024 ước tăng 6,93% so với cùng kỳ năm trước. Mức này chỉ thấp hơn tốc độ tăng của quý 2/2022 trong giai đoạn 2020-2024 (tốc độ tăng GDP quý 2 so với cùng kỳ năm trước các năm 2020-2024 lần lượt là: 0,34%; 6,55%; 7,99%; 4,25%; 6,93%).

Giới phân tích dự báo đây vẫn là vùng giá chủ đạo của thị trường trong tuần này mặc dù tâm lý giao dịch được cải thiện sau khi dữ liệu GDP quý 2 của Việt Nam tăng cao hơn dự báo (+6,93%).

Tính chung 6 tháng đầu năm, GDP tăng 6,42% (tốc độ tăng GDP 6 tháng đầu năm so với cùng kỳ năm trước các năm 2020-2024 lần lượt là: 1,74%; 5,71%; 6,58%; 3,84%; 6,42%).

GDP 6 tháng đầu năm tăng trưởng khá, cho thấy tín hiệu phục hồi mạnh mẽ của nền kinh tế trong bối cảnh kinh tế toàn cầu còn nhiều bất ổn, tiềm ẩn rủi ro. CPI 6 tháng đầu năm nằm trong tuần kiểm soát, dự báo cuối năm đạt mục tiêu của Chính phủ.

Trên thị trường quốc tế, USD Index - thước đo sức mạnh của đồng bạc xanh với rổ tiền tệ lớn - có xu hướng mạnh lên kể từ giữa tháng 6 nhưng đến nay đã có tín hiệu hạ nhiệt.

Sáng 1/7 theo giờ Việt Nam, USD Index neo quanh 105,71 điểm, giảm 0,15% so với trước đó và tăng 4,32% kể từ đầu năm.

Thị trường tiếp tục tìm kiếm những tín hiệu về thời điểm FED có thể cắt giảm lãi suất với nhiều dữ liệu và sự kiện kinh tế quan trọng diễn ra trong tuần này.

Báo cáo việc làm phi nông nghiệp tháng 6 của Mỹ công bố vào ngày thứ Sáu 5/7 cùng với phát biểu của Chủ tịch FED với chủ đề "Chính sách tiền tệ trong giai đoạn chuyển tiếp" tại Diễn đàn thường niên của Ngân hàng trung ương châu Âu vào thứ Ba sẽ là tâm điểm chú ý của thị trường. Bên cạnh đó, diễn biến các cuộc bầu cử Quốc hội tại Pháp, Anh cùng với số liệu lạm phát tại khu vực châu Âu sẽ tác động lớn đến xu hướng của đồng EUR trong tháng 7 sắp tới.

LÃI SUẤT LIÊN NGÂN HÀNG TĂNG MẠNH

Tuần từ 24 - 28/6, lãi suất VND liên ngân hàng tăng khá mạnh qua các phiên đối với tất cả các kỳ hạn từ 1 tháng trở xuống. Chốt ngày 28/6, lãi suất VND liên ngân hàng giao dịch quanh mức: qua đêm 4,74% (+1,32 đpt); 1 tuần 4,9% (+1,14 đpt); 2 tuần 4,92% (+0,44 đpt); 1 tháng 5% (+0,26 đpt).

Lãi suất USD liên ngân hàng vẫn ít biến động trong tuần qua. Phiên 28/6, lãi suất USD liên ngân hàng đóng cửa ở mức: qua đêm 5,30% (+0,02 đpt); 1 tuần 5,35% (+0,02 đpt); 2 tuần 5,4% (không đổi) và 1 tháng 5,44% (+0,04 đpt).

Trên thị trường mở tuần từ 24/ - 28/6, ở kênh cầm cố, Ngân hàng Nhà nước chào thầu kỳ hạn 7 ngày với khối lượng là 19.000 tỷ VND, lãi suất giữ ở mức 4,5%. Có 27.551,35 tỷ trúng thầu và không có khối lượng đáo hạn trong tuần qua.

Tuần từ 24-28/6, Ngân hàng Nhà nước bơm ròng 2.671,55 tỷ đồng ra thị trường trong tuần qua bằng kênh thị trường mở, khối lượng lưu hành trên kênh cầm cố tăng lên 27.551,35 tỷ đồng, khối lượng tín phiếu lưu hành tăng lên 121.590 tỷ đồng.

Ngân hàng Nhà nước chào thầu tín phiếu Ngân hàng Nhà nước kỳ hạn 14 ngày, đấu thầu lãi suất ở tất cả các phiên. Hết tuần, có tổng cộng 55.080 tỷ đồng trúng thầu. Lãi suất trúng thầu tăng dần từ 4,25% ở phiên đầu tuần, kết tuần lên mức 4,5%; có 30.200 tỷ đồng tín phiếu đáo hạn trong tuần qua.

Như vậy, Ngân hàng Nhà nước bơm ròng 2.671,55 tỷ VND ra thị trường trong tuần qua bằng kênh thị trường mở, khối lượng lưu hành trên kênh cầm cố tăng lên 27.551,35 tỷ, khối lượng tín phiếu lưu hành tăng lên 121.590 tỷ đồng.

Ngày 26/6, Kho bạc Nhà nước gọi thầu thành công 13.550 tỷ đồng/15.000 tỷ đồng trái phiếu Chính phủ gọi thầu, tỷ lệ trúng thầu đạt 90%.

Trong đó, kỳ hạn 10 năm và 15 năm huy động được toàn bộ khối lượng gọi thầu, lần lượt là 12.000 tỷ đồng và 1.500 tỷ đồng. Kỳ hạn 30 năm huy động được 50 tỷ đồng/500 tỷ đồng gọi thầu. Kỳ hạn 5 năm gọi thầu 1.000 tỷ đồng, tuy nhiên, không có khối lượng trúng thầu. Lãi suất trúng thầu kỳ hạn 10 năm là 2,74% (không đổi so với phiên đấu thầu trước), 15 năm là 2,86% (tăng 0,03 đpt) và 30 năm là 3,1% (không đổi).

Trong tuần này, ngày 3/7, Kho bạc Nhà nước dự kiến chào thầu 12.000 tỷ đồng trái phiếu Chính phủ. Trong đó, kỳ hạn 5 năm chào thầu 500 tỷ đồng, 10 năm chào thầu 10.000 tỷ đồng, 15 năm 1.000 tỷ đồng và 30 năm chào thầu 500 tỷ đồng.

Giá trị giao dịch Outright và Repos trên thị trường thứ cấp tuần qua đạt trung bình 21.209 tỷ đồng/phiên, tăng mạnh so với mức 13.165 tỷ đồng/phiên của tuần trước đó. Lợi suất trái phiếu Chính phủ trong tuần qua tăng nhẹ đối với tất cả các kỳ hạn. Chốt phiên 28/6, lợi suất trái phiếu Chính phủ giao dịch quanh 1 năm 1,87% (+0,01 đpt so với phiên tuần trước); 2 năm 1,88% (+0,01 đpt); 3 năm 1,9% (+0,01 đpt); 5 năm 1,98% (+0,02 đpt); 7 năm 2,29% (+0,03 đpt); 10 năm 2,79% (+0,02 đpt); 15 năm 2,95% (+0,001 đpt); 30 năm 3,19% (+0,003 đpt).

Google translate

Google translate