Thị trường đang trong giai đoạn "khó ở" có những phiên tăng không đáng kể nhưng một khi giảm thì mạnh với độ phân hóa cực cao khiến nhà đầu tư uể oải, mệt mỏi. Tuy nhiên, cần phải nhìn lại Vn-Index đã có những tháng ngày rất tươi đẹp.

VN-INDEX VƯỢT XA NHIỀU THỊ TRƯỜNG, GẦN TRĂM CỔ PHIẾU TĂNG 20%

Trong 6 tháng đầu năm 2024, Việt Nam ghi nhận mức tăng trưởng tích cực 10,2% kể từ đầu năm vượt xa nhiều thị trường trong khu vực như chỉ số Bangkok SET (-8%), Jakarta JCI (-3%) và Philippines PCOMP (-1%)...

Sự tăng trưởng này được thúc đẩy bởi tăng trưởng lợi nhuận quý 1 khả quan ở mức 11,3% so với cùng kỳ của các công ty niêm yết trên ba sàn giao dịch; Đà phục hồi mạnh mẽ của hoạt động xuất khẩu và sản xuất; Quốc hội đã thông qua Luật Đất đai và Luật Các tổ chức tín dụng nhằm giải quyết các nút thắt cho ngành bất động sản và ngân hàng.

Thống kê của VnDirect cho thấy, 90 trong số gần 400 cổ phiếu niêm yết trên HOSE tăng hơn 20% kể từ đầu năm. Mức tăng trung bình đạt 9,1% và trung vị đạt 6,0%.

20/22 ngành niêm yết đều tăng trưởng. Ngành Du lịch & Giải trí đã tăng 92,9% so với đầu năm, một phần đến từ đà tăng 171,0% của HVN kể từ đầu năm. EPS của HVN trong quý 1 đã tăng 1.155% so với cùng kỳ, phản ánh sự phục hồi của du lịch khi Việt Nam chào đón 8,8 triệu khách du lịch nước ngoài trong 6 tháng năm 2024 tăng 58,4%.

Ngành Công nghệ cũng tăng trưởng đáng kể 53,1% kể từ đầu năm, dẫn đầu là FPT tăng 55,2% và CMG tăng 38,3%. Mặc dù P/E ngành cao hơn so với trung bình 5 năm nhưng mức ROE ấn tượng kết hợp với kỳ vọng về trí tuệ nhân tạo đã mang đến động lực tăng trưởng cho ngành này.

Ngành ngân hàng, dù chiếm tới gần 40% vốn hóa thị trường, chỉ tăng 11,1% trong 6T24 do mức giảm 6% trong ba tháng vừa qua. Tuy nhiên, định giá ngành ngân hàng vẫn hấp dẫn với mức P/B thấp hơn trung bình 5 năm và ROE tăng trưởng tốt.

ĐỊNH GIÁ RẤT RẺ, NHIỀU NHÓM NGÀNH HẤP DẪN

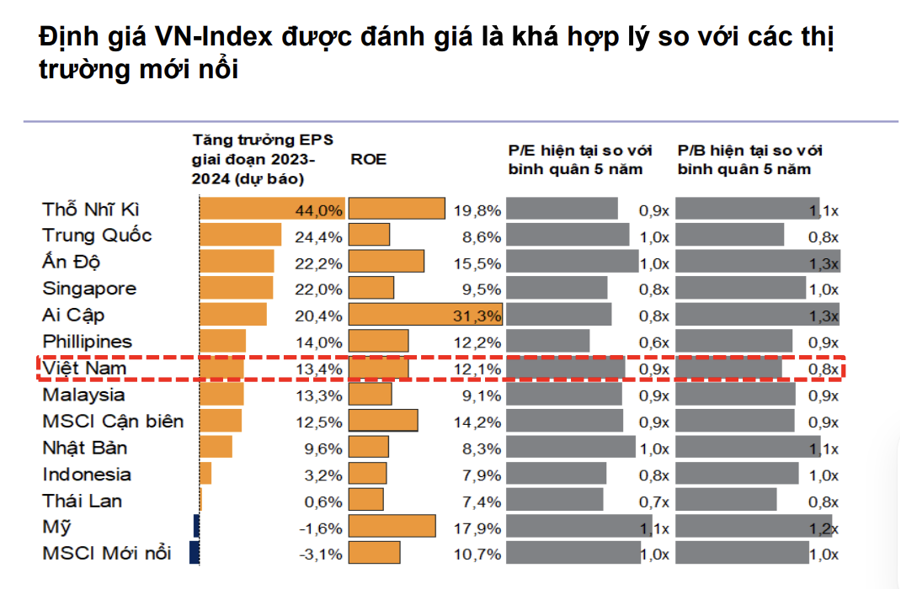

Về mặt định giá, P/E của VN-Index hiện vẫn ở mức hợp lý do đang giao dịch ở mức thấp hơn 2,8% so với P/E trung bình 5 năm và kỳ vọng tăng trưởng EPS sẽ cải thiện vào năm 2024. Dự báo P/E 2024 của VN-Index đạt khoảng 13 lần. Định giá theo P/B hấp dẫn với P/B hiện tại ở mức 1,7x chiết khấu 18,6% so với P/B trung bình 5 năm.

Định giá của VN-Index cũng được đánh giá là khá hợp lý so với các thị trường mới nổi. P/E hiện tại ở mức cao hơn 1,1% so với trung bình các thị trường mới nổi (MSCI EM), trong khi P/B đạt mức 1,7x, tương đương với trung bình (MSCI EM). Tuy nhiên, ROE của VN-Index luôn cao hơn MSCI EM trong 5 năm qua.

Ngoài ra, chênh lệch giữa E/P và lãi suất huy động kỳ hạn 12 tháng hiện nay khá lớn so với quá khứ cho thấy thị trường chứng khoán vẫn duy trì sức hấp dẫn so với kênh tiền gửi tiết kiệm. E/P của VN-Index khoảng 7,0% tại ngày 28/06/2024 trong khi lãi suất tiền gửi kỳ hạn 12 tháng đạt gần 4,9%/năm.

Mặc dù lãi suất huy động đã dần tăng lên nhưng tốc độ tăng trưởng lợi nhuận của các doanh nghiệp niêm yết trong các quý tới sẽ giúp khoảng cách giữa E/P của VN-Index và lãi suất huy động vẫn giữ ở mức cao. Điều này giúp thị trường chứng khoán duy trì sức hấp dẫn so với kênh gửi tiết kiệm trong nửa cuối năm 2024.

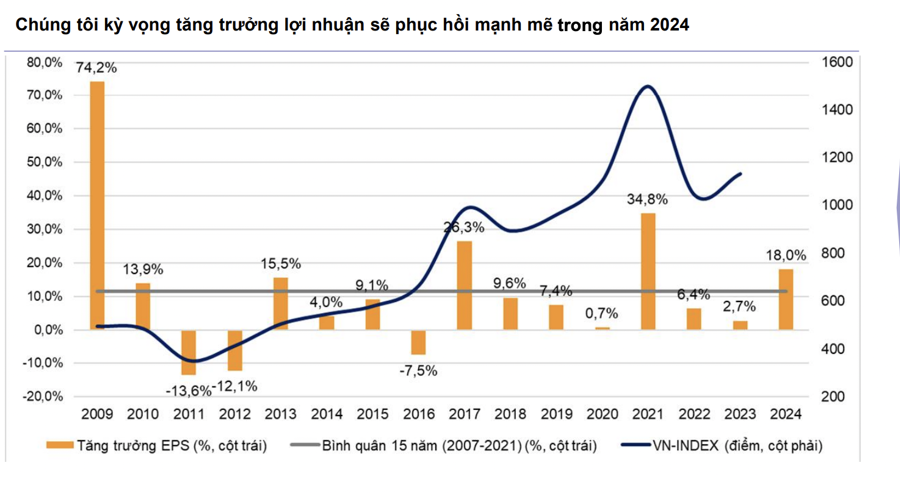

VnDirect duy trì dự phóng lợi nhuận các công ty niêm yết trên HOSE sẽ tăng trưởng 18% trong năm 2024. Tăng trưởng EPS của thị trường sẽ phục phồi mạnh mẽ trong năm nay từ mức nền thấp của năm 2023 nhờ hoạt động sản xuất và thương mại phục hồi mạnh mẽ hơn, PMI của Việt Nam trong tháng 6 đạt 54,7, cao hơn kỳ vọng; Thị trường bất động sản tiếp tục phục hồi trong nửa cuối năm 2024; và mục tiêu tăng trưởng tín dụng cao hơn vào năm 2024 hỗ trợ kết quả kinh doanh của ngành ngân hàng.

Các ngành chịu ảnh hưởng bởi biến động giá hàng hóa như vật liệu xây dựng, nông nghiệp và xuất khẩu, kỳ vọng sẽ có mức tăng trưởng lợi nhuận khả quan nhờ sự phục hồi thương mại toàn cầu. Ngoài ra, tăng trưởng lợi nhuận của ngành điện và hàng không sẽ cải thiện vào năm 2024 nhờ triển vọng kinh tế tốt hơn.

Bán lẻ tiêu dùng và dầu khí là hai ngành có tăng trưởng lợi nhuận âm mà nhà đầu tư cần thận trọng hơn trước khi đưa ra các quyết định đầu tư liên quan đến hai ngành này.

Ngành ngân hàng sẽ đạt mức tăng trưởng lợi nhuận trên 17% vào năm 2024. Ngoài ra, cả định giá P/E và P/B của ngành ngân hàng đều thấp hơn mức trung bình 5 năm. Điều này gợi ý về khả năng ngành này có thể được định giá cao hơn nếu triển vọng kinh tế có chuyển biến tích cực hơn trong tương lai.

Ngành bảo hiểm và dịch vụ tài chính cũng có định giá P/E và P/B dưới mức trung bình 5 năm, trong khi ngành Bất động sản có định giá P/B thấp hơn nhiều so với mức trung bình 5 năm.

Định giá của các lĩnh vực khác vẫn ở mức hợp lý hoặc cao hơn so với mức trung bình 5 năm. Tuy nhiên, mức định giá sẽ trở nên hấp dẫn hơn nhờ xu hướng sự cải thiện lợi nhuận của những ngành này trong các quý tới.

KỊCH BẢN LẠC QUAN NHẤT VN-INDEX CÓ THỂ TỚI 1.600 ĐIỂM VÀO NĂM 2025?

VnDirect đưa ra ba kịch bản cho chứng khoán Việt Nam cuối năm, trong đó kịch bản cơ sở Fed có một lần cắt giảm lãi suất trong nửa cuối năm 2024; DXY giảm dưới 102 sau khi Fed cắt giảm lãi suất; Xuất khẩu tăng trưởng 10 – 12% trong năm 2024; Tăng trưởng tín dụng đạt 14% trong năm 2024, thấp hơn một chút so với mục tiêu SBV.

Dự báo VN-Index đạt 1.330 – 1.350 điểm cuối năm 2024, tăng 19% so với cùng kỳ, 14,2x P/E với kỳ vọng lợi nhuận thị trường tăng trưởng 18%.

Bất động sản có tiềm năng tăng giá cao nhất 38,7% được thúc đẩy bởi tác động tích cực của Luật Đất đai mới có hiệu lực từ tháng 8 tới. Điều này cũng hỗ trợ nhóm ngành Thép tiềm năng tăng giá +35,1% vốn đã được thúc đẩy từ đà tăng trưởng xuất khẩu mạnh mẽ.

Đà phục hồi của ngành bất động sản và dòng vốn FDI dồi dào cũng sẽ giúp nhóm ngành Ngân hàng tiềm năng tăng giá 19,5% đạt được mục tiêu tăng trưởng tín dụng cao trong năm nay. Bên cạnh đó, với P/B trung bình khoảng 1,7x, định giá ngân hàng dường như chưa phản ánh đầy đủ mức ROE dự báo.

Cho năm 2025, VnDirect dự báo Fed dự kiến 3 lần cắt giảm lãi suất trong năm 2025; Sức mạnh đồng USD Chỉ số DXY suy yếu theo xu hướng cắt giảm lãi suất của FED. Trong nước, tăng trưởng kinh tế tiếp tục cải thiện. Dự báo GDP của Việt Nam tăng trưởng 6,5-7,0% trong năm 2025, động lực tăng trưởng đến từ tiêu dùng nội địa và đầu tư khu vực tư nhân.

Dự báo lợi nhuận các doanh nghiệp niêm yết trên sàn HOSE sẽ tăng trưởng từ 15-17% trong 2025 nhờ xu hướng cải thiện tích cực của nền kinh tế. VN-Index sẽ đạt 1.580 – 1.600 điểm cuối năm 2025, (14,8x P/E; ~ tương đương P/E trung bình 5 năm), dư địa tăng trưởng của VN-Index là 17- 18,5%.

Google translate

Google translate