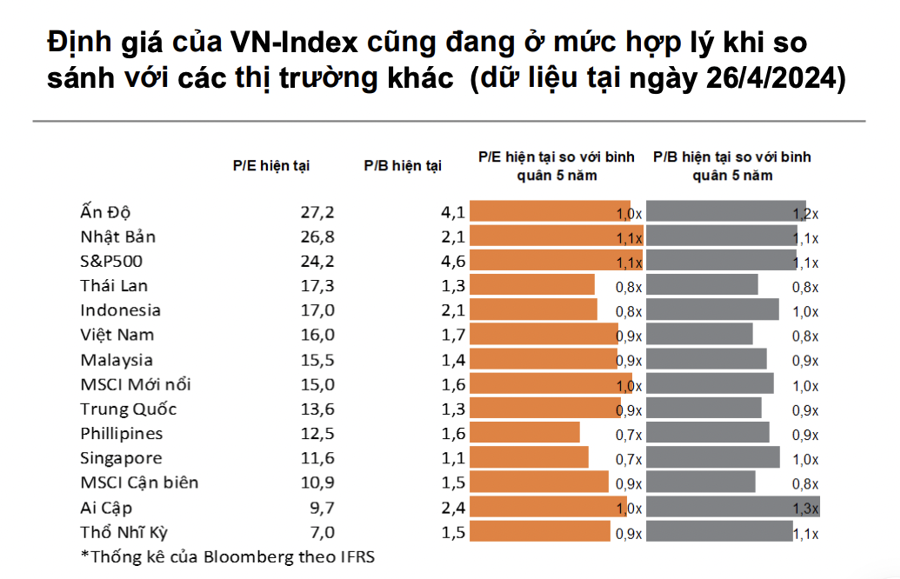

Theo VnDirect, xu hướng cải thiện kết quả kinh doanh trong năm 2024 sẽ là yếu tố hỗ trợ mạnh mẽ cho thị trường chứng khoán, P/E dự phóng của VN-Index cho năm 2024 ở mức 11,9 lần. Ngoài ra, định giá của VN-Index được coi là khá hợp lý nếu so với các thị trường mới nổi khi xét trên tỷ lệ P/E và tương đối rẻ khi xét trên tỷ lệ P/B. Tuy nhiên, xu hướng phục hồi của lợi nhuận sẽ giúp cải thiện định giá thị trường.

Có tương quan âm giữa Lợi suất Trái phiếu Chính phủ 10 năm và tỷ lệ P/E của VN-Index. Mặc dù lợi suất trái phiếu Chính phủ tăng nhẹ trong vài tuần qua nhưng vẫn ở mức thấp và chưa có ảnh hướng đáng kể đến định giá thị trường. Kỳ vọng đà tăng của lợi suất trái phiếu Chính phủ sẽ chậm lại do áp lực tỷ giá đang có dấu hiệu hạ nhiệt sau cuộc họp tháng 5 của Fed.

Tính đến ngày 04/05/2024, có 955 công ty niêm yết trên sàn chứng khoán, chiếm 95,3% vốn hóa thị trường đã công bố kết quả kinh doanh Q1/24, với mức tăng trưởng lợi nhuận ròng tăng 11,3%.

Rủi ro giảm điểm đã hạ nhiệt khi các doanh nghiệp niêm yết trên sàn ghi nhận kết quả kinh doanh phục hồi trong Q1/24 và bài phát biểu “ôn hòa” về chính sách tiền tệ của Chủ tịch FED góp phần làm hạ nhiệt áp lực tỷ giá trong nước.

Kịch bản VN-Index tạo đáy 2 thấp hơn đáy 1 về cơ bản đã được loại trừ. Qua đó kì vọng thị trường sẽ vào nhịp tích lũy với vùng hỗ trợ mạnh quanh 1.170 (+/- 10 điểm) trước khi hình thành xu hướng tăng mới. Trong bối cảnh VN-Index đã phục hồi mạnh mẽ từ đáy, nhà đầu tư nên ưu tiên quản trị rủi ro danh mục lên trước tiên. Qua đó, nhà đầu tư nên duy trì tỷ trọng cổ phiếu ở mức an toàn (<70% tỷ trọng toàn danh mục) và hạn chế sử dụng đòn bẩy.

Nếu thị trường điều chỉnh về các vùng hỗ trợ, sẽ mở ra cơ hội mua mới và gia tăng tỉ trọng cổ phiếu. Các vùng hỗ trợ của thị trường là mốc tâm lý 1.200 điểm và vùng hỗ trợ mạnh quanh 1.170 điểm. Các yếu tố ngắn hạn nhà đầu tư cần tiếp tục theo dõi là diễn biến chỉ số DXY và lợi suất trái phiếu chính phủ Mỹ.

VnDirect cũng cập nhật kịch bản cơ sở phản ánh những sự thay đổi mới của bối cảnh vĩ mô trong nước và toàn cầu. Trong đó, điều chỉnh kì vọng về số lần cắt giảm lãi suất của FED xuống còn 1 – 2 lần trong 2024 (trước đó dự phóng 3 lần), để phản ánh số liệu lạm phát của Mỹ gần đây vượt dự báo của thị trường.

Điều chỉnh tăng dự phóng xuất khẩu của Việt Nam, theo đó tăng trưởng xuất khẩu năm 2024 có thể đạt 8 – 10% so với cùng kỳ. Tiếp tục duy trì dự phóng tăng trưởng lợi nhuận của các doanh nghiệp niêm yết trên sàn HOSE trong năm 2024 ở mức 16-18%.

Vì vậy, dự kiến VN-Index sẽ chạm mốc 1.300-1.350 vào thời điểm cuối năm 2024 (tương ứng với P/E mục tiêu ở mức 14-14,2 lần).

Đối với dòng vốn ngoại, sau khi bán ròng 9,2 nghìn tỷ đồng (366,3 triệu USD) vào T3/24, khối ngoại giảm đà bán ròng xuống còn 5,2 nghìn tỷ đồng (202,8 tỷ USD) trong T4/24. Như vậy, tính từ đầu năm, khối ngoại đã bán ròng 14,9 nghìn tỷ đồng (581,1 triệu USD). Tỷ trọng giá trị giao dịch của nhà đầu tư nước ngoài tăng lên 13,2% trong T4/24 từ mức 7,9% của tháng trước.

Trong khi nhà đầu tư trong nước tiếp tục bán ra thì nhà đầu tư nước ngoài lại giảm đà bán ròng trong tháng 4. Nói cách khác, nhà đầu tư ngoại chủ động “đứng ngoài quan sát” khi thị trường giảm 6,1% trong tháng 4.

Trong trung hạn, với việc Fed đang chuẩn bị cho kịch bản giảm lãi suất, sự xoay trục được nhà đầu tư mong đợi này cuối cùng sẽ khiến DXY suy yếu. Điều này sẽ là yếu tố tích cực đối với dòng vốn vào các thị trường mới nổi, trong đó có Việt Nam.

Về các nhóm ngành, Du lịch và Giải trí là ngành có hiệu suất cao nhất trong tháng này. Mặc dù tỷ lệ P/E vẫn cao do ngành vẫn đang trong xu hướng phục hồi từ nền thấp, nhưng tỷ lệ P/B cho thấy định giá đang ở mức hợp lý.

Ngành Ngân hàng đã trải qua đà tăng giá mạnh mẽ trong ba tháng qua nhưng đã xuất hiện nhịp điều chỉnh nhẹ vào tháng 4. Tỷ lệ P/B cho thấy định giá đang ở mức hợp lý cùng với chỉ số ROE duy trì ở mức cao.

Bán lẻ và Công nghệ đều có một tháng tích cực và đang thể hiện hiệu suất đầu tư mạnh mẽ từ đầu năm đến nay. Trong khi Công nghệ dường như đắt đỏ một chút dựa trên tỷ lệ P/E, sau khi đã thể hiện sự tăng trưởng giá vượt trội trong thời gian qua.

Google translate

Google translate