Như VnEconomy đã đưa tại bản tin trước, ngày 8/6, Ngân hàng Nhà nước đã giảm giá chào mua USD kỳ hạn 6 tháng 150 VND xuống mức 22.975 VND. Thêm vào đó, các ngân hàng thương mại không được phép hủy ngang như trước.

Đây là bước điều chỉnh mạnh nhất chưa từng có trong những năm qua, trong chuỗi mua ròng ngoại tệ đặc biệt mạnh từ năm 2016 đến nay, cũng như trong các phương thức giao dịch mà Ngân hàng Nhà nước áp dụng.

Việc Ngân hàng Nhà nước giảm giá mua ngoại tệ kỳ hạn 6 tháng tới 150 đồng/USD và không cho phép huỷ ngang như trước được cho là bước điều chỉnh mạnh nhất từ 2016 tới nay.

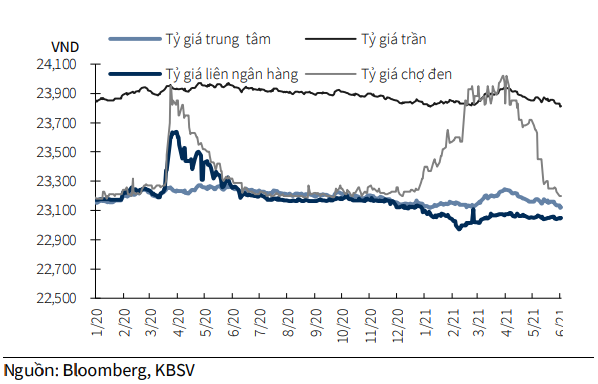

Ngay sau quyết định trên, tỷ giá USD/VND liên ngân hang giảm xuống 22.955 đồng trong ngày 8/6 (giảm 0,6% so với cuối năm 2020). Đà giảm vẫn còn kéo dài, hiện chốt ngày 10/6, giá USD liên ngân hàng rơi về mức 22.947 VND.

Đánh giá hành động điều chỉnh giảm giá mua USD của Ngân hàng Nhà nước, Công ty Chứng khoán KB Việt Nam (KBSV) nhận định nhu cầu mua ngoại tệ từ phía nhà điều hành để bổ sung dự trữ ngoại hối đã giảm.

Lý giải thêm, KBSV cho rằng giá thực hiện cho hợp đồng kỳ hạn 6 tháng thấp hơn khoảng 30 đồng so với tỷ giá liên ngân hàng ngày 7/6 và thời gian đáo hạn rơi vào khoảng cuối năm, nhu cầu ngoại tệ từ khách hàng lớn nên khả năng cao số lượng các hợp đồng được thực hiện sẽ thấp.

Đồng thời, dự trữ ngoại hối hiện nay đã cao hơn mức tiêu chuẩn, theo thang đo của IMF, thanh khoản trên thị trường duy trì dồi dào, trong khi áp lực lạm phát còn hiện hữu, cho nên Ngân hàng Nhà nước sẽ thận trọng hơn trong việc sử dụng kênh ngoại hối để cung cấp thanh khoản cho thị trường.

Ngoài ra, Việt Nam hiện vẫn nằm trong danh sách theo dõi “thao túng tiền tệ” từ Mỹ, do vậy hành động của Ngân hàng Nhà nước vừa có thể giúp giải tỏa áp lực lên VND (trong bối cảnh USD giảm giá), vừa tránh vi phạm tiêu chí thứ 3 (can thiệp ngoại hối ít nhất 6 tháng).

Ở mặt khác, theo KBSV, hành động giảm giá mua USD của Ngân hàng Nhà nước sẽ phần nào giải tỏa áp lực từ khía cạnh nhập khẩu lạm phát.

"Động thái trên được diễn ra trong bối cảnh chỉ số DXY (đo sức mạnh USD) duy trì ở vùng thấp 89-90 điểm (đồng USD giảm giá) trong khi đó đồng CNY tăng giá mạnh kể từ cuối năm 2020 (tăng 2% so với đầu năm). Đường NEER và REER giảm mạnh kể từ mức đỉnh vào tháng 3/2020, cho thấy VND đã giảm giá tương đối so với rổ tiền tệ. Điều này đã tạo áp lực lên hoạt động nhập khẩu (gia tăng nhập khẩu lạm phát)", nhóm nghiên cứu của KBSV lưu ý.

Theo thống kê không chính thức, trong 6 tháng đầu năm có khoảng 7- 8 tỷ USD được Ngân hàng Nhà nước mua thông qua phương thức này, với thời gian thực hiện vào giai đoạn tháng 7 - 8 tới.

Theo số liệu mới nhất từ Tổng cục Hải quan, tháng 5, Việt Nam nhập siêu tới hơn 2 tỷ USD khiến cán cân thương mại lũy kế 5 tháng đầu năm đảo chiều với con số thâm hụt gần 500 triệu USD. Nhập khẩu tăng cao một phần do giá nhiều hàng hóa, nguyên liệu nhập khẩu đã tăng rất mạnh.

Ngoài ra, việc không cho phép các ngân hàng thương mai hủy ngang trong hợp đồng mua kỳ hạn sẽ giúp Ngân hàng Nhà nước bám sát hơn nguồn cung ngoại tệ thực tế. Tuy nhiên chính yêu cầu này cũng làm hạn chế tính linh hoạt trong dòng tiền của các ngân hàng thương mại.

"Việc không cho phép hủy ngang sẽ bắt buộc các tổ chức tín dụng sẽ phải nắm giữ ngoại tệ lâu hơn và hạn chế việc “trading”. Đồng thời, ngân hàng thương mại phải cân đối thanh khoản tiền đồng dài hạn và dự báo chính xác nhu cầu của khách hàng để có thể đáp ứng đầy đủ nguồn cung ngoại tệ và tiền đồng", KBSV nêu quan điểm.

Nhìn nhận về rủi ro, KBSV nhấn mạnh rủi ro lớn nhất đối với tỷ giá ngoại hối hiện nay là động thái của Cục Dự trữ liên bang Mỹ (FED). Số liệu lạm phát và việc làm tại Mỹ sẽ cần được theo dõi kỹ càng để có thể đưa ra được kết luận liệu rằng lạm phát ở Mỹ đã đáng lo ngại hay chưa.

Các cuộc họp FED sắp tới, đặc biệt là tháng 9, sẽ là tâm điểm cần chú ý. Trong trường hợp xấu nhất, khi FED bắt đầu phát tín hiệu giảm tốc độ mua tài sản, đồng USD sẽ tăng nhanh và tạo áp lực lên các đồng tiền mới nổi, trong đó có VND.

Google translate

Google translate