Báo cáo về dòng tiền đầu tư trên toàn cầu của SSI Research cho thấy, dòng vốn cổ phiếu toàn cầu cải thiện trong tháng 10 khi ghi nhận mức mua ròng 75,1 tỷ USD, tăng tới 54,1% so với tháng 9. Một số lượng lớn dòng vốn quay trở lại thị trường phát triển, mua ròng trong tháng 10 lên tới 69 tỷ USD, tăng 77% so với tháng 9. Ngược lại, dòng vốn tới thị trường mới nổi chỉ đạt 5,4 tỷ USD, giảm 42,1% so với tháng 9.

MUA MẠNH CỔ PHIẾU MỸ, THỜ Ơ VỚI THỊ TRƯỜNG TRUNG QUỐC

Nhìn chung, tâm lý thị trường tài chính toàn cầu trong tháng 10 đang tương đối tích cực khi dòng vốn vào cổ phiếu vượt trội hơn dòng vốn vào thị trường trái phiếu. Tỷ lệ vốn cổ phiếu/trái phiếu trong tháng 10 là 4,1 lần (tỷ lệ đó trong tháng 9 chỉ 1,1 lần).

Dòng vốn vào thị trường tiền tệ cũng ghi nhận mức tăng đột biến khi mua ròng tới 83,1 tỷ USD, trái ngược với rút ròng trong tháng 9 khi các quỹ đầu tư tích cực bơm thanh khoản vào thị trường cổ phiếu nhằm chuẩn bị giải ngân.

Câu chuyện thúc đẩy dòng vốn cổ phiếu trong tháng 10 tập trung vào các thị trường có kết quả kinh doanh Quý 3 khả quan, ở các quốc gia có sự hồi phục nhanh chóng sau Covid. Trong đó, phân bổ dòng vốn cổ phiếu vẫn chủ yếu đến từ các quỹ ETF.

Thị trường Mỹ vẫn là tâm điểm thu hút dòng tiền với lượng mua ròng từ các quỹ ETF là 51,9 tỷ USD, tăng gấp đôi so với tháng trước nhờ kết quả kinh doanh tăng trưởng vượt hơn kỳ vọng của nhóm ngân hàng, công nghệ và y tế. Bên cạnh đó, các chỉ số vĩ mô được công bố trong tháng 10 như tăng trưởng GDP, CPI, doanh thu bán lẻ,... cũng khẳng định nền kinh tế Mỹ đang trong giai đoạn phục hồi.

Trong tháng 10, các thị trường như Hàn Quốc và Đài Loan cũng ghi nhận mức vào ròng tương đối mạnh (lần lượt là 2,4 tỷ USD và 1,4 tỷ USD) khi nhóm các công ty công nghệ và sản xuất đều ghi nhận kết quả kinh doanh khả quan trong Quý 3.

Dòng tiền cổ phiểu tiếp tục mua ròng tại các quốc gia có thế mạnh xuất khẩu hàng nguyên vật liệu thô. Tương tự như tháng 9, dòng vốn vẫn tiếp tục ghi nhận mua ròng vào các quốc gia như Ấn Độ, Indonesia trong tháng 10. Ấn Độ và Indonesia đều ghi nhận bơm ròng từ các quỹ ETF (lần lượt là 27 và 66,6 triệu USD) trong khi đó các quỹ chủ động tiếp tục bơm ròng tháng thứ 2 liên tiếp vào Indonesia (10,9 triệu USD).

Khảo sát tháng 10 của Bank of America Merill Lynch cũng cho thấy phân bổ tỷ trọng vào hàng hóa đã tăng lên 28% - mức cao nhất từ tháng 7.

Ở chiều ngược lại, dòng vốn cổ phiếu vào Trung Quốc chậm lại rõ rệt so với tháng trước. Trong tháng 10, tổng dòng vốn ròng vào thị trường cổ phiếu Trung Quốc chỉ đạt gần 1 tỷ USD – thấp hơn 10 lần so với tháng trước khi các số liệu vĩ mô cho thấy đà phục hồi của Trung Quốc đã chậm lại rõ rệt. Bên cạnh đó, các biện pháp cứng rắn của chính quyền Trung Quốc đối với thị trường hàng hóa cũng khiến cho tâm lý của nhà đầu tư trở nên tiêu cực hơn.

Khảo sát của Bank of America Merill Lynch cũng cho thấy các nhà quản lý quỹ đầu tư đã sẵn sàng chấp nhận rủi ro hơn khi tỷ trọng nắm giữ trái phiếu xuống mức thấp kỷ lục và chuyển hướng sang mua cổ phiếu ở thị trường Mỹ. Tuy nhiên, mức độ thận trọng vẫn duy trì, trong bối cảnh kỳ vọng tăng trưởng kinh tế đã kém lạc quan hơn so với trước kia và tỷ lệ nắm giữ tiền mặt cũng đang ở mức 27% - cao nhất kể từ tháng 7/2020.

Lạm phát tiếp tục leo thang là rủi ro cao nhất từ phía các nhà quản lý quỹ và Trung Quốc là lo ngại lớn thứ hai.

ETF SẼ QUAY LẠI MUA CHỨNG KHOÁN VIỆT NAM VÀO 2 THÁNG CUỐI NĂM 2021

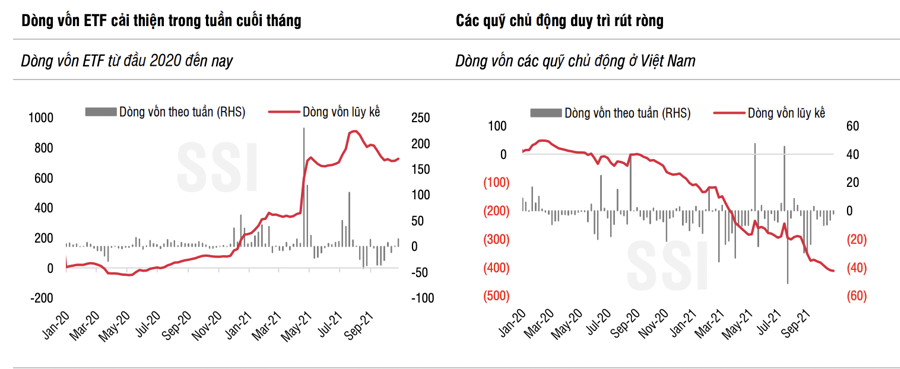

Tại thị trường Việt Nam, dòng vốn ETF đã cho dấu hiệu tích cực trong tháng 10 sau 2 tháng bị rút ròng mạnh. Nhóm ETF nội đã được tăng vốn trở lại với giá trị khá tốt như quỹ VFM VN30 ETF (+565 tỷ đồng), SSIAM VNFIN Lead (+194 tỷ đồng), quỹ VFM VNDiamond tăng nhẹ +20 tỷ đồng nhờ dòng vốn đảo chiều tích cực trong 2 tuần cuối tháng.

Ngược lại, các quỹ ETF ngoại vẫn duy trì trạng thái rút ròng, dẫn đầu là quỹ Fubon ETF với giá trị -626 tỷ đồng, bên cạnh FTSE Vietnam ETF (-75 tỷ đồng) và VanEck ETF (-45 tỷ đồng).

Nhìn chung tổng dòng vốn ETF đã lấy lại cân bằng trong tháng 10 với giá trị dương nhẹ khoảng 40 tỷ đồng, với giao dịch mua ròng tập trung vào tuần cuối tháng 10, một phần nhờ dòng tiền mới từ quỹ đầu tư Thái Lan, B-Vietnam với quy mô hơn 1.000 tỷ đồng giải ngân vào Việt Nam.

Các quỹ chủ động tiếp tục rút ròng trong tháng 10 với tổng giá trị là -672 tỷ đồng. Như vậy, trong 10 tháng đầu năm, chỉ duy nhất tháng 5 ghi nhận mức vào ròng, còn các tháng còn lại các quỹ chủ động đều rút vốn với giá trị trung bình là -828 tỷ đồng. Tính chung 10 tháng, các quỹ chủ động đã rút ra khoảng 6,9 nghìn tỷ đồng – lớn thứ 3 trong khu vực chỉ sau Ấn Độ và Thái Lan.

Xu hướng rút vốn của các quỹ ETF có thể sẽ được cải thiện trong 2 tháng cuối năm khi tỷ lệ tiêm chủng tại Việt Nam đã đạt mức tương đối cao (gần 60% dân số đã tiêm mũi 1 và 30% tiêm mũi 2) và sự khôi phục trở lại của hoạt động sản xuất.

Bên cạnh đó, thống kê lịch sử cũng cho thấy dòng vốn đầu tư thường sẽ được giải ngân trở lại trong giai đoạn cuối năm. Cụ thể, trong 4 năm trở lại đây, ngoại trừ năm 2018 (xu hướng rút ròng ở thị trường mới nổi khi FED tăng lãi suất), các quỹ ETF và chủ động đều mua ròng trong 2 tháng cuối năm. Trong khi đó, nền tảng vĩ mô của Việt Nam vẫn được duy trì trong dài hạn và kỳ vọng thị trường Việt Nam được nâng hạng trong 2023 – 2025 sẽ là động lực giúp dòng vốn từ các quỹ chủ động quay trở lại trong năm 2022.

Google translate

Google translate