Lợi nhuận sau thuế của 27/27 Ngân hàng niêm yết đạt hơn 56 nghìn tỷ đồng trong quý 3/2024, tăng 17,6% so với cùng kỳ năm 2023 – thấp hơn mức tăng trưởng trong quý trước đó tăng 21,6%, theo thống kê của FiinTrade. Động lực tăng trưởng chủ yếu là thu nhập lãi thuần tăng mạnh 17,9% nhờ tín dụng tăng, bù đắp phần chi phí dự phòng và chi phí hoạt động gia tăng.

Tuy nhiên, theo FiinTrade, chất lượng tăng trưởng lợi nhuận đang kém đi trong bối cảnh NIM thu hẹp trên diện rộng và thậm chí tiệm cận vùng đáy giai đoạn hậu Covid-19 ở nhiều ngân hàng bao gồm VCB, BID, ACB, TCB, VIB, TPB, SHB. Chi phí tín dụng của ngành ở mức 1,23% trong Q3/2024, thấp hơn cùng kỳ (1,34%) cho dù tỷ lệ nợ xấu cùng ở vùng đỉnh và tỷ lệ tạo mới nợ xấu tiếp tục tăng.

So với quý 2/2024, lợi nhuận sau thuế của toàn ngành giảm -8%. Đây là kết quả kinh doanh kém hơn kỳ vọng ở ngành Ngân hàng trong bối cảnh tăng trưởng tín dụng chậm lại và mảng kinh doanh phi tín dụng bao gồm hoạt động bán chéo bảo hiểm – bancassurance kém đi, khiến thu nhập từ lãi và ngoài lãi giảm lần lượt 2,1% và 14,2%.

NIM toàn ngành giảm về 3,3% trong Q3/2024, tương đương mức đáy giai đoạn hậu Covid-19. Nguyên nhân chủ yếu là chi phí huy động vốn (COF) tăng trở lại do mặt bằng lãi suất huy động cao hơn. Tỷ suất sinh lợi của tài sản tiếp đà giảm khi lãi suất cho vay tiếp tục đi ngang trong bối cảnh chính phủ vẫn chủ trương ổn định lãi suất để hỗ trợ tăng trưởng. Thay đổi cơ cấu dư nợ cho vay: Tín dụng tăng mạnh hơn ở nhóm khách hàng tổ chức – thường có NIM thấp hơn so với nhóm khách hàng cá nhân

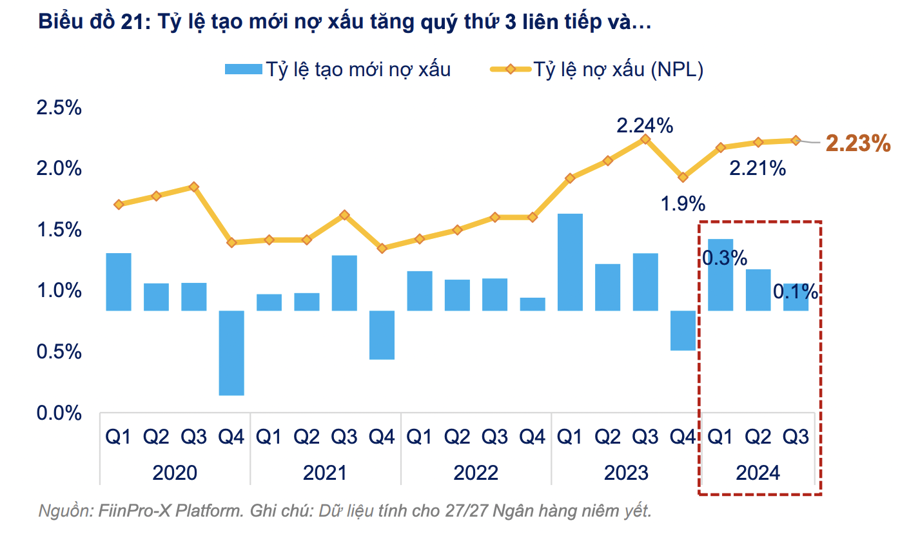

Các ngân hàng đang đối mặt với rủi ro NIM tiếp tục giảm trong thời gian tới bởi chi phí tín dụng có thể tăng lên do áp lực nợ xấu gia tăng khi Thông tư 02 về cơ cấu nợ hết hiệu lực dự kiến là 31/12/2024. Chi phí tín dụng Q3/2024 ở mức 1,23%, thấp hơn cùng kỳ (1,34%) cho dù tỷ lệ nợ xấu ở vùng đỉnh (tương tự Q3-2023) và tỷ lệ tạo mới nợ xấu tiếp tục tăng.

Kết thúc 9 tháng năm 2024, các NHTM tư nhân top đầu ngoại trừ VPB đã sử dụng gần hết hạn mức tín dụng được NHNN cấp từ đầu năm 2024, trong đó có TCB, MBB, ACB, STB. Tuy nhiên, mức tăng trưởng tín dụng cao này chưa đủ để hỗ trợ tăng trưởng lợi nhuận của các ngân hàng trong bối cảnh áp lực trích lập dự phòng tăng lên, mặt bằng lãi suất cho vay được giữ ổn định và thu nhập ngoài lãi kém đi.

Tỷ lệ nợ xấu nội bảng của 27/27 ngân hàng tại thời điểm cuối tháng 9/2024 ở mức 2,23% quý thứ 3 liên tiếp duy trì ở vùng đỉnh. Tỷ lệ nợ xấu tăng mạnh so với cuối quý 2/2024 ở SHB, MBB, LPB, BID trong khi giảm đi ở CTG, VPB, HDB, MSB.

Tỷ lệ nợ xấu nội bảng chưa bao gồm đầy đủ các khoản nợ được tái cơ cấu theo Thông tư 02 ước khoảng 230 nghìn tỷ đồng, tương đương 1,6% tổng dư nợ cho vay toàn nền kinh tế đến 30/6/2024 và các khoản nợ bị ảnh hưởng bởi bão Yagi hơn 165 nghìn tỷ đồng, tương đương 1,16% tổng dư nợ vay đến giữa tháng 9/2024.

Số liệu từ 17/27 ngân hàng niêm yết chiếm gần 70% tổng dư nợ toàn nền kinh tế cho thấy tại thời điểm 30/9/2024, dự phòng cụ thể đạt 59,4% tổng dư nợ nhóm 3-5 và 31% nợ nhóm 2-5, cải thiện nhẹ so với mức đáy hậu COVID-19 (Q2/2024). Tuy nhiên, mức bao phủ nợ xấu này vẫn tương đối thấp trong bối cảnh chất lượng tài sản của nhiều ngân hàng chưa thực sự cải thiện, đặc biệt là ở khối tư nhân.

Tỷ lệ tạo mới nợ xấu duy trì xu hướng tăng liên tục trong 3 quý gần đây, với rủi ro gia tăng mạnh hơn khi Thông tư 02 về cơ cấu nợ vay hết hiệu lực vào 31/12/2024. Điều này dự báo sẽ tạo áp lực đáng kể lên tăng trưởng lợi nhuận do chi phí tín dụng có khả năng tăng mạnh.

Các NHTM nhà nước (VCB, CTG, BID) dẫn đầu ngành với tỷ lệ dự phòng cụ thể/nợ nhóm 2-3 cao, nhờ tiếp tục gia tăng trích lập vượt giá trị dự phòng đã sử dụng.

Ngược lại, tại khối ngân hàng tư nhân, tốc độ trích lập và sử dụng dự phòng cụ thể gần như tương đương nhau, khiến tỷ lệ dự phòng cụ thể/nợ nhóm 2-3 đi ngang ở vùng đáy trong 7 quý gần đây. Tỷ lệ này ở mức thấp tại các ngân hàng như MBB, ACB, VPB và HDB, trong khi tăng lên tại TCB và STB, cho thấy sự phân hóa rõ rệt về chiến lược dự phòng trong khối tư nhân.

Về cổ phiếu, theo FiinTrade, chỉ số giá ngành Ngân hàng đã tăng gần 8% trong 3 tháng, cao hơn mức tăng của Vn-Index (+3,1%), nhờ sự cải thiện về định giá và tăng trưởng giá trị sổ sách. Cụ thể, CTG và một số cổ phiếu vốn hóa vừa và nhỏ (STB, TPB, LPB) có giá tăng vượt trội so với trung bình ngành nhờ định giá mở rộng. Trong khi đó, nhóm vốn hóa lớn (VCB, BID, TCB, MBB) ghi nhận mức tăng thấp hơn và đóng góp chủ yếu từ tăng trưởng giá trị sổ sách.

Cổ phiếu Ngân đang giao dịch ở mức 1,5x P/B, duy trì sát biên độ -1 lần độ lệch chuẩn so với trung bình giai đoạn từ 2019 đến nay (1.5x). Trở ngại ngắn hạn rủi ro NIM thu hẹp, áp lực trích lập dự phòng gia tăng… cùng với mặt bằng giá tương đối cao tăng 20% trong 1 năm khiến Ngân hàng kém hấp dẫn dòng tiền và cần mức chiết khấu sâu hơn về định giá để dòng tiền quay trở lại.

Google translate

Google translate